Catabasis: Die Aktie des Jahres!

Fälle wie Catabasis (WKN: A2PBC0) sind der Grund, weshalb die NBC-Profis Börse lieben. Es sind geschenkte Kursgewinne und darüber hinaus Mega-Potenziale, die es uns kaum möglich machen, die Finger von Aktien zu lassen. Nach unseren letzten Aktien des Jahres, die uns allesamt hohe Kursgewinne von teilweise +400% beschert haben, sind wir im Fall Catabasis positiver denn je gestimmt.

Mitglieder unseres exklusiven Investmentclubs sind über die Aktie von Catabasis bereits bestens im Bilde. So kürten wir den Wert in unserer NBC-Monatsausgabe vom 3. Januar zur Aktie des Jahres mit einer vorgegebenen Kaufzone bis 5,00 USD. Der erste gehandelte Kurs nach Veröffentlichung unserer ausführlichen Coverage lag bei 4,25 USD. Einige Tage später notierte das Papier mit 6,90 USD bereits +62% höher. Gewinnmitnahmen haben zu diesem Zeitpunkt nicht geschadet, da die folgende Kapitalerhöhung noch einmal für günstigere Einstiegskurse innerhalb unserer Kaufzone bis 5 USD sorgte.

Mega-Thema DMD

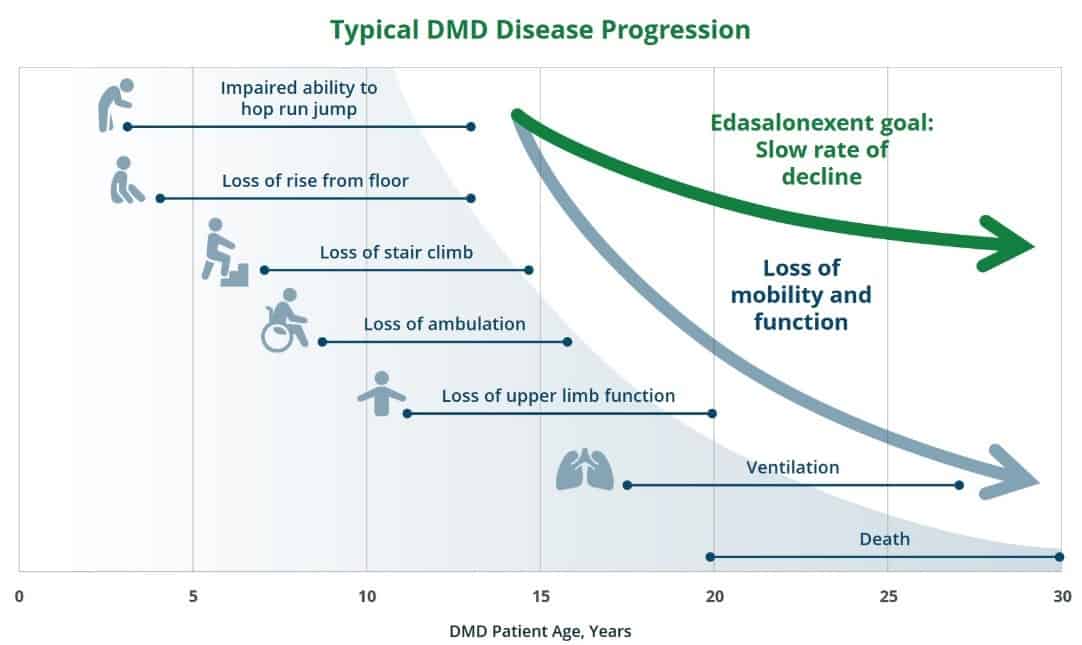

Die mit DMD abgekürzte Duchenne-Muskeldystrophie ist die häufigste muskuläre Erbkrankheit im Kindesalter, die aufgrund des rezessiven X-chromosomalen Erbgangs fast nur Jungen betrifft. Die Fallzahl liegt hier bei einem von 5.000 Neugeborenen.

Die furchtbare Krankheit, bei der die Kinder fortlaufenden Muskelschwund erleiden, führt immer noch zu einem frühen Tod, der meist im Alter von 20 bis 30 Jahren eintritt. Besonders schlimm: Die erkrankten Jungen und ihre Eltern müssen dem muskulären Abbau in der Regel tatenlos zusehen, denn eine effektive, allgemeine Therapie gegen DMD gibt es noch immer nicht.

Die Pharmawelt arbeitet intensiv an dem Thema DMD. Zuletzt verzeichnete die grundsätzlich vielversprechende Gentherapie jedoch herbe Rückschläge. Eine Behandlung von DMD dürfte hier noch viele Jahre entfernt sein.

Sarepta mit erstem Erfolg, aber nur 13% Marktpotenzial

Der Pharmaforscher Sarepta Therapeutics konnte als erstes Unternehmen im Jahr 2016 die US-Zulassung für ein DMD-Medikament erhalten. Exondys 51, so der Name, adressiert eine spezielle Mutation, die für lediglich 13% der DMD-Fälle verantwortlich ist.

Beeindruckenderweise kann Exondys schon kurz nach Zulassung enorme und weiter sprunghaft steigende Umsätze einfahren. Allein im dritten Quartal 2018 waren es in den USA satte 78,5 Millionen Dollar. Hochgerechnet liegen wir also schon jetzt bei über 300 Millionen Jahresumsatz für das Präparat, das für nur etwa 13% der DMD-Patienten in Frage kommt. Die Gewinnmarge von Exondys liegt - typisch für Rare Pediatric Disease-Produkte - bei rund 90%!

Exondys ist das einzige kommerzialisierte Produkt Sareptas. Dennoch beläuft sich der Börsenwert des Unternehmens auf stolze 7,5 Milliarden Dollar!

Catabasis mit DMD-Durchbruch

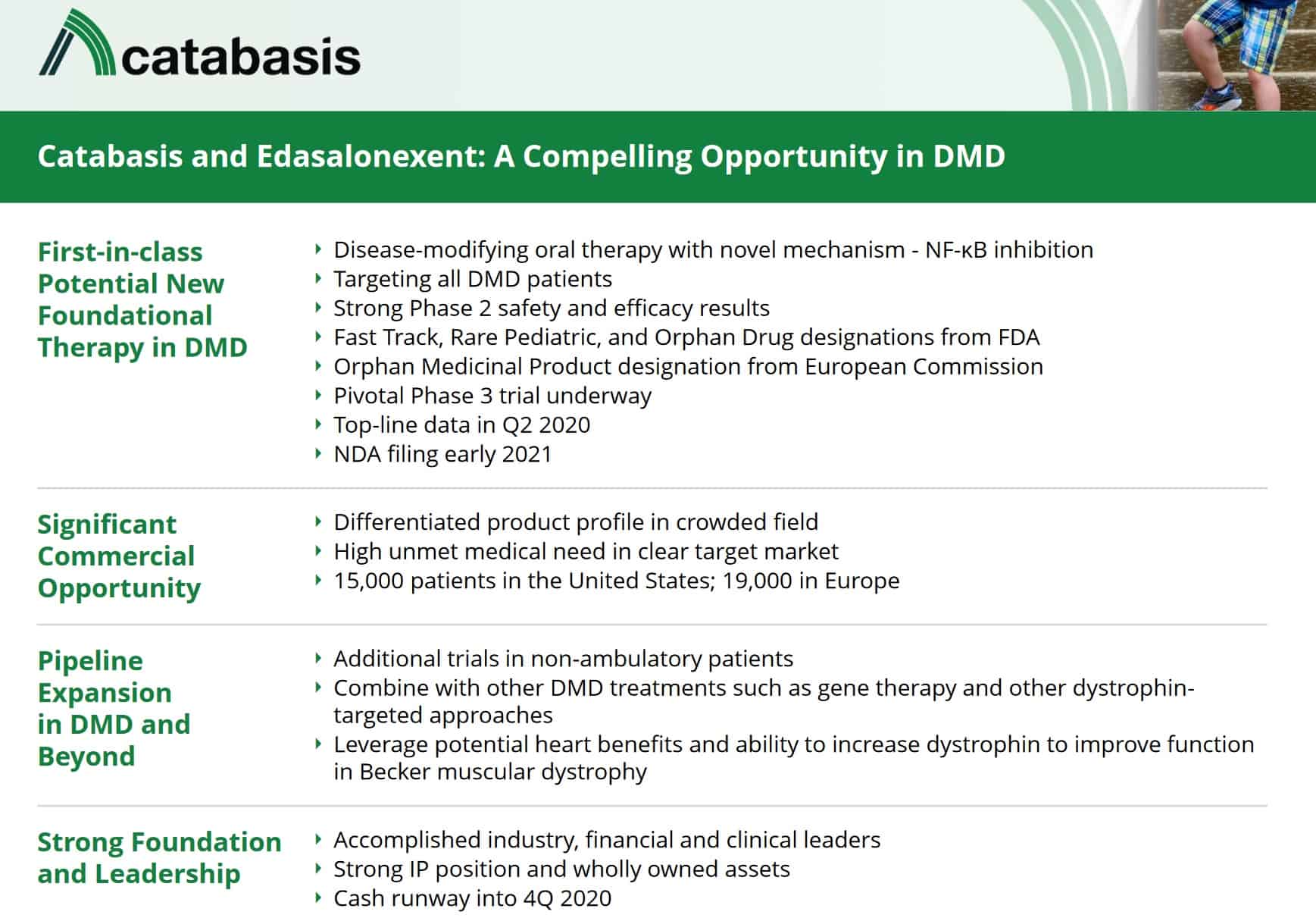

Mit Edasalonexent, einem sogenannten NF-κB-Inhibitor, hat Catabasis einen DMD-Produktkandidaten in der Pipeline, an dessen Erfolgsaussichten es kaum mehr Zweifel geben dürfte. Das täglich oral zuzuführende Medikament zeigte in der doppel-blinden Phase 2-Studie mit dauerhafter Einnahme begeisternde Ergebnisse, in dem der Krankheitsfortschritt signifikant abgebremst werden konnte. Die Daten lassen sogar vermuten, dass die gesamte Erkrankung in ihrem Voranschreiten gestoppt werden kann.

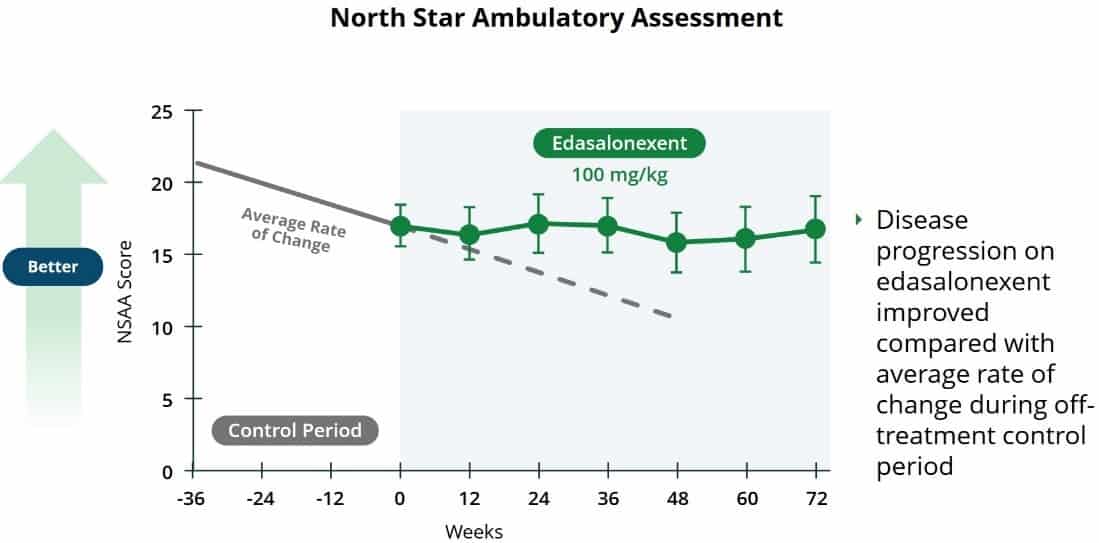

Edasalonexent konnte schon in Phase 2 beeindruckende Ergebnisse zeigen. Quelle: catabasis.com

Catabasis leidet noch immer zu Unrecht an der erstmaligen Veröffentlichung der Ergebnisse aus Phase 2, bei der keine statistisch signifikante Verbesserung der mit Edasalonexent behandelten Kinder im Vergleich zur Placebo-Gruppe festgestellt wurde.

Wie sich mit der Zeit aber herausstellte und die obige Grafik eindrucksvoll zeigt, kam es mit längerfristiger Einnahme jedoch zu einer massiven Überlegenheit gegenüber Placebo. Und genau das ist es ja, was entscheidend ist.

Wie man unter anderem der Unternehmenspräsentation entnehmen kann, zeichnet sich Edasalonexent auch durch ein exzellentes Sicherheitsprofil und eine Reihe weiterer positiver Nebeneffekte aus.

Edasalonexent wahrscheinlich neue DMD-Standardtherapie

Auf Basis der im Endeffekt sehr, sehr guten Phase 2-Daten hat Catabasis im September einen finalen Phase 3-Trial gestartet. Als primärer Endpunkt wurde in Abstimmung mit der FDA und europäischen EMA die „North Star Ambulatory Assessment“ nach 52 Wochen definiert.

Damit ist die Wahrscheinlichkeit eines Studienerfolgs riesig. Im 2. Quartal 2020 sollen die aller Voraussicht nach positiven Daten vorliegen. Doch selbst für den sehr unwahrscheinlichen Fall, dass die Ergebnisse der Studie schwächer ausfallen als erwartet, dürfte Edasalonexent aufgrund fehlender Therapieoptionen genügend Argumente für eine Zulassung liefern.

Wir sind sehr erfreut, unsere Phase-3-PolarisDMD-Studie einzuleiten, da wir der Meinung sind, dass Edasalonexent gewaltiges Potenzial hat, der neue Standard für die Behandlung von Duchenne-Patienten zu werden, unabhängig von der Art der Mutation (…). (Joanne Donovan, M.D., Ph.D., Chief Medical Officer)

Auf ein Medikament wie Edasalonexent warten alle DMD-Betroffenen. Quelle: catabasis.com

Gigantisches Interesse von Familien und Ärzten

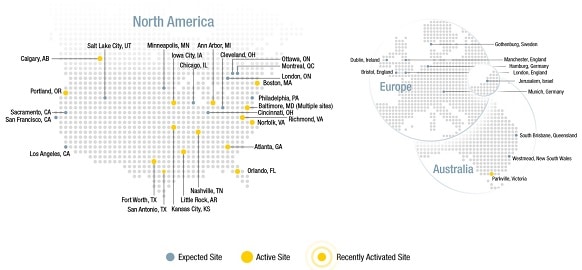

Das Interesse an der internationalen Zulassungsstudie für Edasalonexent ist angesichts der Bedeutung des Medikaments enorm. Catabasis hat daher sogar eine spezielle Trial-Seite geschaltet, in der jeder den Rekrutierungsstatus und weitere Informationen zum Studienverlauf abrufen kann.

Wir vernehmen riesiges Interesse und positives Feedback von Familien und Ärzten, was dem hohen Bedarf an unerfüllten Bedürfnissen in Duchenne und die Begeisterung für Edasalonexent widerspiegelt. (CEO Jill C. Milne, Ph.D.)

Die Phase-3-Erfolgswahrscheinlichkeit im Bereich der Kinderheilkunde liegt mit circa 75% statistisch gesehen überdurchschnittlich hoch. Im Fall Catabasis und Edasalonexent würden wir die Chancen nach den bisherigen Erkenntnissen auf über 90% einstufen.

Auf einer extra geschalteten Trial-Seite berichtet Catabasis über den Enrollment-Status. Quelle: catabasis.com

DMD-Markt wächst auf über 4 Milliarden Dollar

Eine aktuelle Researchstudie bescheinigt dem Markt für DMD-Medikamente eine durchschnittliche jährliche Wachstumsrate von mehr als 41% auf 4,11 Milliarden Dollar im Jahr 2023.

Da Edasalonexent grundsätzlich sowohl als Mono- als auch als Kombinationstherapie für die gesamte DMD-Population eingesetzt werden kann, besteht für Catabasis die hohe Chance, den weltweiten DMD-Markt über viele Jahre zu bestimmen.

Dank Fast Track-Status und Rare Pediatric Disease Designation besteht sogar die Chance auf eine beschleunigte Zulassung und einen wertvollen, veräußerbaren Priority Review Voucher mit einem potenziellen Wert im dreistelligen Millionenbereich.

Insbesondere auch in Europa, wo Sareptas Exondys aktuell keine Aussicht auf Zulassung hat, stehen Catabasis die Türen weit offen.

2014 machte unser damaliger SD-Tipp Santhera Pharmaceuticals mit einer Kursperformance von über +3.000% auf sich aufmerksam, als die Zulassung eines Medikaments der Schweizer in der DMD-Indikation möglich schien. Die Hoffnung zerschlug sich vorerst. Sarepta konnte seit 2012 sogar um zwischenzeitlich über +4.000% zulegen.

Gewaltige Insti-Käufe mit Ansage – +20.000% voraus?

Nachdem das vermeintliche Schreckgespenst Reverse Split nun kein Thema mehr ist und durch das erhöhte Kursniveau tendenziell eher Profi-Investoren anstelle von Tradern und nervösen Spekulanten angezogen werden, ist die Basis für institutionelle Profi-Käufe geschaffen.

Bei einem Kurs von 4,56 USD wird Catabasis aktuell mit rund 50 Millionen Dollar Marktkapitalisierung bedacht. Das sind nur etwa 0,5% der Bewertung einer Sarepta. Anders gesagt: Der Kurs müsste um über +20.000% steigen, um die Marktkapitalisierung des Wettbewerbers zu erreichen, der mit seinem Medikament lediglich 13% der DMD-Patienten adressiert.

Nach der jüngsten Kapitalerhöhung zu 5 Dollar, bei der dem Vernehmen nach bestehende institutionelle Investoren partizipiert haben und netto 18,5 Millionen Dollar eingeworben wurden, dürfte die Liquidität des Unternehmens zum Ende des laufenden ersten Quartals 2019 bei circa 50 Millionen Dollar und damit auf dem Niveau des gesamten Börsenwerts liegen. Damit ist nicht nur der gesamte Pivotal Trial finanziert, sondern auch der anfängliche Aufbau einer kommerziellen Infrastruktur.

Bevor das Unternehmen noch einmal den Kapitalmarkt anzapft, halten wir einen Lizenzdeal (insb. außerhalb der USA) oder gar einen kompletten Buyout - möglicherweise sogar durch Pfizer nach dessen DMD-Fehlschlag Ende vergangenen Jahres - für wahrscheinlich. Vor allem letzterer würde wohl mindestens einen Tenbagger für die Aktie bedeuten. Wedbush-Analystin Liana Moussatos äußerte sich bereits 2017 wie folgt:

Wir vermuten, dass die Ergebnisse der DMD-Phase 2 die Akquisition von Catabasis auslösen können (...) Wir gehen davon aus, dass der Bruttoumsatz weltweit über 700 Millionen USD erreichen kann. Wir erwarten, dass viele Unternehmen, die Wirkstoffkandidaten für seltene Krankheiten entwickeln, an CATB interessiert sind.

Fazit

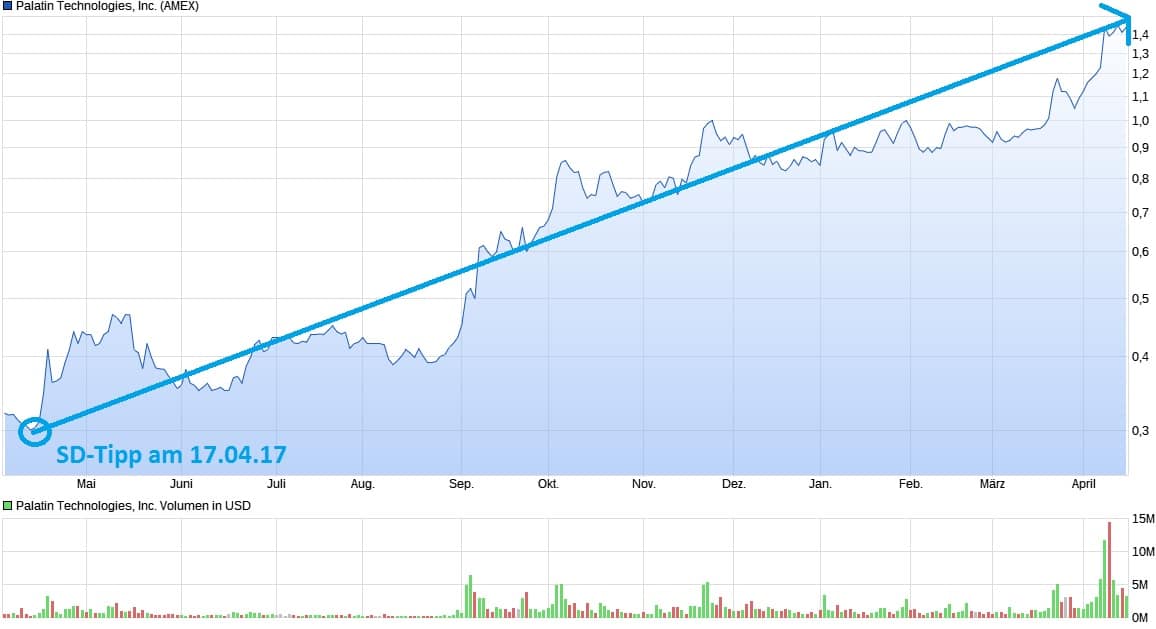

Catabasis ist eine der schärfsten Aktien, die uns jemals untergekommen ist und dürfte SD-Erfolgsstories wie die von Palatin (+400%) spielend toppen. Edasalonexent wird mit großer Wahrscheinlichkeit zur Standardtherapie für alle neu an DMD-Erkrankten, was eine Übernahme sehr wahrscheinlich macht. Für eine solche spricht auch die schon vorhandene institutionelle Beteiligung rund um die Mega-Profis von SV Health Investors.

Die jüngsten Personalien zum Jahresbeginn, darunter die Gewinnung einer Celgene-Managerin für den Aufsichtsrat, werten wir ebenfalls als klares Signal.

Ich sehe großes Potenzial für Edasalonexent, um das Behandlungsparadigma für Duchenne zu ändern. (Joanne T. Beck, Ph.D - u.a. Vice President bei Celgene)

Mit Gregg Lapointe wurde das Board zudem mit einem im Rare-Disease-Bereich erfahrenen CEO verstärkt:

Ich bin unglaublich begeistert, dass Edasalonexent die Behandlungslandschaft von Duchenne-Muskeldystrophie maßgeblich beeinflussen kann. (Gregg Lapointe - u.a. Ex-CEO von Leadiant Biosciences)

Die kommenden Konferenzen, Trial-Updates und Netzwerkaktivitäten werden das Sentiment massivst anheizen. Dummbeutel-Catalysts fehlen hier im laufenden Jahr glücklicherweise komplett. Der erhöhte Aktienkurs wird die Aktionärsstruktur weiter optimieren und Dummzocker und kurzfristig orientierte Trader weitgehend fernhalten.

Auch wenn eines Tages Konkurrenzpräparate auf den Markt kommen sollten, dürfte Edasalonexent ein wichtiger Bestandteil im Therapiemix bleiben. Das Asset könnte aufgrund geringer Vermarktungskosten sogar einen Milliardenwert erreichen und die Bewertung von Catabasis entsprechend um mehrere +1.000% ansteigen lassen.

Das ist allerdings nur das potenzielle Sahnehäubchen. Wie immer interessieren uns im NBC in erster Linie die sicheren Prozente. Und auch die scheinen im Fall Catabasis bereits gewaltig.

Mit Palatin Technologies konnten SD-Leser bereits +400% Kursgewinn in einem Jahr feiern. Catabasis ist ein mehr als würdiger Nachfolger. Quelle: ariva.de

PS: Sie möchten über die weitere Entwicklung bei Catabasis schneller als die Masse informiert sein und dabei von Profi-Handlungsempfehlungen profitieren? Noch haben Sie die Chance auf einen der begrenzten NBC-Plätze.

Ob kurzfristiges Trading oder langfristiges Investment: Mit unserem kostenlosen Live Chat finden Sie zudem täglich hervorragende Aktienideen für Ihr Depot. Hier kostenlos registrieren!

Interessenkonflikt: Autor, Herausgeber, Mitarbeiter und NBC-Clubmitglieder halten selbstverständlich Aktien des besprochenen Unternehmens. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber, Mitarbeiter und NBC-Clubmitglieder beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.