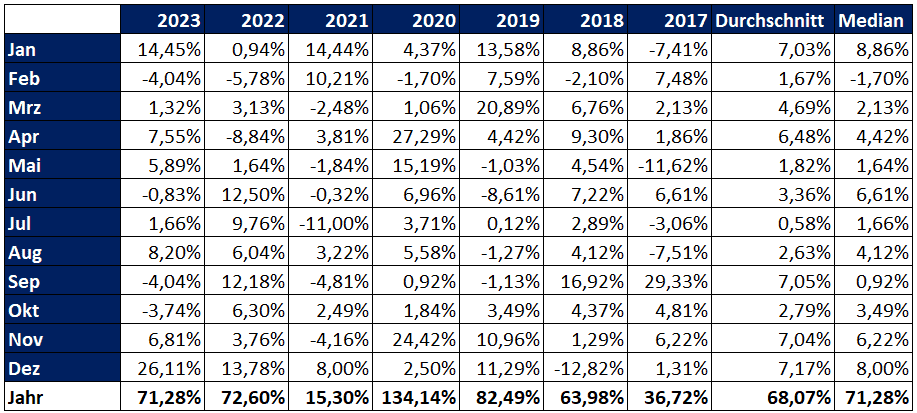

NBC-Chefanalyst erneut mit Mega-Performance: +71,28% in 2023!

2023, was für ein einfaches Börsenjahr. Nasdaq +52,3%, S&P 500 +24,02%, DAX +18,25% und selbst die noch müden Biotech-Aktien mit +10,67%. Da konnte man doch gar nichts falsch machen? Also einfach abkassieren, oder? Ganz so einfach war es nicht: Das Jahr 2023 im Rückblick aus der Brille des Chefanalyst des No Brainer Club, und wie dann doch +71,28% Depot-Performance unterm Strich aufblitzten!

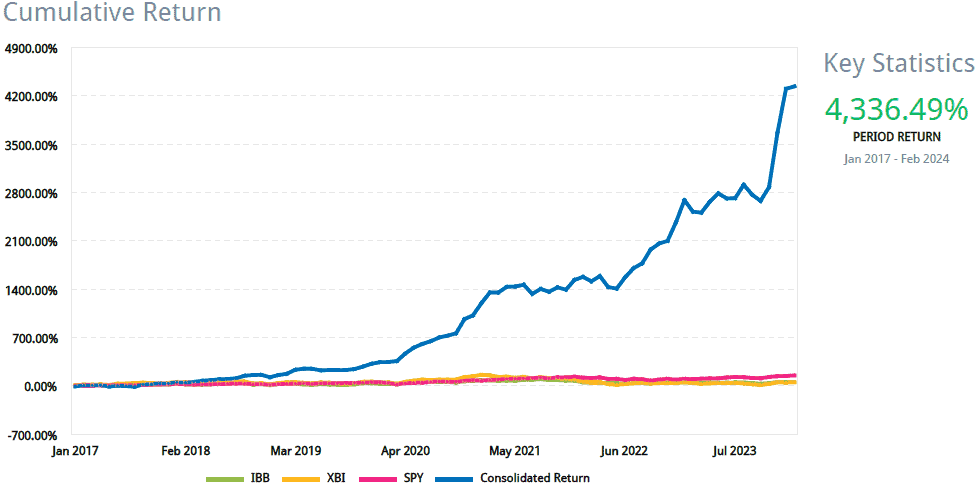

Absolute Transparenz ist für uns oberstes Gebot. Nur so funktioniert eine echte Club-Gemeinschaft, nur so lassen sich gemeinsame Erfolge ungeahnten Ausmaßes erzielen. Unser Track Record über die letzten fast vier Jahre seit Gründung sucht seinesgleichen.

Deshalb möchte ich Jahr für Jahr teilen, wie ich persönlich abschneide und aufzeigen, dass konstante Erfolge an der Börse durch Anlegen mit System, Strategie und Disziplin möglich ist.

Echte Rendite von echten Profis

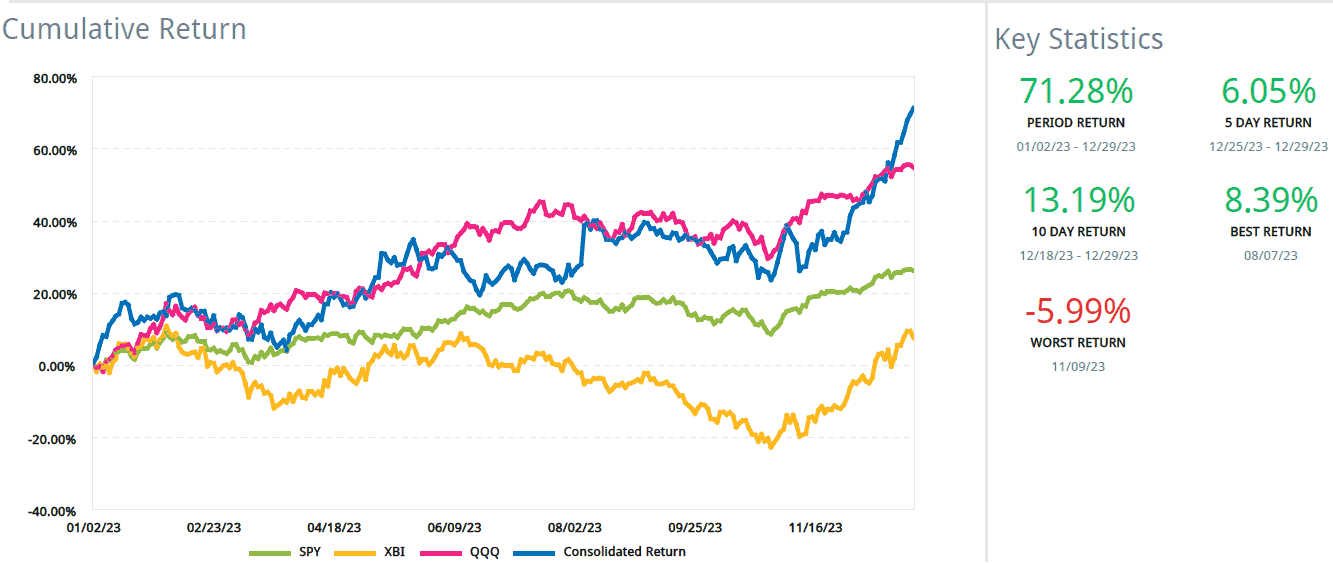

Ein Bild sagt mehr als tausend Worte, und deshalb fange ich auch dieses Jahr genau damit an:

Ein sehr bewegtes Jahr liegt hinter mir und meinem Depot. Schon der Dezember 2022 war fulminant und führte in einen hochexplosiven Januar über. Egal ob ProQR (+313%), ClearOne (+67%) oder Magenta (+148% in einer Woche!), es schepperte praktisch wöchentlich und heftig! Doch Börse ist keine Einbahnstraße und der Markt hat die unangenehme Eigenschaft, die Lektion darüber in unangenehmer Frequenz wie auch Härte zu wiederholen.

Regionalbankenkrise, Zinsexplosion und Biotech-Exodus oder der perfekte Sturm

Für den unbedarften Beobachter und stumpfen All-World-ETF-Investor war 2023 vermutlich ein entspanntes und profitables Jahr. Meines war zwar deutlich profitabler, aber die Entspannung war etwas untergewichtet. Keine Chance ohne Volatilität.

Oben siehst Du den Verlauf von S&P 500 (grün), Nasdaq 100 (pink), dem Biotech-ETF XBI (orange) und meinem Depot (blau). Ich für gewöhnlich zu rund ~70-80% im Biotech-Sektor und etwa 20-30% außerhalb investiert. Bis Anfang / Mitte Februar liefen die Märkte gut, das Umfeld war freundlich und Biotech-Aktien liefen ungefähr mit dem Markt. Doch die Regionalbankenkrise änderte das! Was für die Nasdaq ein Schluckauf und für den S&P 500 ein Ärgernis von einigen Prozentpunkten war, schickte den Biotech-Sektor mal eben 20% in die Tiefe.

Warum, weiß ich bis heute nicht. Aber wenn der Markt keinen Unsinn machen würde, gäbe es auch keine hohen Renditen zu extrahieren. Wir hielten uns über Wasser, primär mit Sondersituationen und aufgrund vorheriger Gewinnmitnahmen im Januar. Dank Titel wie der 3U Holding (~+30%), Jounce Therapeutics (+56%) oder Talaris (+59,6%) waren auch der Februar, März und April erträglich. Natürlich konnte ich mich dem Trend nicht ganz entziehen, aber während der XBI dann im März rund -15% Jahresperformance verzeichnete, war ich mit rund +4% absolut gesehen okay und relativ gesehen stark unterwegs.

Wie so oft half vor allem die Diversifikation: Unter anderem die oben genannten starken Gewinner sorgten für Profite, Cash und damit freie Mittel genau dann, wenn andere Aktien im Ausverkauf sind. Nachdem die globale Anlegerschaft realisiert hatte, dass Biotech-Firmen ja gar keine Banken sind, drehte der Wind! Der größte Gewinner für uns zum Jahresstart war Jounce. Nicht, weil die Aktie die höchsten Renditen erzeugte, sondern weil die Aktie schon im März den Takt für das ganze Jahr vorgab und wir das auch erkannten. Am 16.03.2023 schrieb ich:

Ein neuer Trend erwachte in der Biotech-Branche: „strategische Alternativen“ von Unternehmen nach Fehlschlägen. Der Clou: Der Trend war gar nicht neu, hat aber im Bullenmarkt nach Corona lange Pause gemacht. Wir haben unsere alten Skills ausgekramt – und ab ins Getümmel!

Performance-Gewitter der Extraklasse

Es folgte ein Sturm. Ein Sturm mit Prozenten noch und nöcher, alle mit dem gleichen Muster, stumpf wiederholt, rein auf Basis der Bilanz, involvierter Investoren und historischen Bewertungsrelationen, die lächerlich deutlich unterschritten wurden!

- +71,4% mit Pieris Pharmaceuticals

- +126% mit Pardes Biosciences

- +250% mit Aeglea Biotherapeutics

- +108% mit Neoleukin Therapeutics

- +59,6% mit Talaris Therapeutics

- +56% mit Jounce Therapeutics

- +36% mit Graphite Bio

- +148% mit Magenta Therapeutics

- +36% mit LianBio

- +56,6% mit Theseus Pharmaceuticals

- +177% nach Reverse Merger für den NBC mit Dianthus Therapeutics

- +40% mit Reneo, Artikel folgt nach offiziellem Ende des Trades!

Diese Gewinne fielen das ganze Jahr verteilt über an, nachdem Jounce im Frühjahr den Startschuss gegeben hat. Zahlreiche Zwischentrades sind nicht einmal enthalten.

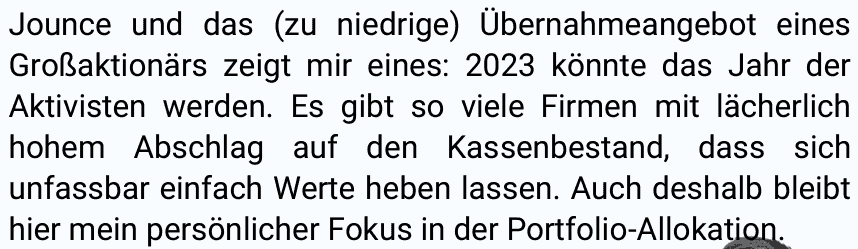

Eilmeldungen als Würze

Eine ganz besondere Spezialität 2024 waren unsere Eilmeldung, bequem per Pushnachricht auf das Smartphone. Diese überschneiden sich natürlich etwas mit den „strategischen Alternativen“, aber das Ergebnis kann sich gelinde gesagt sehen lassen!

Rettung zur richtigen Zeit

Wirfst Du nochmal einen Blick auf den Verlauf des Biotech-Charts in der obersten Grafik, wirst Du feststellen, dass der Sektor praktisch von Juni bis Ende Oktober durchgehend korrigierte. Das beeinflusste mein Depot zwar, aber eine einzige Explosion sorgte im Alleingang dafür, fast den gesamten Move abzufedern!

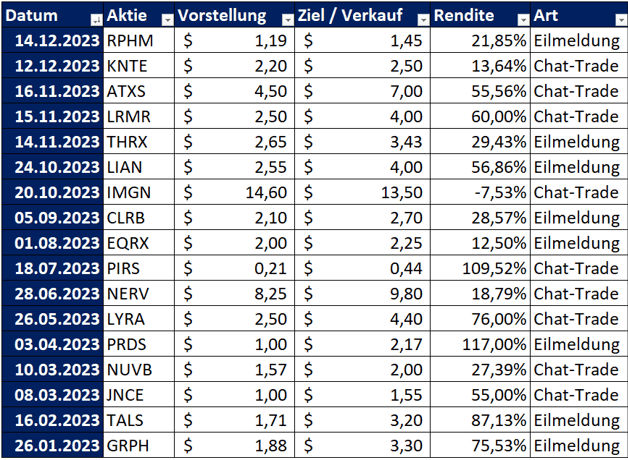

Nektar Therapeutics flog mitten in der Korrektur um +100% gen Norden und das an einem einzigen Tag! Nur wenige Tage vorher rieten wir zu einem Depotgewicht, das sich gewaschen hat. Doch sieh selbst:

Kaum zwei Monate nach der Erstvorstellung gab es heftigste Renditen zu feiern. Ein beispielhaftes Gewicht von 8% sorgte für plötzlich bis zu 16% Cash im Depot: Eine Wunderwaffe, sofern man sich mitten im tiefsten, nun dreijährigen Biotech-Bärenmarkt befindet.

Trotzdem waren die kommenden zwei Monate nicht einfach! Tag für Tag stiegen die Langfristrenditen, zehnjährige US-Staatsanleihen rentierten bei 5% und Biotech-Aktien wurden aus Sympathie gnadenlos abverkauft. Mein sarkastischer Kommentar damals zur Stimmung im Sektor:

Ich sollte das Tief um rund 5 US$ im XBI verpassen, aber das war egal. Voll investiert und mit vollem Risiko ging es Richtung Jahresende. Es entluden sich Monate an Gedümpel und Korrektur binnen Wochen und mit +26,11% Rendite war der Dezember 2023 der zweitstärkste Monat in der Historie meines Depots bei Interactive Brokers!

Gemischte Gefühle am Ende

Ich bin ehrlich: Ich hatte viel Spaß 2023, zwischendurch ist es aber auch eine Herausforderung gewesen. Ich habe die Ups und Downs im Biotech-Sektor dutzende Male gesehen und je gefrusteter ich andere Biotech-Investoren wahrnehme, desto bullisher bin ich. Auch wenn es drei Monate besch***en läuft, sind mein Team und ich jeden Tag da, von morgens bis abends! Wenn eine unserer Firmen um 23 Uhr wichtige News bringt, sind wir da. Die besten Ideen und die besten Trades bringen nichts, wenn man nicht dabeibleibt oder nach dem Kauf keinen Plan hat!

Das ist einer der großen Mehrwerte des No Brainer Clubs und das sehen auch Mitglieder so:

Ein Exkurs. Wusstest Du, dass der Magellan-Fonds von Investorenlegende Peter Lynch zwischen 1977 und 1990 eine unfassbar starke Rendite von 29% p.a. erwirtschaftet hat? Vielleicht, seine Performance hat ihn schließlich berühmt gemacht.

Was Du vermutlich nicht wusstest: In dieser Zeit, über 13 Jahre sensationeller Outperformance, hat der durchschnittliche Anleger Geld verloren! Diese Rendite über 13 Jahre ist eine Ver-Einundzwanzigfachung des Kapitals und der durchschnittliche Anleger hat es geschafft, Geld zu verlieren. Warum?

Weil der durchschnittliche Anleger nach 2-3 Jahren Bärenmarkt in einem Sektor die Nerven verliert. Weil der durchschnittliche Anleger Angst hat, wenn Banken in den USA wackeln, während ich Chancen ergreife. Weil der durchschnittliche Anleger vor Frust verkauft, nachdem die Zinsen gestiegen sind, statt zu erkennen, dass die künftigen Szenarien genau dann zu seinen Gunsten stehen. Wir gehen im NBC viele gute Investments ein und wir gehen im NBC auch schlechte Investments ein.

Was uns differenziert, ist der unemotionale, sachliche Blick auf Chancen und Risiken zu jeder Zeit. Wir haben keine Angst, im Minus zu verkaufen und keine Angst, Aktien, die steigen, nachzukaufen – sofern sie zu wenig steigen! Das teilen wir mit Mitgliedern rund um die Börsenuhr in Echtzeit und das unterscheidet uns massiv von jedem anderen Wald- und Wiesen-Börsendienst, der Dir einmal die Woche ein PDF schickt!

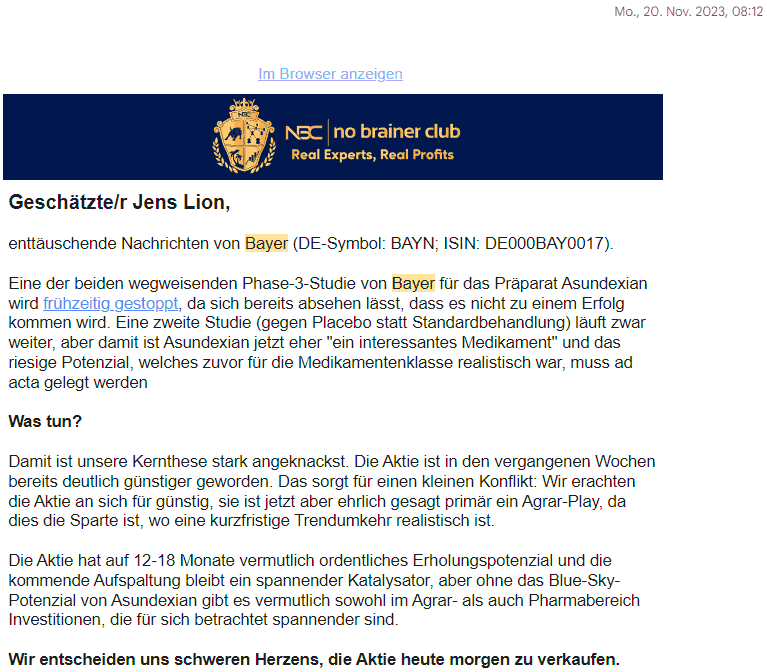

Der große Mist 2023

Meine größten Verlierer 2023 kann ich hier noch nicht nennen, sie laufen noch überwiegend (und haben sich massiv im Januar erholt). Aber wer Börse kennt, weiß, dass ein gesunder Griff ins Klo von Zeit zu Zeit dazugehört, den Anleger erdet und ein mentales Abheben verhindert. Meine persönlich finanziell größte Gurke war eine Wette auf Coherus und geärgert habe ich mich ebenfalls über Bayer. Zwar sind wir dank einer frühzeitigen Eilmeldung noch zu 39 € je Aktie aus dem Papier gekommen, aber es ist immer schade, wenn ein vermeintlich hochspannender Case über Nacht zerbröselt.

Doch auch das wieder ist der Unterschied des NBC: Die Eilmeldung zum Verkauf kommt um 08:12 zu Kursen massiv über denen, die langsame Anleger später auf Xetra erblicken. Ist eine Investmentthese vorbei, sehen wir der Wahrheit ins Gesicht, reagieren blitzschnell und verabschieden uns. Keine Emotionen, kein Geweine, keine bösen Gefühle – Fehler analysieren und weiter geht's!

Davon abgesehen ist die ganz große Enttäuschung 2023 natürlich, dass ich die Performance 2022 um einen döseligen Prozentpunkt verfehlt habe! 🙃

Im Ernst: Die größte Genugtuung sind zweifellos über +60% Outperfromance gegenüber dem XBI, und dass ich die Nasdaq auf dem letzten Meter noch überholt habe.

AI-Hype? Nvidia? „Magnificient 7“? Brauche ich nicht!

4.000%-Mauer geknackt

Seit Anfang 2017 sind in meinem Depot nun 4.000% Rendite (das Wunder des Zinzeszins) angefallen:

2024 –wir kommen und greifen erneut an. Die magischen 10.000% werden aber vermutlich bis 2025 warten müssen...

NBC – eine langfristige Erfolgsstory!

Wir sind überzeugt: Die NBC-Strategie ist die weltweit lukrativste für den renditehungrigen Small-Cap-Aktien-Anleger. Nirgendwo sonst auf dieser Welt gibt es eine so hohe Fachkompetenz in diesem Segment in Kombination mit einer starken Community.

Die Resultate geben uns Recht, und wir stehen immer noch am Anfang einer riesigen Erfolgsstory für immer mehr Mitglieder.

Der No Brainer Club bietet bekanntlich weit mehr als nur außergewöhnliche Performance. Mit einem umfangreichen Mitgliederbereich inklusive wertvollen Academy-Inhalten, persönlichem Kontakt zu Experten und einer einmaligen NBC-Community, die sich gegenseitig via Live Chat unter die Arme greift, geht das Angebot weit über gewöhnliche Börsendienste hinaus.

Letztendlich entscheiden aber natürlich die Gewinne – und wie die ausgefallen sind, habe ich wohl solide dokumentiert.