Bitcoin Group: Bitcoin unter 4000 US$ - bricht die Aktie bald komplett weg?

Mit dem Rutsch unter 4.000 US-Dollar fällt der Bitcoin auf den tiefsten Stand seit September 2017. Zur Stunde verliert er wieder massiv (über -10%) und rutscht auf 3.527 US-Dollar. In Mitleidenschaft gezogen werden die Aktien der Bitcoin Group (WKN: A1TNV9) und der NAGA Group (WKN: A161NR).

Fest steht: Die Bitcoin Group erzielt ihre Umsätze primär durch Handelsgebühren auf der Plattform bitcoin.de und profitiert somit von Handelsaktivität, egal ob steigende und fallende Notierungen. Sie partizipiert aber auch am Wertzuwachs bzw. -verfall der Kryptowährung, da sie selber massiv Bitcoins hält (zum 30. Juni im Wert von 23,84 Mio. Euro).

Wie man gut an den Umsätzen des zweiten Halbjahres 2017 sieht, spielen der "Hype" und reger Handel eine große Rolle für die Umsätze der AG. Der Cashzufluss aus dem laufenden Geschäft liegt nach 6 Monaten des laufenden Jahres (3,35 Mio. Euro) fast bei der Hälfte des Zuflusses von 2017 (6,69 Mio. Euro, davon jedoch weniger als 1 Million Euro im 1. Halbjahr). Das bedeutet: Die Ertragsstruktur hat sich trotz fallendem Bitcoin-Kurs stabilisiert, schwindendes Interesse und fallende Notierungen liegen jedoch sicher nicht im Interesse von Aktionären und Firma.

InVivo Therapeutics: Fällt jetzt der +1.777%-Startschuss?

InVivo Therapeutics (WKN: A2JH81) ist aktuell mit Sicherheit einer der heißesten Picks im Nano-Cap-Universum, denn der bevorstehenden Start der lang erwarteten Inspire 2.0-Studie dürfte die Aktie massiv beleben. Kurz vorher gibt es noch einmal Schnäppchenkurse.

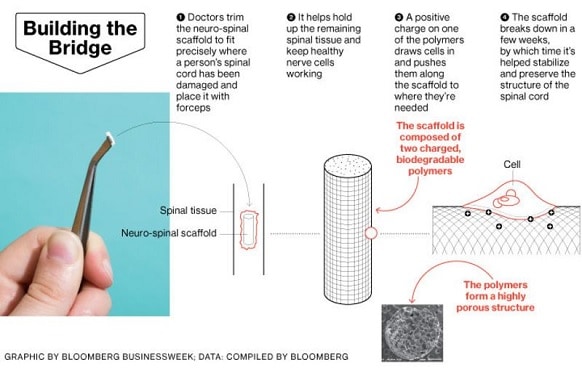

Bei Inspire 2.0 handelt es sich um die entscheidende Zulassungsstudie für den Neuro-Spinal Scaffold, der möglichen neuen Standard-Therapie bei Rückenmarksverletzungen bzw. Querschnittslähmungen. Im jüngst veröffentlichten Quartalsreport wurde der Studienstart im laufenden vierten Quartal bestätigt. Für einige Studienstandorte liegt bereits die Freigabe durch das Western Institutional Review Board vor.

Zittrige Zocker sorgen für unfassbare Schnäppchenkurse

Was passiert, wenn ein paar ungeduldige Hände in einem ohnehin nervösen Gesamtmarkt die Disziplin verlieren? Richig, extrem unterbewertete Aktien werden noch günstiger und Profis lecken sich die Finger.

InVivo Therapeutics erreichte so einen neuen Tiefstand, nachdem ein Vollamateur vergangenen Freitag zum Handelsschuss seine Aktien aus dem Fenster warf. Der Schlusskurs von 1,66 USD ließ das Unternehmen bei nach letztem Stand 9.306.255 ausstehenden Aktien mit einer Marktkapitalisierung von weniger als 15,45 Millionen Dollar zurück.

Kurze Rückblende: Als InVivo vor zweieinhalb Jahren positive Fortschritte in der ersten Inspire-Studie feiern konnte, lag die Bewertung des Unternehmens bei 290 Millionen Dollar und der Aktienkurs unter Berücksichtigung der späteren Aktienzusammenlegung bei rund 235 USD! Dabei sah es bilanztechnisch seinerzeit nicht besser aus als heute. Im Gegenteil legt InVivo heute sogar eine deutlich höhere Kostendisziplin an den Tag.

Dennoch hätte die Aktie mit Stand von vergangenem Freitag einen Weg von unglaublichen +1.777% vor sich, um das damalige Bewertungsniveau wieder zu erreichen. Die renommierten Analysten von Ladenburg Thalmann sehen das Kursziel für die InVivo-Aktie derzeit bei immerhin 6 USD.

Quartalszahlen belegen fundamentalen Betonboden

Quartalszahlen belegen fundamentalen Betonboden

Fundamental ist das Papier bei einem Kurs von aktuell 1,66 USD bestens abgesichert, denn InVivo hatte zum Ende des dritten Quartals 19,7 Millionen Dollar in der Kasse, bei einem Eigenkapital in Höhe von 18,5 Millionen Dollar.

Damit lag das Eigenkapital zum Stichtag sogar nochmal ein gutes Stück über dem aktuellen Börsenwert InVivos, wobei Aktionäre das mit Abstand wichtigste Asset des Unternehmens, nämlich den Neuro-Spinal Scaffold, quasi komplett geschenkt bekommen.

Uns gefällt zudem, dass das neue Management rund um den renommierten CEO Richard Toselli seit Amtsantritt sehr aktionärsfreundlich agiert und die Kosten zuletzt auf rund 2 Millionen Dollar im Quartal senken konnte. Laut Toselli sollen die Ausgaben auch nach dem Start von Inspire 2.0 im Rahmen von maximal 3 Millionen Dollar pro Quartal bleiben. Damit ist InVivo über das kommende Jahr hinaus finanziert.

Kommt die Aktie demnächst mit hohen Handelsumsätzen richtig ans Laufen, könnten die noch ausstehenden 7,6 Millionen Warrants mit Ausübungspreis 2,00 USD gewandelt werden und dem Unternehmen die Finanzierung bis zur potenziellen Produktzulassung 2020 garantieren.

Mit Studienstart kommt der Startschuss

Mit Studienstart kommt der Startschuss

Nachdem schon Inspire 1.0 eine "Konversionsrate" bei Scaffold-Patienten von 44% erzielt hat (gegenüber 15-16% in historischen Vergleichsmodellen), stehen die Chancen für Inspire 2.0 sehr gut, genügend positive Daten für eine Produktzulassung zu liefern. Zumal InVivo angekündigt hat, bisherige Erfahrungen in den neuen Trial einfließen zu lassen, um so dessen Risiko weiter zu minimieren.

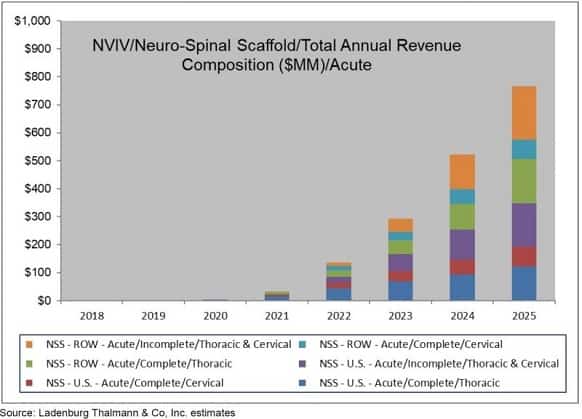

Die Analysten von Ladenburg Thalmann sind in ihrer Kaufstudie davon überzeugt, dass die Zulassung nur eine Frage der Zeit ist. In der Leitindikation „Complete Thoracic” sieht Ladenburg erste Umsätze in den USA im Jahr 2020. In 2025 sollen sie sich bereits auf 142 Millionen USD belaufen. Nach Royalty-Zahlungen würden 121 Millionen USD hiervon bei InVivo hängenbleiben, kalkuliert Ladenburg.

Der Scaffold-Preis wird auf anfänglich 85.000 USD geschätzt. Im Jahr 2025 werden 1.221 Patienten kalkuliert, die das Implantat eingesetzt bekommen. Diese Annahme erscheint bei circa 2.400 Fällen in den USA jährlich (Complete Thoracic) konservativ - immerhin soll der Scaffold zur Standardtherapie avancieren.

800 Millionen USD Scaffold-Umsatz bis 2025?

Ladenburg erwartet eine weltweite Kommerzialisierungsstrategie für den Neuro-Spinal Scaffold über Partnerschaften. Interessant ist, dass von einem enormen Marktvolumen außerhalb der USA ausgegangen wird.

Bereits im Jahr 2025 rechnet Ladenburg indikationsübergreifend mit rund 800 Millionen USD Umsatz aus weltweiten Scaffold-Verkäufen – der Großteil davon außerhalb der USA. Hier könnten für InVivo im Laufe des kommenden Trials signifikante Lizenzdeals zustande kommen.

Mit Ex-Sanofi-Manager Richard Toselli als neuem InVivo-CEO machen wir uns keine Sorgen, dass es für das Unternehmen nun Stück für Stück voran geht und die kommende Zulassungsstudie ungeahnte Werte freisetzt.

Mehrere Gründe sprechen für erneuten Breakout

Mehrere Gründe sprechen für erneuten Breakout

Zu regulären Börsenzeiten war InVivo zuletzt bereits ein vorläufiger Ausbruch bis auf 2,75 USD geglückt – ein Plus von +47,8% seit unserer Erstempfehlung im Juli an Mitglieder unseres hochexklusiven No Brainer Clubs. Mit den kommenden News könnte ein neues Performance-Hoch markiert werden. Die erste Scaffold-Implantierung im Rahmen von Inspire 2.0 wird definitiv den größten Meilenstein des Jahres für InVivo darstellen.

Auch charttechnisch zeigte sich zuletzt ein Betonboden um 2 USD. Niedrigere Kurse finden immer wieder dankend Käufer. Der kurzfristige Abrutscher bis 1,66 USD dürfte umgehend wieder "eingefangen" werden. Der Freefloat in der Aktie bleibt minimal. Heißt: Mit richtig fettem Kaufvolumen sind der kurzfristigen Kursphantasie kaum Grenzen gesetzt.

Fazit

Wir sind weiter randvoll eingedeckt und warten auf echtes Kursfeuer. Risiko nach unten besteht nur bei ernsthaften Studienproblemen. Bricht die Aktie kurzfristig massiv aus, sollten Gewinnmitnahmen wie immer in Betracht gezogen werden. Die langfristige Attraktivität der Story bleibt davon unabhängig intakt. KAUFEN BIS 2,00 USD.

Interessenkonflikt: Autor, Herausgeber und Mitarbeiter halten selbstverständlich Aktien des besprochenen Unternehmens. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber und Mitarbeiter beabsichtigen die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.