4 SC: Zulassung und Finanzierung im Fokus

Das noch junge Börsenjahr 2024 bietet außergewöhnliche Chancen – doch damit einhergehend auch Unsicherheiten im Zuge politischer und gesamtwirtschaftlicher Entwicklungen. Im Biotech-Segement ist die Lage etwas spezieller: Hohe Volatilität aufgrund wichtiger Schlüsselereignisse, die riesige Kursausschläge in beide Richtungen bedeuten können, sorgen oftmals für eine Abkopplung vom Markt. Das gilt auch für die Aktien des deutschen Biotech-Unternehmens 4 SC.

Die Strategie unserer Experten ist es, auf einen Anlagehorizont von maximal lediglich 12-24 Monaten zu schielen und Aktien mit dem bestmöglichen Chance-Risiko-Profil für eben genau diesen Zeitraum zu evaluieren. Zur Strategie gehört es, Unternehmen so gut es geht bis ins kleinste Detail zu durchleuchten, sämtliche Szenarien von Worst- bis Best-Case durchzuspielen und Kurskatalysatoren und ihre potenzielle Wirkung optimalerweise im Voraus zu antizipieren. Und es ist ebenso wichtig, diszipliniert, mutig und konsequent zu handeln, wenn die Gesamtkonstellation passt.

4 SC mit Comeback

Aktien der kleinen 4 SC erfuhren im vergangenen Jahr deutlichen Auftrieb. Das Papier konnte zeitweise sogar fast 1000% hinzugewinnen, nachdem der Markt schon eine Pleite spielte.

Die derzeit mit überschauberen rund 90 Millionen € bewertete 4 SC musste kürzlich eine außerordentliche Hauptversammlung einberufen, nachdem ein Verlust von mehr als der Hälfte des Grundkapitals eingetreten war. Das war allerdings nicht überraschend und vom Management eingeplant.

So liegt der Fokus bei 4 SC derzeit auf dem geplanten europäischen Zulassungsantrag für Resminostat, einer Erhaltungstherapie für das sogenannte Kutane T-Zell-Lymphom. Das Medikament ist zudem in Japan mit Yakult Honsha verpartnert und soll mittelfristig auch den Mega-Markt USA erreichen. Das Umsatzpotenzial schätzt das Unternehmen allein in Europa auf 150 Millionen € jährlich.

Kann 4 SC eine anständige Finanzierung – möglicherweise auch durch einen US-Partner – für die Kommerzialisierung von Resminostat zustande bringen und geht mit der Zulassung in Europa nichts mehr schief, hat die derzeit 8,80 € teure Aktie definitiv noch weitere Luft nach oben.

Doch gibt es einen Wert mit einem viel besseren Chance-Risiko-Profil.

Darum gibt es für Anleger eine weitaus bessere Alternative

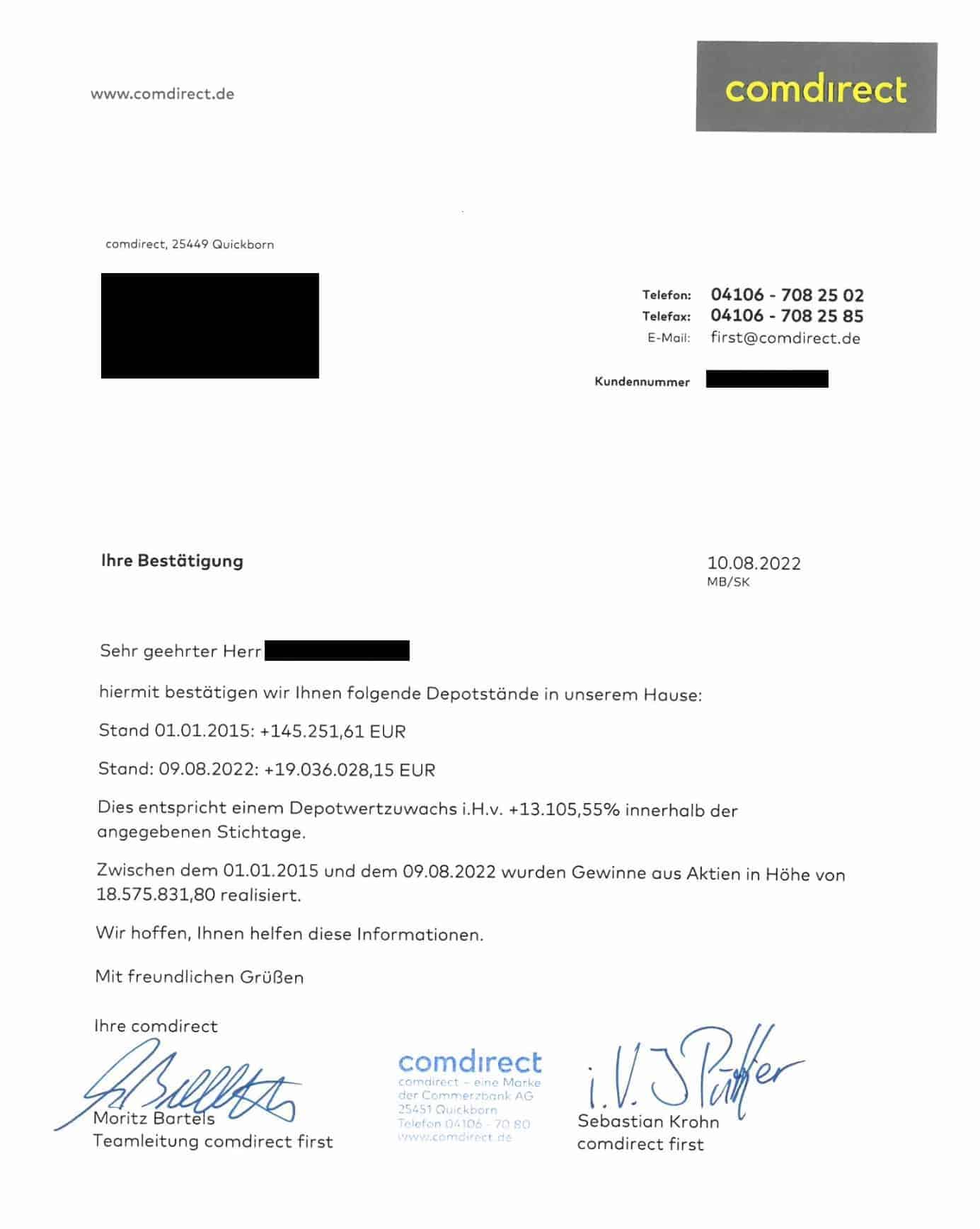

SD-Investmentlegende „Hai“ ist mit sagenhaften +13.105,55% Depotwertzuwachs und Aktiengewinnen über mehr als 18,5 Millionen Euro innerhalb von siebeneinhalb Jahren vielleicht der talentierteste Börsianer unserer Zeit. „Hai“, dessen wahre Identität Mitgliedern des weltweit einzigartig erfolgreichen No Brainer Club bekannt ist, hat Assembly Biosciences (WKN: A402CB) zu seinem diesjährigen Biotech-Favoriten auserkoren. Die Argumente sind stark, das Chance-Risiko-Verhältnis für ihn weitaus attraktiver als beispielsweise bei den deutschen Biotech-Vertretern BioNTech, CureVac, 4 SC oder MorphoSys.

ℹ️ Assembly Biosciences vorgestellt

Assembly Biosciences ist ein US-Biotechnologieunternehmen, das sich der Entwicklung innovativer antiviraler Therapeutika verschrieben hat, um den Verlauf schwerer Viruserkrankungen zu verändern und das Leben von Patienten weltweit zu verbessern. Unter der Leitung eines versierten Teams von Führungskräften in der virologischen Arzneimittelentwicklung engagiert sich Assembly Bio für die Verbesserung der Ergebnisse für Patienten, die mit den schweren, chronischen Auswirkungen von Herpesvirus-, Hepatitis-B-Virus- (HBV) und Hepatitis-Delta-Virus- (HDV) Infektionen zu kämpfen haben.

100 Mio. $ vom Weltmarktführer für Therapien der Zukunft

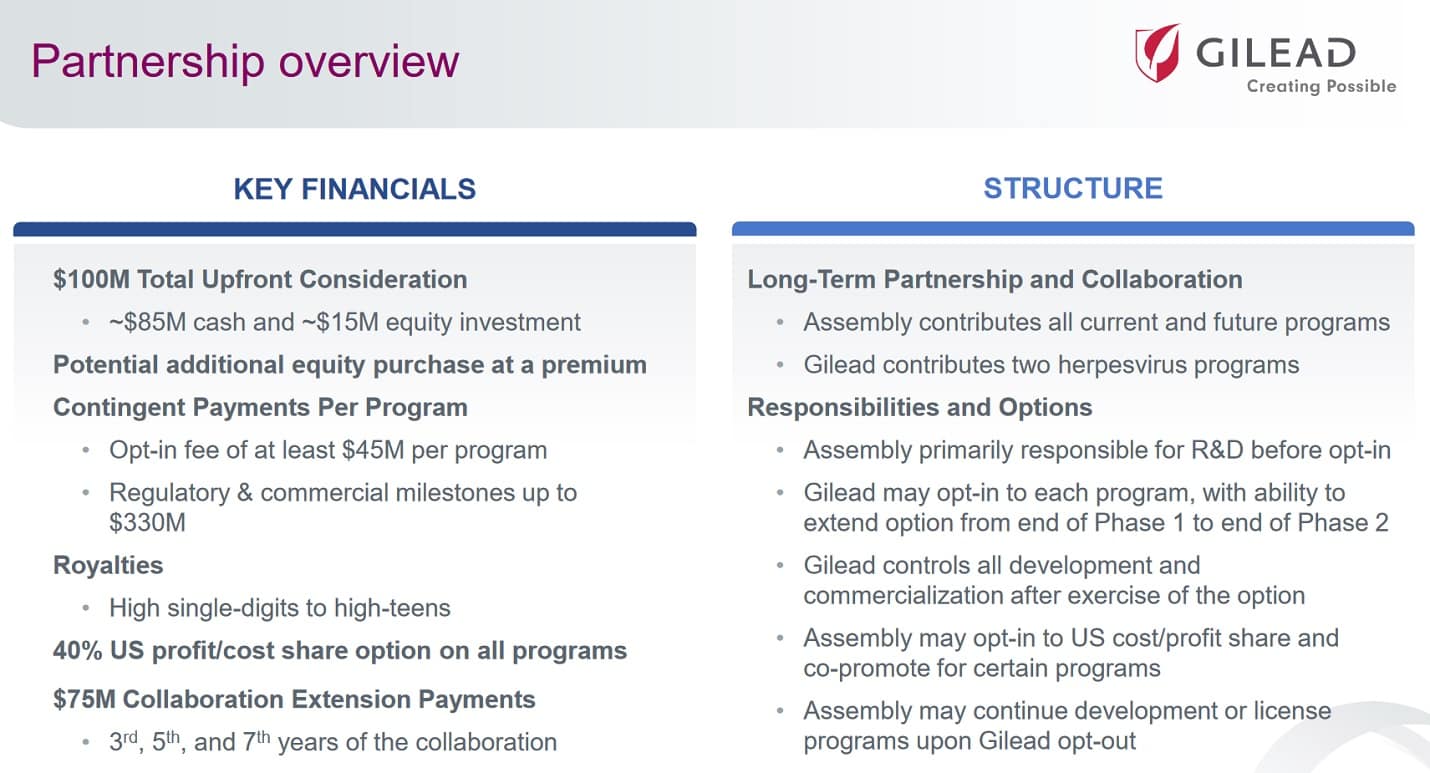

Im Oktober meldete Assembly Biosciences eine 12-jährige Kooperation mit dem Pharmariesen Gilead. Die finanziellen Details: 100 Millionen US$ an Sofortzahlung, davon 15 Millionen US$ im Zuge einer Kapitalerhöhung, durch die sich Gilead als Weltmarktführer im Virologie-Sektor mit 19,9% an Assembly beteiligt hat.

Die Struktur des Deals lässt vermuten, dass Gilead eine Gesamtübernahme bevorzugt hätte, Assembly aber langfristig als unabhängiges Unternehmen ein höheres Wertsteigerungspotenzial sieht. Betrachten wir das Abkommen im Detail, kommt dieses schon nah an eine Quasi-Übernahme heran.

Programme mit Milliardenpotenzial

Gilead sicherte sich Optionen für alle aktuellen und künftigen Assembly-Programme. Hierfür zahlt der Konzern nach Phase 1 oder 2 jeweils 45 bis 125 Millionen US$, abhängig vom Asset und seines Entwicklungsstandes. Insgesamt vier klinische Studien sollen bis Ende dieses Jahres laufen, Gilead selbst hat mit der Vereinbarung zwei Entwicklungsprogramme an Assembly abgegeben.

Zieht Gilead eine Option, übernimmt der Pharmakonzern sämtliche weitere Kosten und für Assembly winken regulatorische und kommerzielle Meilensteinzahlungen in Höhe von 330 Millionen US$ je Programm sowie Umsatzbeteiligungen bis knapp unter 20%. Assembly erhält zudem das Recht, sich seinerseits per „Opt-in“ an den Kosten zu beteiligen und dafür 40% der zukünftigen Profite zu vereinnahmen.

Doch damit nicht genug: Über die nächsten sechs Jahre fließen – sofern die Kooperation nicht wider Erwarten gekündigt wird – weitere 225 Millionen US$ an Assembly, um die Forschung zu unterstützen.

Übernahme schneller als gedacht?

Trotz eines „Standstill Agreements“ über drei Jahre ist eine Komplettübernahme in der nächsten Zeit nicht ausgeschlossen und vermutlich am Ende eine Preisfrage. Gilead darf das Assembly-Board bereits jetzt mit zwei eigenen Direktoren besetzen und seinen Anteil unter gewissen Voraussetzungen auf bis zu 35% ausbauen.

Top-Favorit 2024

Der Investmentcase rund um Assembly Biosciences wurde zuletzt ausführlich im exklusiven No Brainer Club beleuchtet. Wie unter anderem schon bei der Übernahme von Translate Bio durch den französischen Sanofi-Konzern, sollte „Hai“ auch in diesem Fall Recht behalten.

Im April und Juni letzten Jahres veröffentlichte „Hai“ jeweils einen persönlichen Research-Report zur Assembly-Aktie (erstmalig bei einem Kurs von 0,82 US$) und gab eine – mit explizitem Risikoverweis versehene – Einschätzung mit „Strong Buy“-Empfehlung ab. Vorausgesagt wurde ein Mega-Deal mit Gilead. Genau dieser hatte schließlich bestätigt und für exorbitante Tagesgewinne bei „Hai“ und NBC-Mitgliedern gesorgt. Am Tag der Verkündung knallte der Kurs um zeitweise mehr als +200% in die Höhe.

Doch jetzt erst wird es richtig spannend: Nachdem die Assembly-Aktie absurderweise wieder alle Gewinne abgegeben hat, erhöhte „Hai“ seinen Anteil am Unternehmen signifikant. Als aktivistischer Investor mit mehreren Millionen Dollar Kapitaleinsatz könnte er auf eine kurzfristige Übernahme drängen, die Aktionären quasi aus dem Stand ein Premium von vielleicht 500 oder 1000% verspricht – bei US-Biotechfirmen mit zukunftsweisender Forschung durchaus realistisch.

Das Unternehmen selbst gab zum Jahresbeginn bekannt, begeistert zu sein von dem rapiden Fortschritt in seiner Pipeline und betonte die Aussicht, die therapeutischen Möglichkeiten für Patienten, die mit schweren Virusinfektionen leben, deutlich zu verbessern.

Einmalig: Trotz Weltklasse-Forschung weit unter Liquidierungswert

Fakt ist: Assembly Biosciences handelt aktuell bei einem Kurs von rund 0,90 US$ mit einer Marktkapitalisierung von unter 60 Millionen US$. Demgegenüber steht ein Kassenbestand in Höhe von geschätzt circa 135 Millionen US$ zum Jahresende 2023 – bei keinerlei Bankschulden und weniger als 10 Millionen US$ an Verbindlichkeiten.

Weltklasse-Forschung mit vielen Milliarden Dollar Umsatzpotenzial, validiert von „Big Pharma“ und bestätigt durch Aussagen renommierter Wissenschaftler gibt es für Aktionäre demnach quasi nicht nur geschenkt: Sie erhalten sogar noch einen riesigen Cashberg obendrauf!

Der britische Nobelpreisträger Michael Houghton sagte auf einer Telefonkonferenz abseits der breiten Öffentlichkeit zuletzt beispielsweise: „Es gibt für diese Art von Arbeit keine bessere Firma als Assembly Biosciences“ und verglich die Discovery Engine des Unternehmens mit einem strahlenden Ferrari in der Garage. „You just need to go out and drive it“.

Noch einmal: Allein bis zum Cashwert der Firma müsste die Aktie mehr als +100% steigen. Eine einmalige Chance!

Doch nicht nur deshalb rechnet Investment-Star „Hai“ schon in den nächsten Wochen mit einer riesigen Kursexplosion der Nasdaq-notierten Aktie...

Neugierig? Registriere Dich heute kostenlos für unseren Live Chat und diskutiere mit echten Experten über Assembly Biosciences und andere Chancen.

Interessenkonflikt: Der Autor und Mitarbeiter des Herausgebers halten Aktien des besprochenen Unternehmens Assembly Biosciences in signifikantem Umfang (über 10% des ausstehenden Kapitals). Somit besteht konkret und eindeutig ein Interessenkonflikt. Der Autor beabsichtigt, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnte dabei von erhöhter Handelsliquidität profitieren.