Alibaba-Aktie: Wirklich so günstig?

Die Alibaba-Aktie (WKN: A117ME) ist im bisherigen Jahresverlauf um -35% gefallen, aber der Abschwung ist möglicherweise noch nicht vorbei. Jüngste Daten zeigen, dass das Short-Interesse an der Aktie im letzten Berichtszyklus um 7% in die Höhe geschnellt ist. Dieser rasche Aufbau von Leerverkäufen deutet darauf hin, dass die Marktteilnehmer das Papier auf dem derzeitigen Niveau für überbewertet halten und wahrscheinlich davon ausgehen, dass es in den kommenden Tagen und Wochen weiter fallen wird. Ist diese Skepsis berechtigt?

Alibaba ist der führende chinesische Online-Marktplatz. Neben seinem Kerngeschäft im E-Commerce baut der Konzern nach dem Vorbild von US-Konkurrent Amazon weitere Standbeine auf, insbesondere im Bereich Cloud Computing.

Leerverkäufer setzen auf fallende Kurse

Als Leerverkauf oder „Shortselling“ wird der Verkauf einer Aktie bezeichnet, die der Verkäufer gar nicht besitzt. Fällt der Kurs der Aktie nach dem Verkauf, kann der Short-Verkäufer die Aktie später günstiger zurückkaufen und erzielt so einen Gewinn. Leerverkäufer setzen also immer auf fallende Kurse. Die Anzahl der offenen Short-Positionen bei Alibaba ist alleine im Vormonat um 7,2% gestiegen, was darauf hindeutet, dass die Marktteilnehmer in den letzten Monaten ihre Short-Wetten gegen das Unternehmen aufgestockt haben.

Alibaba nur auf den ersten Blick unterbewertet?

Dieser Anstieg der Leerverkäufe ist eher kontraintuitiv, da die Aktie kontinuierlich gefallen ist und dies zumindest theoretisch die Marktteilnehmer auf der Short-Seite dazu veranlassen sollte, ihre Leerverkäufe zu schließen und Gewinne zu verbuchen. Die Tatsache, dass das Short-Interesse an Alibaba trotz des fallenden Aktienkurses weiter zunimmt, deutet jedoch darauf hin, dass die Marktteilnehmer die Aktie auf dem aktuellen Niveau für überbewertet halten und darauf setzen, dass sie in Zukunft weiter fallen wird.

Viele Analysten halten Alibaba nach der jüngsten Korrektur für unterbewertet. Für sich genommen mag Alibaba unterbewertet erscheinen, aber das ist nicht wirklich der Fall, wenn wir uns die Vergleichswerte der Branche ansehen:

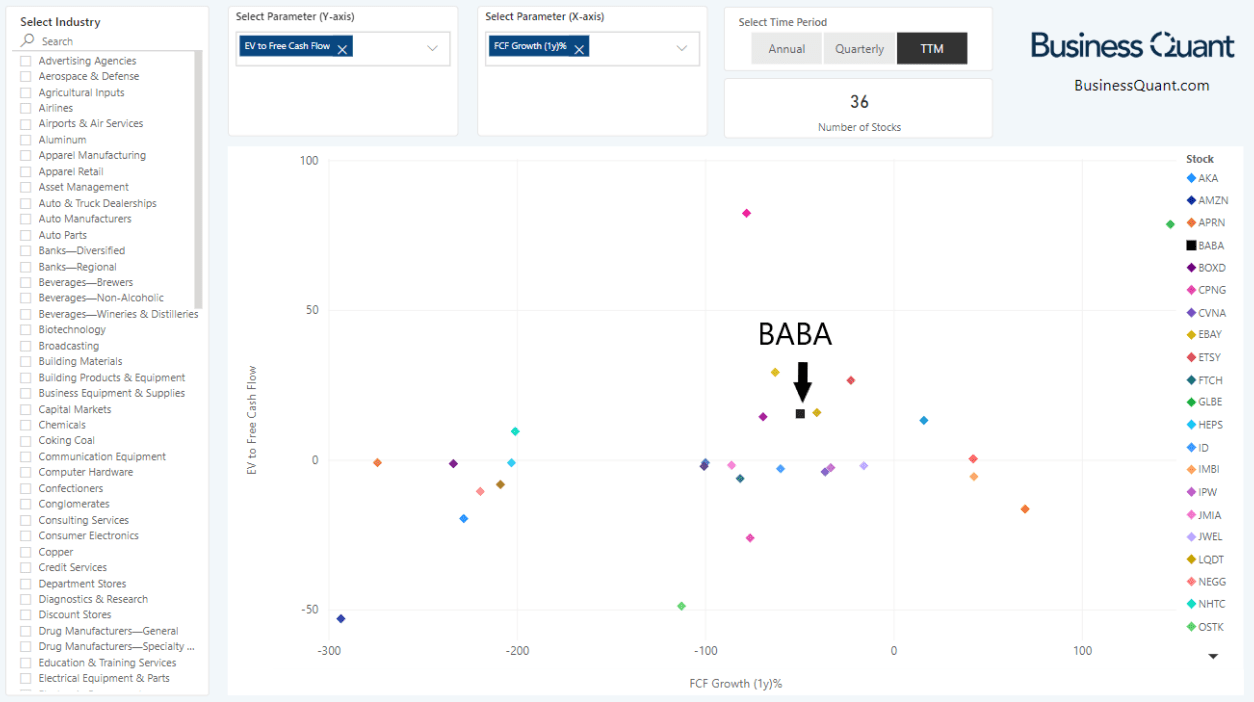

Quelle: BusinessQuant.com

Auf der Y-Achse sind die Werte des Unternehmenswertes im Verhältnis zum freien Cashflow (oder EV/FCF) für mehr als 30 Aktien dargestellt, die der E-Commerce-/Internet-Einzelhandelsbranche angehören. Man beachte, dass Alibaba vertikal viel höher positioniert ist als ein Großteil der erwähnten Konkurrenten, was darauf hindeutet, dass die Aktie mit einem relativen Aufschlag gehandelt wird.

Wenden wir uns nun der X-Achse zu, auf der das Wachstum des freien Cashflows für dieselbe Gruppe von Unternehmen dargestellt ist. Beachten Sie, dass Alibaba horizontal mehr oder weniger in der Mitte positioniert ist, was darauf hindeutet, dass das Wachstum des freien Cashflows mit dem Branchendurchschnitt übereinstimmt.

Beim Wachstum nur im Mittelfeld

Aus beiden Achsen lässt sich ablesen, dass Alibaba beim Wachstum im Mittelfeld rangiert. Trotzdem wird der Alibaba-Aktie ein höherer Cashflow-Multiple zugestanden als anderen E-Commerce-Unternehmen mit höheren Wachstumsraten.

Es ist auch nicht so, dass sich die Geschäftsaussichten verbessern oder ein bevorstehendes Wachstum für Alibaba signalisieren. Ähnlich wie in den USA haben Analysten und Rating-Agenturen die BIP-Wachstumsprognosen für China fast jede zweite Woche gesenkt. Dieses sich verschlechternde makroökonomische Umfeld wird zwangsläufig das verfügbare persönliche Einkommen einschränken und die Verbraucherausgaben in den großen Volkswirtschaften behindern, was sich unweigerlich auf das Geschäft von Alibaba auswirken wird.

Die Analysten haben ihre Umsatzschätzungen für das Unternehmen bereits gesenkt, und wir gehen davon aus, dass in den kommenden zwei bis drei Monaten weitere Kürzungen folgen werden.

Potenzielles US-Delisting belastet Kurs immer noch

Wie wir im August berichteten, soll eine flächendeckende Einigung zwischen der US-Bilanzpolizei PCAOB und der chinesischen Börsenaufsicht CSRC den Streit über den Verbleib von Alibaba und rund 200 weiteren chinesischen Firmen an den US-Finanzmärkten beilegen. Die Vereinbarung, der sogenannte Audit-Deal, erlaubt es den US-Behörden, Wirtschaftsprüfungsprozesse in Festlandchina und Hongkong zu überprüfen. Doch noch ist die Kuh nicht vom Eis.

Vor einigen Wochen flogen US-Rechnungsprüfer nach Hongkong, um bei in den USA notierten chinesischen Unternehmen wie Alibaba Prüfungen durchzuführen. Diese Inspektionen werden wahrscheinlich 8 bis 12 Wochen dauern und zeigen, ob Alibaba in Übereinstimmung mit den US-GAAP geprüft wird oder ob es Unregelmäßigkeiten in der Berichterstattung gibt. Sollte Letzteres der Fall sein, wird dies weitere Zweifel an der Legitimität der Wachstumsaussichten von Alibaba schüren. Auch dürfte in diesem Fall eine Strafe durch die US-Regulierungsbehörden drohen.

Nach Kurshalbierung nicht automatisch ein Schnäppchen

Nachdem sich der Aktienkurs von Alibaba in den letzten 12 Monaten halbiert hat, ist die Aktie nicht automatisch ein Schnäppchen. Zum einen ist die Aktie im Branchenvergleich doch überraschend „teuer“. Zum anderen hängt das US-Prüfungsverfahren immer noch wie ein Damoklesschwert über dem Titel.

Wer das Papier auf dem aktuellen Niveau einsammelt, sollte sich bewusst sein, dass die Abwärtsfahrt noch nicht zwangsläufig beendet sein muss.

China-Aktien: Jetzt diskutieren!

Hochwertige Diskussionen und echte Informationsvorsprünge: Profitiere ebenso wie Tausende andere Anleger von unserem einzigartigen Live Chat, dem Forum der neuen Generation für China-Aktien.

Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!