Silber-Roundup: Welche sind die besten Silberaktien?

Mit dem Start eines neuen, langfristigen Aufwärtstrends beginnt der Silberpreis seinen ersten dynamischen Anstieg zu konsolidieren. Heiß gelaufene Silberpapiere korrigieren ihre steilen Zugewinne, die besonders seit Juni heftige Depotgewinne ermöglichten. Beliebte Qualitätswerte bleiben in Anlegerkreisen Fresnillo (WKN: A0MVZE), First Majestic Silver (WKN: A0LHKJ), Wheaton Precious Metals (WKN: A2DRBP), MAG Silver (WKN: 460241), Hecla Mining (WKN: 854693), Alexco Resources (WKN: A0JKUP) oder Americas Gold and Silver (WKN: A2PRX2).

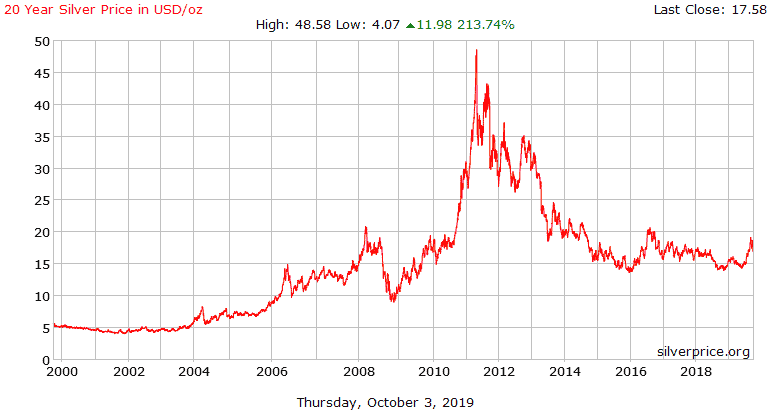

Wer Silber vor 20 Jahren kaufte, als der Siegeszug der Digitalfotografie der industriellen Silbernachfrage einen Schlag versetzte, steht heute trotzdem mit 213% im Gewinn. Der hochgelobte DAX Index erzielte seitdem nur einen Zuwachs von gerade einmal 58%. Doch Silberaktien waren ein noch viel besseres Geschäft, mit teils über 2.000% Kursanstieg. Die Gründe dafür, dass der Silbersektor langfristig ein viel besseres Investment war und bleibt als der DAX, sind vielfältig. Besonders die Politik des billigen Geldes, welche die Zentralbanken seit mindestens 20 Jahren und mit Einführung der EZB und des Euros beschleunigt fortführen, sorgt dafür, dass sich die Preise für Vermögenswerte parallel nach oben verschieben und Silber nach Gold eine Spitzenposition einnimmt.

Darum steigt Silber stärker als andere Vermögenswerte

Güter, die direkt aus der Erde gefördert werden, können niemals durch eine sorglose und leichte Geldpolitik vermehrt werden. Die tiefen Zinsen und eine explodierende Verschuldung führen darum tendenziell dazu, dass Produktionskapazitäten geschaffen werden, die keine natürliche Begrenzung haben.

Eine gigantische Silberkugel als Kunstprojekt zeigt das Potenzial für Silberinvestitionen. www.cornwalllive.com

Die günstigen Finanzierungsmöglichkeiten helfen darum mehr den Fabriken von Halbleitern, Konsumgütern und Basismaterialien. Zudem wird durch das vermeintlich freie Kapital das zusätzliche Angebot im Dienstleistungssektor beschleunigt, das aber streng genommen nicht wirklich notwendig ist und gesamtgesellschaftlich betrachtet kaum Vorteile bringt.

Es ist darum höchst fragwürdig, die Überkapazitäten im Technologiesektor durch immer neue Startups auszuweiten, die langfristig keine wirtschaftliche Relevanz haben.

In den Rohstoffmärkten gehen die Investitionsmittel nun schon seit einer Dekade völlig am Silbersektor vorbei und das obwohl einige Projekte eine reale positive Jahresrendite von mehr als 20% erzielen können, gemessen an den IRRs, die vor Investitionsentscheidungen herangezogen werden.

Die Lage bei den Silberminen ist prekär

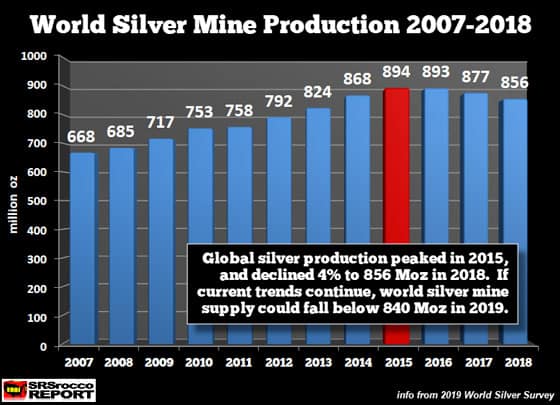

Die weltweite Silberminenproduktion ist seit fünf Jahren tendenziell rückläufig.

Die Lage der Minengesellschaften, die immer auch das Schicksal der Bergbauleute berührt, mag sich für historisch interessierte Beobachter durchaus anfühlen wie die großen Streikwellen, die zum Ende des 19. Jahrhunderts weltweit aufkamen und in Werken zahlreicher Künstler, wie dem des Malers Robert Köhler mit "Der Streik", Verewigung fanden.

Ähnlich prekär wird heute die Situation in Lateinamerika geschildert, wie sie exemplarisch im Artikel von Rote Fahne News aufbereitet wurde, in der eine peruanische Gewerkschaft zu einem landesweiten Streik der Bergbauarbeiter aufruft.

In den USA streiken die Minenarbeiter einer der ältesten in Betrieb befindlichen Silberminen namens Lucky Friday, die von Hecla Mining betrieben wird, nun schon zwei Jahre lang.

Doch Anfang des Jahres kam es in Peru, bei Uchucchacua, der drittgrößten Silbermine der Welt, zu vorübergehenden, streikbedingten Produktionsausfällen.

Laut Angaben der United Steel Workwes versucht Hecla, das gewerkschaftliche System zu durchbrechen, bei dem sich die Arbeiter auf Grundlage der historisch gewachsenen Betriebszugehörigkeit organisieren. Dies trägt dazu bei, ihre Sicherheit und ihr Leben zu schützen. Das Unternehmen versuchte auch, die Boni und Prämienleistungen zu senken, die einen wichtigen Teil des Lohnes darstellen.

Solche Streiks sind bezeichnend für einen Markt, der am Boden liegt.

Für einige geldverbrennende App-Entwicklungsfirmen, die zurzeit auf dem Hoch der Kapitalinvestitionswelle schwimmen und von einem perfiden System der Venture Capital Investoren am Leben gehalten werden und trotz ihrer wirtschaftlichen Unfähigkeiten und Fehlleistungen weiterhin Milliarden versenken können, mögen die Sorgen von Bergbauleuten unwirklich sein. Zumal sie doch selbst nur kurz vor dem Abkassieren - mittels eines total überbewerteten IPOs - stehen.

Bezeichnend ist in diesem Zusammenhang, dass 80% der IPOs im Technologiesektor 2018 operative Verluste erwirtschafteten. Und im laufenden Jahr hat sich diese Statistik noch weiter eingetrübt.

Doch ich bin sicher, auch dieser Zyklus wird wieder drehen.

Schlechte Nachrichten sind Kaufkurse für Rohstoffe

Kein zweiter Rohstoff bestätigt das ungeschriebene Gesetz, dass Anleger bei schlechten Nachrichten kaufen und bei guten verkaufen sollten, besser als Silber.

Wer Silber vor 20 Jahren kaufte, als die Digitalfotografie Einzug hielt, investierte zu einem Zeitpunkt, an dem bis zur Hälfte der industriellen Nachfrage nach Silber gefährdet schien. Doch unverbesserliche Spekulanten ließen sich von fundamentalen Argumenten nicht von ihrem Plan abbringen und kauften damals einfach unbeirrt Silber, weil es im historischen Vergleich einfach spottbillig aussah.

Wer vor 2005 günstig Silber sammelte, schaffte bis 2011 einen Verzehnfacher

Rückblickend wurde ein fast langweilig wirkendes Einsammeln von Silberunzen zu Tiefstkursen und ohne nennenswerte Preisausschläge, für mich, zu einem der besten Geschäfte meines Lebens.

Während die Nachfrage nach Silber für die Fotoindustrie in den letzten drei Dekaden um etwa 70% zurückging, verzehnfachte sich der Silberpreis in der Spitze innerhalb der Zehnjahresspanne ab 2001.

Silber, das vor wenigen Wochen eine steile Rally vom Tief im Mai 2019 bei 14,25 US$ startete, erreichte kürzlich die Widerstandszone um 18 US$ und schien sogar darüber auszubrechen. Der Kurs kletterte bis auf 19,65 US$, was ich persönlich für Gewinnmitnahmen nutzte. Diese Pause dürfte aber nur kurzzeitig sein.

Das „Gold des kleinen Mannes“: Langjährig immer noch viel zu billig

Silber, das „Gold des kleinen Mannes“, zog jetzt kräftig mit und steht nun endgültig im Bann des gelben Edelmetalls.

Vor allem nach dem Ausbruch über den Widerstand bei rund 15,60 US$, spitzte sich der dynamische Kursanstieg seit Mitte Juli noch einmal zu. Bis Mitte des laufenden Monats dann kam es wie beim Gold zu einer Verschnaufpause.

Allerdings bin ich bei Silber nicht minder optimistisch für die weitere Kursentwicklung. Dafür sprechen einige Fakten:

Bezogen auf das Verhältnis der natürlichen Vorkommen beider Edelmetalle in der Erde zueinander, wird ungefähr eine Relation von 1:15 angenommen. Doch dieses natürliche Gleichgewicht spielt wirtschaftlich keine große Rolle, weil es hier zunächst darum geht, zu welchen Kosten das Silber gefördert und in welchem Umfang nachgefragt wird.

Das Investitionsverhältnis spricht sogar noch stärker für Silberkäufe

Wesentlich interessanter ist für mich eine Korrelation, auf die mich der Milliardär und vielleicht größte private Silberinvestor der Welt, Eric Sprott, aufmerksam machte.

Demnach werden im Durchschnitt eines einzigen Handelstages zurzeit rund 12 Mio. Anteile am weltgrößten SPRD Gold-ETF (New York: GLD) gehandelt im Wert von 1,7 Mrd. US$, aber 24,5 Mio. Anteile des weltgrößten iShares Silber-ETFs (New York: SLV) mit einem Wert von rund 400 Mio. US$.

Es scheint also so zu sein, dass Anleger je gehandelter Goldunze mit 1/4 Silberunze spekulieren. Dass bei einer derart hohen Nachfrage durch Investoren das Preisverhältnis nicht stimmt, ist offensichtlich.

Kurzfristiger Silber-Chart und das Gold-Silber-Preisverhältnis

Überirdisch kommt Silber sogar seltener vor als Gold, was auch an seiner industriellen Verwendung und der weitaus geringeren Recyclingquote liegt.

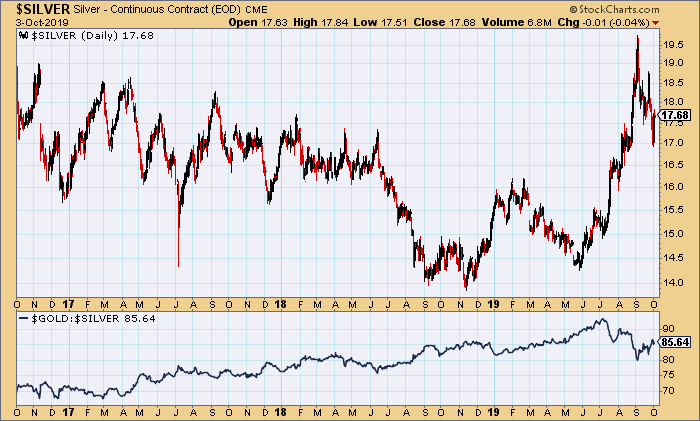

Bemerkenswert ist darum das Preisverhältnis beider Edelmetalle zueinander: Es liegt aktuell bei 86 (Silber: 16,54 US$) zu 1 (Gold - 1.508 US$) - also weit über allen Verhältnismäßigkeiten, seinem langjährigen Mittelwert sowie dem Investitionsverhältnis von 1:4.

Zum Vergleich: Der langjährige Durchschnitt aus den 1970er Jahren mitsamt der damaligen spürbaren Inflation lag bei 55:1. Im Jahre 2011, also kurz nach der Finanzmarktkrise und mitten in der Euro-Krise, notierte es sogar weitaus niedriger bei 38:1.

Ist das noch "normal"?

Wenn ich diese Relation auf die aktuellen Preise von Silber zueinander "hochrechnen" würde, müsste Silber je Feinunze fast 40 US$ kosten und ich glaube, wenn ich mir die prekäre Lage der Silberindustrie anschaue und den Umstand, welche Kostensteigerungen allein durch faire Löhne und Forderungen der Bergleute entstehen könnten, ist diese Erwartung keinesfalls zu hoch gegriffen.

Spekulanten suchen sich immer den engsten Markt

Würde sich tatsächlich die Gesamtinvestitionsnachfrage nach Edelmetallen vergrößern, wäre sogar ein noch extremeres Preisverhältnis zugunsten von Silber möglich. Schließlich wäre der Silbermarkt - mit jährlich nur 18 Mrd. US$ Minenförderung - innerhalb weniger Tage praktisch leer gekauft.

Der Silbermarkt ist für Spekulanten ein gefundenes Fressen

Von Medien wird immer wieder - mit Häme - auf die geplatzte Silberspekulation der Hunt Brüder verwiesen, die 1980 versuchten, den Silbermarkt nach oben zu manipulieren. Doch wir sollten nicht vergessen, dass damals ein völlig anderes Umfeld herrschte, das eine reine Silberanlage wenig versprechend aussehen ließ. US-Staatsanleihen mit 10-jähriger Laufzeit rentierten in der Spitze 1980 bei 15%.

Heute kaufen Anleger Gold und Silber, weil es bei Anleihen keine alternative, risikogerechte Verzinsung mehr gibt.

Die Blase der negativ verzinsten Anlagen

Sie sehen das daran, dass im billionenschweren Anleihenmarkt heute 17 Billionen Papiere mit negativen Zinsen bewertet werden.

Wie unsere Medien von einer "Flucht in sichere Anlagen" reden, ist hier schon beinahe "Verleumdung", denn über die Hälfte der Emittenten kann ihren Sicherheitsstatus gar nicht mehr halten, da diese nach traditionellen Kriterien als "uninvestierbar" gelten, mit einem Rating von BBB oder tiefer.

Ähnliche Experimente gab es in der Historie dutzendfach und ausnahmslos alle sind grandios gescheitert.

Es überrascht mich darum keineswegs, dass schlaue Anleger nun zu Silber und Aktien aus diesem Sektor greifen.

Ein Blick auf die Kursentwicklung der bekannten Silberaktien zeigt ein positives Bild (Kursentwicklung seit Jahresbeginn)

Produzenten:

First Majestic (Toronto: FR) +52%

Wheaton Precious Metals (Toronto: WPM) +35%

Endeavour Silver (Toronto: EDR) +6%

Hecla Mining (New York: HL) -27%

Americas Gold and Silver (New York: USAS) +53%

Projekt-Entwickler:

Alexco Resources (Toronto: AXR) +2%

Silver Mines (ASX: SVL) +58%

Explorer:

Kootenay Silver (Toronto: KTN) +68%

Southern Silver Exploration (Toronto: SSV) +24%

Chancen für Anleger, die Geduld haben und selektiv zugreifen

Diese teils starken Kursavancen sollten nicht verdecken, dass viele Anleger leider häufig dazu neigen, in die Hochs hineinzukaufen, statt Geschenke zu Tiefstkursen anzunehmen.

Antizyklisch Chancen wahrzunehmen, ist sicher aussichtsreicher. Trotzdem stehen Silberaktien erst noch am Anfang. Die meisten Papiere notieren noch immer 70% unter ihren Allzeithochs von 2010-2012.

Es gab bei vielen der genannten Werte in den letzten Wochen zudem wieder erste und teils sogar heftigere Kursrücksetzer, die Sie als langfristiger Investor nutzen können. Die Entwicklung größerer Silberminenprojekte wurde ja letztmals vor 2010 gestartet und darum wird es in den nächsten Jahren wenig neues Silberangebot geben und selbst wenn einige größere Projekte in Produktion geführt werden, könnte die Investitionsnachfrage ein Vielfaches der jährlichen Produktionsmenge übersteigen und darum ist die Analyse der Produktionsmenge zur Silberpreisbestimmung das so ziemlich unsinnigste Instrument. Trotzdem wird es immer wieder herangezogen.

Es juckt den Silberpreis kaum, wie viel Silber mehr oder weniger von der Industrie verbraucht wird oder ob die Menschen mehr mit Stäbchen essen und ihre Mahlzeiten seltener mit ihrem Silberbesteck löffeln.

Das Einzige, was zählt, ist die Investitionsnachfrage

Da spielen ganz andere Hebel eine Rolle:

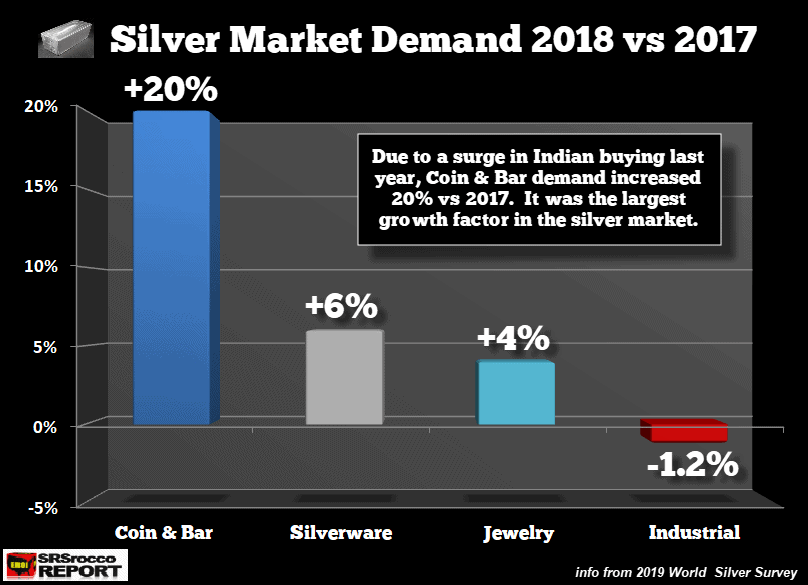

Die Käufe von Silber-Barren in Indien stiegen zuletzt um 160% auf 69,4 Millionen Unzen laut Reuters.

Die indische Silbernachfrage explodierte laut Bloomberg vor allem wegen der starken Nachfrage der Bauern in ländlichen Gebieten. Für Inder, die dem Bankensystem und der Schwäche ihrer Währung misstrauen, wird Gold immer teurer und darum weichen viele auf Silber aus.

Damit wird ein weltweiter Trend bestätigt, der immer mehr Anleger zu Silber tendieren lässt.

Die Aussichten für Silberaktien sind rosig ...

Seit spätestens 2012 wurden ohnehin nur noch sporadisch Silberprojekte begonnen, weil die Preise für Silber selbst und vor allem für das meist gemeinsam im Erz auffindbare Blei und Zink im Keller lagen.

Selbst erinnere ich mich gut an die einstige Explorationsgesellschaft MAG Silver, die als am stärksten gehebelter Profiteur gilt und das Juanicipio Projekt in Mexiko seit 2003 vorantreibt. Dieses Projekt liegt inmitten des Fresnillo Trends, einem der am stärksten silberhaltigen Erzgebiete der Welt. Jede 10. jemals in der Menschheitsgeschichte geförderte Silberunze kommt von dort. Als Platzhirsch ist dort der weltgrößte Silberproduzent, die mexikanische Gesellschaft Fresnillo beheimatet. Mit einer Jahresförderung von 62 Mio. Silberunzen sowie einer Ressource von 2,2 Mrd. Silber- und 39 Mio. Goldunzen ist Fresnillo ungefähr dreimal größer wie der bekannte und stark geführte Silberproduzent First Majestic Silver.

Voraussichtlich wird aber auch dieses Projekt kaum vor 2021 in Förderung gehen. Die Vorlaufzeit für eine der größten von einem Junior-Unternehmen selbst entwickelten Projekte, wurde durch den gefallenen Silberpreis mit Sicherheit um mehr als 5 Jahre verschoben. Der Seniorpartner Fresnillo zog seine ursprüngliche Entwicklungszusage für Juanicipio 2009 sogar kurzzeitig zurück, um sich dann später wieder zu positionieren.

Die Aktie von MAG Silver hat unter günstigen Voraussetzungen noch ein unmittelbares Kurspotenzial von bis zu 50%, bietet aber im Vergleich zu anderen Gesellschaften wenig Phantasie, weil schon viele positiven Daten seit langem bekannt sind.

Die bisher bekannten Vorkommen, die sich Untertage und über das Projekt vermutlich signifikant steigern lassen, sobald man mit den ersten Abbaustollen in die Mineralisierung vorgestoßen ist, belaufen sich auf 183 Mio. Unzen Silber und 352 Mio. Unzen Silberäquivalent (inkl. Blei und Zink). Wobei neue Explorationserfolge daraufhin deuten, dass die Silberressource über 1 Mrd. Unzen Silber betragen könnte.

Steigt der Silberpreis dynamisch über 20 US$, kommt darum bei MAG Silver ein Hebeleffekt ins Spiel, der umso größer wirkt, je später die Mine in Produktion geht.

Darum ist die Aktie interessant, im Hinblick auf einen starken Silberpreis bis Mitte der nächsten Dekade.

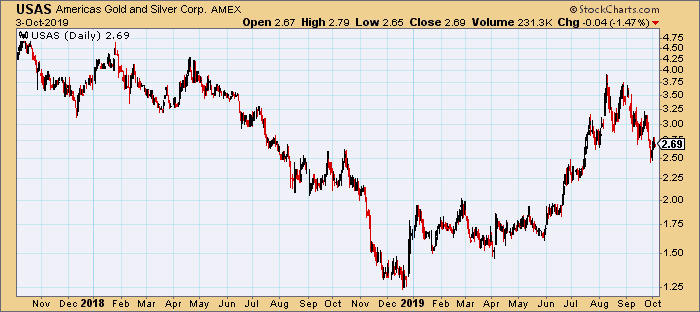

... auch für Americas Gold and Silver (Toronto: USAS)

Der nordamerikanische Edelmetallproduzent aus Toronto hat ein Goldprojekt in Nevada im Aufbau. Es dürfte vor allem zum Cashflow-Wachstum ab Anfang 2020 beitragen. Insgesamt kann Americas Silver auf eine um mehr als 500% gesteigerte Edelmetall-Produktion verweisen.

Americas Silver meldete im Juli gute Quartalszahlen und kann dabei von einer im Jahresvergleich konsolidiert um 15% gesteigerten Silberproduktion auf insgesamt 1,7 Mio. Unzen Silberäquivalent berichten.

Zur Finanzierung hat sich Americas Silver einen starken Partner an Bord geholt. Erst kürzlich wurde eine Privatplatzierung mit Eric Sprott erfolgreich abgeschlossen.

Seit den mit diesen positiven Entwicklungen einhergehenden Kursspitzen am 7. und 28. August fiel der Kurs der an der US-Börse AMEX notierten Silberaktie wieder deutlich von 3,70 auf 2,60 US$ oder um -30%. Der zunächst als Produzent von Silber bekannte Wert hat kürzlich seinen Namen um "Gold" ergänzt, da man durch das Relief Canyon Project in Nevada ab nun primär als Goldproduzent wahrgenommen wird.

Die voll finanzierte Mine soll bis Dezember Gold produzieren und bis Anfang 2020 die kommerzielle Produktion erreichen. Die erwartete jährliche Produktion in der Mine beträgt 90.000 Unzen Gold, zu Kosten von 800 US$ pro Unze über eine anfängliche Lebensdauer von 6 Jahren.

Dieses Projekt könnte für die Gesellschaft wie ein Brandbeschleuniger wirken, denn durch die erwarteten Cashflows entsteht eine außergewöhnlich hohe Flexibilität. Vor allem, wenn auf den kontrollierten Landgebieten noch weitere Goldvorkommen gefunden werden.

Das Unternehmen kündigte kürzlich ein Joint Venture mit Eric Sprott an, der mit dieser Aktion seinen Galena-Komplex in Idaho wiederbeleben möchte.

Der Rekapitalisierungsplan für den Komplex in den nächsten 18 Monaten sieht eine 100%ige Steigerung der Silberproduktion und eine Reduzierung der Förderkosten um 50% in den nächsten zwei Jahren vor.

Die Cosalá Mine befindet sich im mexikanischen Bundesstaat Sinaloa und lässt eine durchschnittliche Jahresproduktion von 2,5 Millionen Unzen Silber sowie 4,6 Millionen Pfund Kupfer erwarten. Das Unternehmen beabsichtigt aber, weniger zu fördern und stattdessen über 100 Millionen Unzen an Silberreserven im Boden zu halten.

Zurzeit lässt sich der Wert dieser Aktien nur schwer beziffern, was die Kursschwankungen hoch hält. Doch eine erfolgreiche Goldförderung sollte den Wert etwa auf dem aktuellen Niveau absichern, während das Silberpotenzial, vor allem beim Galena Komplex, noch gar nicht in der Bewertung berücksichtigt wird.

Anleger spekulieren bei dieser Gesellschaft - bezüglich bevorstehender strategischer Übernahmen - vor allem auf das Verhandlungsgeschick von Seiten des Großaktionärs Eric Sprotts, der 8% aller Aktien hält und beim Aufbau von Kirkland Lake Gold eine große Hilfestellung war, die bekannterweise eine erhebliche Aufbaurendite für Aktionäre schuf.

Für mich stellt dieses Unternehmen eine valide Langfristanlage dar.

Trotzdem weise ich darauf hin, dass traditionell gerade der Beginn einer Minenproduktion, entgegen der allgemeinen Vermutung vieler Anleger, die Kurse mehr belastet als unterstützt.

An solche unlogischen Einzelheiten sollten Sie sich als Mineninvestor gewöhnen. Bei Americas Gold & Silver dürften daher viele Anleger ins Hoch bei fast 4 US$ gekauft haben und nun, trotz augenscheinlich guter Nachrichten, im Verlust stehen.

Entsprechend hoch ist der Informations- und Erklärungsbedarf, denn erfolgreiche Aktien wie diese lassen sich nur durch einen professionellen Ratgeber erfolgreich handeln und darum habe ich jetzt einen Vorschlag für Sie, wenn Sie sich für Silberaktien interessieren.

Profitieren Sie heute GRATIS und risikolos von meinen nächsten Volltreffern

Von meiner Arbeit und dessen Qualität sowie den Aussichten auf exorbitante Kursgewinne in Ihrem Depot bin ich so überzeugt, dass ich Ihnen heute eine einmalige, exklusive Möglichkeit geben möchte, das Goldherz PLUS-Abo kostenlos zu testen.

Meine letzten Silberaktien-Trades trafen voll ins Schwarze:

- +350% mit einem Silber-Hebelzertifikat

- +119% mit First Majestic Silver

- +49% mit einem Trade auf Endeavour Silver

Seien Sie sicher: Dieser Börsendienst bringt Sie in die erste Reihe, egal ob Sie sich als langfristigen Anleger sehen oder lieber kurzfristige Gewinne machen wollen. Ich lade Sie ein:

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

Erlauben Sie mir, dass ich Sie überzeuge. Wenn Ihnen das Produkt nicht zusagt, können Sie innerhalb von 4 Wochen jederzeit kündigen und erhalten Ihr Geld zurück.

Mein Startgeschenk – die 3 besten Goldaktien, um vom laufenden Goldboom zu profitieren – dürfen Sie sogar behalten.