Gold bis 2.000 USD: Ray Dalios Hedge-Fonds wetten auf Gold

Der Milliardär und US-Hedgefondsmanager Ray Dalio setzt auf einen 30-prozentigen Goldpreisanstieg. Inzwischen sagen auch die weltweit größten Hedgefonds, dass der Goldpreis auf 2.000 USD ansteigen müsste. Darum haben sie mittlerweile große Positionen bei Goldminenaktien wie Barrick Gold (WKN: 870450) oder Newmont Mining (WKN: 853823) aufgebaut, die vom steigenden Goldpreis maximal profitieren. Ray Dalio sieht vor allem folgenden drei Gründe dafür.

Ray Dalio, Hedgefondsmanager seiner Bridgewater Associates und Multimilliardär, hatte schon Anfang des Jahres eine "gute Nase" bewiesen und vieles von dem vorhergesehen, was jetzt eingetreten ist.

Seit Monaten schreibe ich in meinem Gratis Newsletter (www.goldherzreport.de) immer wieder über die Treffsicherheit von Ray Dalio, der sich mit seinen Prognosen über Gold und die Welt mit Sicherheit den Titel des intelligentesten Goldoptimisten und Aktienbärs redlich verdient hat.

Warum sind die Prognosen von Ray Dalio so wertvoll?

Er hatte zum Beispiel, lange vor dem Coronavirus-Schock, längst als einer der wenigen Experten eine Kehrtwende in der US-Zentralbankpolitik vorausgesagt. Es ist letzte Woche durch die plötzliche und kräftige Leitzinssenkung der Fed in Höhe von 50 Basispunkten deutlich bestätigt worden.

Mehr noch, jetzt lehnt sich Co-CIO Greg Jensen von Ray Dalios Hedgefonds aus dem Fenster und sieht drei Beschleuniger für eine weitere Goldpreisrallye um 30% auf ein neues Allzeit-Rekordniveau von 2.000 US$. Gegenüber der Financial Times nannte er diese Treiber:

1.) Das zinslose Gold ist besser als Geld

Die Politik der Zentralbanken lässt viele Sorgenfalten bei Investoren aufkommen. Zum einen die anhaltenden Niedrigzinsen sowie weitere mögliche Zinssenkungen. Das zinslose Gold wird dadurch zweifelsohne noch attraktiver. Andererseits bleiben die anhaltenden Interventionen der Fed auf dem Repo-Markt. Diese Liquiditätsspritzen der Fed deuten klar auf „potenzielle Probleme mit dem Vertrauen in das Finanzsystem“ hin, wie es auch Alex Kuptsikevich, Senior Market Analyst bei FxPro, sieht. Dann könnte die laufende Korrektur noch stärker werden. Desweiteren sieht der Bridgewater-Fondsmanager eine Entwicklung durch die aktuelle Zentralbank-Politik beschleunigt, die den US-Dollar als Welt-Reservewährung allmählich ablösen könnte. Hier empfiehlt sich dann für Anleger und Investoren vor allem der Aufbau von Goldbeständen.

2.) Geopolitische Unsicherheiten und Coronavirus

Geopolitische Konflikte und Unsicherheiten nehmen weiter zu. Zuletzt hatten die Handelskonflikte zwischen den USA und China viele Turbulenzen ausgelöst. Das, was jetzt als Phase-1-Deal herausgekommen ist, kann wohl nur als "die erste Runde eines Spiels" bezeichnet werden. Denn der Handelskrieg ist noch lange nicht vorbei, meint Co-CIO Greg Jensen. Hinzu kommen die aktuellen Sorgen sowie Reise- und Lieferbeschränkungen durch den sich ausbreitenden Coronavirus. Dadurch steht in Teilen der Wirtschaft der Top-Industrieländer und insbesondere in China die Produktion still. Lieferengpässe bedingt durch die Unterbrechung von Lieferketten sind das aktuelle Thema. China als "Werkbank" der Welt ist besonders hart betroffen. Deswegen ist bei Anlegern vor allem jetzt der "sichere Hafen" mit Gold gefragt.

3.) US-Wahlkampf könnte eine Schlammschlacht werden

Auch die politischen Auseinandersetzungen im US-Präsidentschafts-Vorwahlkampf werden ihre Spuren hinterlassen. Dazu muss man wissen, dass der Hedgefonds Bridgewater laut Quellen eine 1,5-Milliarden-Dollar-Optionswette auf den Einbruch des Aktienmarktes bis März 2020 platziert hatte. Das ist nun eingetreten und die Wette läuft gut. Hinzu kommt, dass im Kandidatenrennen um die Nominierung des US-Präsidentschaftskandidaten der Demokraten der als Links-Sozialist bezeichnete Bernie Sanders nach dem "Super Tuesday" immer noch gut im Rennen liegt. Würde er sich durchsetzen, wäre für weitere Volatilität an den Märkten gesorgt. Und die mögliche politische Instabilität könnte weiteren Auftrieb für Gold besorgen.

Hier wäre anzumerken, dass selbst Donald Trump leicht den Sieg davontragen könnte, wenn er seine jüngsten Äußerungen durchsetzt, wonach die Einkommenssteuer für hart arbeitende US-Amerikaner dieses Jahr auf 0 Prozent gesetzt würde. Nachdem er die Wahl 2016 vermutlich auch gewann, weil er die Steuern für Unternehmen senkte, was die Gewinne und den US-Aktienmarkt beflügelte.

Die US-Haushaltsdefizit wird ein Riesenthema werden, doch das Geld zum Nulltarif, lässt jeden fiskalpolitischen Irrsinn durchgehen und das wird den Goldpreis noch einmal deutlich anheizen.

Zentralbanken stocken Goldvorräte auf!

Nicht zuletzt hilft bei der Einschätzung der gegenwärtigen Lage ein Blick in den "Rückspiegel". Und wenn wir in die letzte vom World Gold Coucil (WGC) veröffentlichte Statistik zu den Welt-Goldreserven blicken, gibt es Überraschendes:

Per Dezember 2019 beziehungsweise Januar 2020 haben zuletzt unter anderem Russland, die Türkei, die Vereinigten Arabischen Emirate (VAE), Ecuador sowie Australien Gold gekauft. Auch die Zentralbanken von mindestens sieben weiteren Ländern haben die Bestände aufgestockt. Es wird also kräftig Gold gehortet – und auch Australien scheint 11,2 Tonnen mehr zu besitzen. Alles spricht daher für eine weitere Nachfrage nach dem gelben Edelmetall.

Profitables Wachstum im Goldminensektor

Der Goldpreisanstieg über 1.800 US$ je Unze, ist praktisch vorprogrammiert und dürfte vielen Goldproduzenten hohe Gewinne bescheren. Der größte Goldproduzent der Welt, Newmont Mining, erzielte 2019 einen freien Cashflow von 1,4 Milliarden US-Dollar, während Barrick Gold mit 1,1 Milliarden US-Dollar dicht hinterher folgte. Mittlerweile gehören Newmont mit 2 Prozent Dividendenrendite und Barrick Gold mit 1,1 Prozent auch zu attraktiven Dividendenwerten. Bei diesem Goldpreisniveau können die Senior-Produzenten, die in den letzten Jahren ihre Schulden tilgten, wieder in den Expansionsmodus schalten und die Produktion langfristig erhöhen, was sie seit 2013 nicht mehr konnten.

Nachdem die US-Ölaktien diese Woche außerdem durch Russlands OPEC-Schock einen schweren Schlag erlitten haben, erwarte ich, dass vorausschauende Fondsmanager und Finanziers sich vom gigantischen Schieferboom langsam den Goldminen zuwenden, die eine sicherere Rentabilität aufweisen und beim Goldpreis von 1.800 USD mit Leichtigkeit Projektrenditen von bis zu 50 Prozent jährlich erzielen. Dies ist den aktuell niedrigen Investitions- und Förderkosten zu verdanken.

Die besten Aktien finden Sie im Goldherz PLUS

Goldminenaktien werden darum weiteren starken Rückenwind und einen Kursauftrieb erhalten. Die Goldpreisrallye wird noch viele neue Impulse geben. Setzen Sie also weiter auf Gold, Silber und Edelmetallaktien! Die aktuellen Kurse bieten noch eine Last-Minute-Chance, bei der Sie sich jetzt noch positionieren können, bevor der Goldzug zur Goldrakete wird.

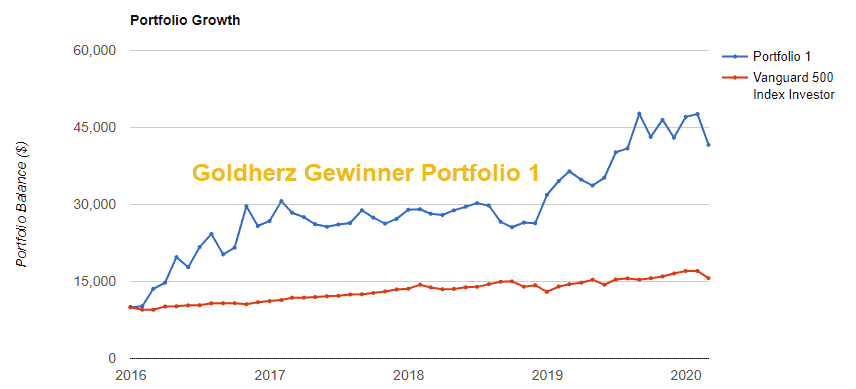

Das Goldherz Gewinner-Aktien Portfolio zeigt seit 2016 eine deutlich bessere Entwicklung als der breite Aktienmarkt, der jetzt auch noch heftig Federn lassen musste. Quelle: Eigene Zusammenstellung der Goldherz TOP-10 / PortfolioVisualizer.com

Vor zwei Wochen stellte ich einen Korb von 10 Goldaktien zusammen, die allesamt eines gemeinsam haben: Die besten Analysten der Welt lieben diese Titel und empfehlen sie zum Kauf. Aus den günstigsten Werten habe ich die aussichtsreichsten selektiert.

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

Erlauben Sie mir, dass ich Sie überzeuge. Wenn Ihnen das Produkt nicht zusagt, können Sie innerhalb von 4 Wochen jederzeit kündigen und erhalten Ihr Geld zurück.