Catabasis wird Aktie des Jahres 2020: Die größte Chance aller Zeiten!

Aufgeschoben ist nicht aufgehoben: Mit Catabasis Pharmaceuticals (WKN: A2PBC0) wird der einzigartige Track Record von sharedeals.de in diesem Jahr aller Voraussicht nach einen neuen Gipfelpunkt erreichen. Jeder kann dabei sein.

Leser von sharedeals.de kennen Catabasis bereits bestens. Wer noch nicht mit der Aktie vertraut ist, bekommt an dieser Stelle 15 gute Gründe serviert, jetzt zu kaufen (für eine Grundeinführung in Unternehmen und Aktie empfehlen wir unseren Sonderreport aus dem März). Denke an unsere Zeilen, wenn die Aktie +1.000% höher notiert!

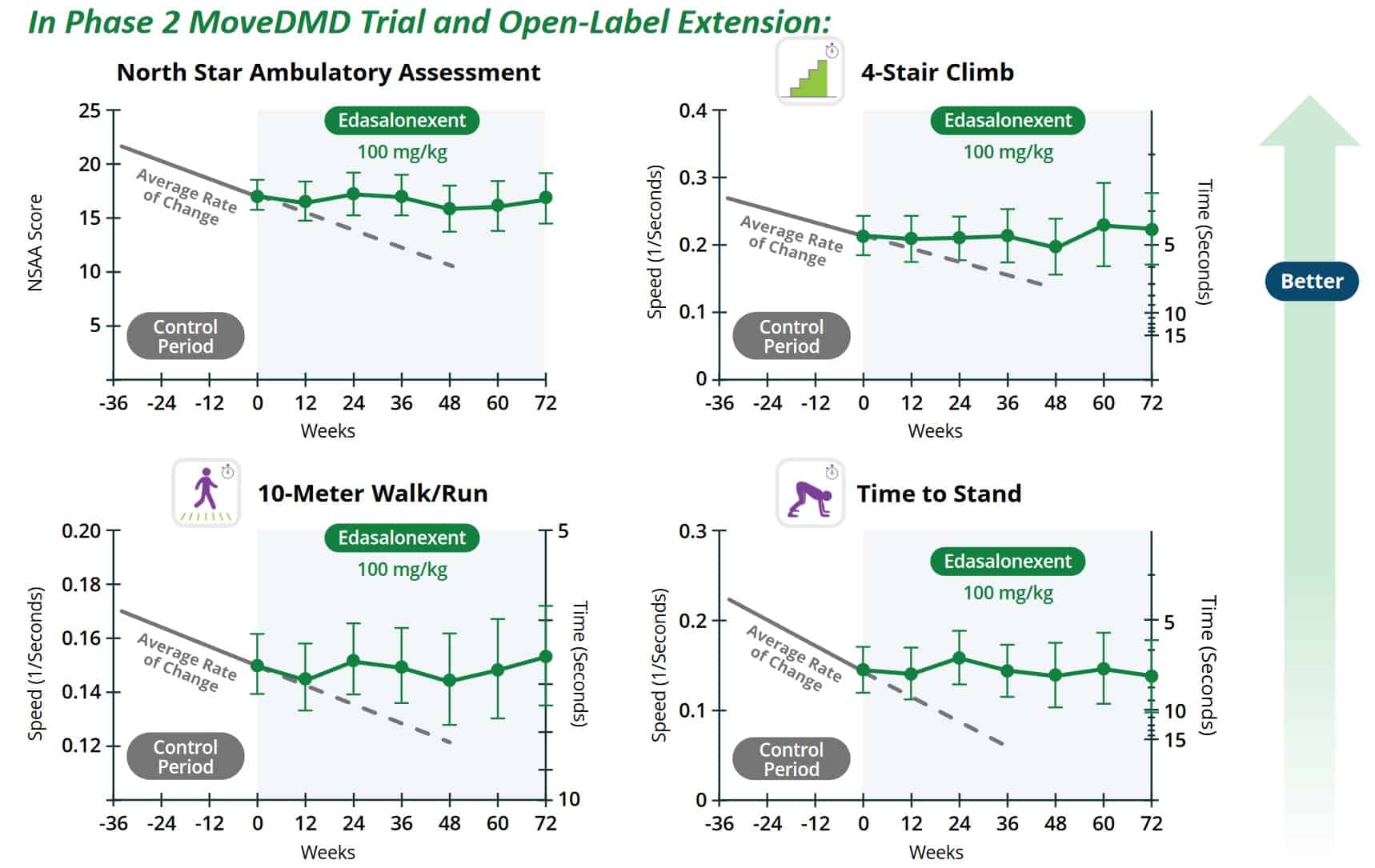

1. Edasalonexent ist hochwirksam

Immer mehr Erkenntnisse aus klinischen und präklinischen Untersuchungen liefern Belege für die Wirksamkeit des Medikamentenkandidaten Edasalonexent und dessen breiter Palette an positiven Effekten. So verlangsamt Edasalonexent bisherigen Daten zufolge die tödliche Duchenne-Muskeldystrophie (DMD) nicht nur; das Präparat wirkt sich beispielsweise auch vorteilhaft auf Knochen, Herz und Wachstum aus. Es hat damit das Potenzial, das Leben der betroffenen Jungen deutlich zu verbessern und sogar zu verlängern.

2. Edasalonexent ist extrem sicher

Mittlerweile wurde Edasalonexent in kumuliert über 100 Patientenjahren auf Nebenwirkungen getestet. Bislang kam es zu keinem einzigen schwerwiegenden Nebeneffekt (serious adverse event) in Zusammenhang mit dem Medikament. Festgestellte Nebenwirkungen wie Durchfall waren mild und vorübergehend. Ein entscheidender Wettbewerbsvorteil und Zulassungsgarant für Edasalonexent.

3. Laufende Zulassungsstudie nicht von Corona-Krise betroffen

Auch die Catabasis-Aktie wurde im Zuge der Corona-Krise massiv abgestraft. Völlig zu Unrecht, denn wie das Unternehmen kürzlich noch einmal bestätigt hat, erwartet man durch Corona keinen negativen Einfluss auf den Zeitplan der laufenden, globalen Phase-3-Zulassungsstudie. Demnach wird weiterhin mit Ergebnissen im 4. Quartal 2020 und einem folgenden Zulassungsantrag 2021 gerechnet. Übrigens erfolgt durch Edasalonexent auch keine im Corona-Zusammenhang gefährliche Immunsuppression wie beim Einsatz von Steroiden.

4. Der primäre Endpunkt der Zulassungsstudie wird höchstwahrscheinlich erreicht

Unsere Analysen sämtlicher wissenschaftlicher Daten und Publikationen mit Unterstützung medizinischer Experten kommen zu dem Ergebnis, dass der primäre Endpunkt der Phase 3, der sogenannte North Star Ambulatory Assessment Score (NSAA), sehr wahrscheinlich getroffen wird. Selbst für den unwahrscheinlichen Fall eines "Fails" aufgrund fehlender statistischer Signifikanz halten wir eine Zulassung Edasalonexents aufgrund des gesamten Nutzen-Risiko-Profils für überwiegend wahrscheinlich. Insbesondere vor dem Hintergrund, dass bereits Wirkstoffe wie Eteplirsen zur DMD-Behandlung zugelassen wurden, obwohl ihre Wirkung bis heute angezweifelt wird.

Quelle: Catabasis Corporate Presentation

5. Grundtherapie für alle DMD-Erkrankten - auch in Kombination

Der Wirkmechanismus Edasalonexents, bei dem die Hemmung des Transkriptionsfaktors NF-kB und damit ein Ausgleich des fehlenden Proteins Dystrophin erzielt wird, ist so einfach wie genial. Edasalonexent kann voraussichtlich nicht nur als Mono-, sondern auch in Kombination mit Exon-Skipping- oder Gen-Therapien zum Einsatz kommen und damit zur Basisversorgung aller DMD-Erkrankten werden - unabhängig von Alter und Mutation.

6. Großes Potenzial hinsichtlich Indikationserweiterung

Catabasis arbeitet intensiv daran, das ohnehin schon riesige Potenzial Edasalonexents nochmals massiv zu erweitern. So erscheint der Wirkstoff auch für andere seltene Muskelerkrankungen wie Becker-Muskeldystrophie oder Dysferlinopathy prädestiniert. Wie es im letzten Analysten-Call hieß, habe es in einer laufenden präklinischen Dysferlinopathy-Studie bereits erste vielversprechende Resultate gegeben, so dass die Forschung hier weiterläuft.

7. Mega-Markt Rare Disease

Das Feld der seltenen Erkrankungen (rare diseases) ist in der Pharmaindustrie höchst populär und etliche Milliarden schwer. Das liegt an gigantischen Preisen und außergewöhnlichen Gewinnmargen. Catabasis ließ zuletzt verlauten, dass man nach bisherigem Feedback der Versicherer von einem "innovativen Orphan Drug Pricing" für Edasalonexent ausgehe. Eine Jahrestherapie schlägt so schnell mit sechsstelligen Summen zu Buche. Spektakuläre Übernahmen von Biotechfirmen aus dem Rare-Disease-Sektor finden regelmäßig statt.

8. DMD-Feld ist für Catabasis bereitet

Kommt Edasalonexent auf den Markt, ist das Medikament nicht mehr zu stoppen. Die bisher zur Therapie eingesetzten Steroide Deflazacort und Prednisone bringen teils schwere Nebenwirkungen mit sich und helfen den Patienten mit fortschreitendem Alter immer weniger. Top-Wissenschaftler Dr. H. Lee Sweeney ließ verlauten, dass Edasalonexent Steroide auf breiter Basis ersetzen und nach bisheriger Einschätzung eine bessere Langzeitwirkung aufweisen könnte. Die zugelassenen und kontrovers diskutierten Medikamente Eteplirsen und Golodirsen adressieren mit ihren Mutations-Targets nur einen Bruchteil der DMD-Patienten.

Viele weitere DMD-Kandidaten sind in den vergangenen Monaten und Jahren gescheitert, darunter auch Entwicklungen von "Big Pharmas" wie Roche oder Pfizer. Edasalonexent ist derzeit die aussichtsreichste Late-Stage-Entwicklung im DMD-Bereich und scheint mittlerweile auch zeitlich an Santheras innovativem Steroid Vamorolone, dem vielleicht einzig ernstzunehmenden Konkurrenten, vorbeizuziehen.

9. Exzellentes Feedback von Patienten und Ärzten

Catabasis äußert sich immer wieder zu dem hervorragenden Feedback, welches man von Seiten der DMD-Community und Medizinern erhalte. Während andere Trials wie etwa der für Vamorolone offensichtlich mit Enrollment-Schwierigkeiten zu kämpfen haben, konnte Catabasis in seine globale Phase 3 aufgrund des riesigen Interesses schlussendlich sogar mehr Patienten einschließen als ursprünglich geplant.

Eine Umfrage unter Fachärzten hatte zudem ergeben, dass 80% der befragten Experten bereits auf Basis der vorliegenden Phase-2-Daten stark an einem Einsatz Edasalonexents interessiert sind.

10. Realistisches(!) Umsatzpotenzial im Milliardenbereich

Im Gegensatz zu den meisten Medikamentenkandidaten besitzt Edasalonexent nicht nur ein theoretisches, sondern ein sehr wahrscheinlich realisierbares Umsatzpotenzial im Milliardenbereich. Allein für die DMD-Indikation und die USA sprechen wir bei 15.000 Fällen und konservativ geschätzten 100.000 US-Dollar Jahresumsatz pro Patient von Erlösen bis 1,5 Milliarden US-Dollar. 19.000 Kinder kommen noch einmal in der EU dazu. Das Researchhaus Oppenheimer rechnet mit weltweiten Peak Sales im Jahre 2027 in Höhe von 1,08 Milliarden US-Dollar.

Quelle: Catabasis Corporate Presentation

11. Priority Review Voucher

Mit der noch für kommendes Jahr erwarteten Zulassung Edasalonexents bekäme Catabasis zusätzlich einen extrem kostbaren Priority Review Voucher on top. Hiermit motiviert und belohnt die US-Gesundheitsbehörde Firmen, die an Medikamenten gegen seltene Kinderkrankheiten forschen. Der Voucher ist transferierbar und wurde in der Vergangenheit zumeist für Beträge über mehr als 100 Millionen US-Dollar an große Pharmakonzerne veräußert.

12. Edasalonexent wird DIREKT einschlagen wie eine Bombe

Der Sales Ramp-up könnte kaum effizienter sein als hier: Edasalonexent ist schon jetzt der DMD-Community bekannt. Es existiert ein hoher unerfüllter medizinischer Bedarf (unmet medical need) und eine klar definierte Zielpopulation. Zudem gibt es eine übersichtliche Anzahl an Kompetenzzentren, die mit einer kleinen Sales Force hocheffizient adressiert werden können. Catabasis hat beste Chancen, Edasalonexent schon kurz nach Launch als DMD-Grundtherapie zu etablieren und einen Großteil des Umsatzpotenzials zu heben.

13. Management und Board of Directors

Ein ganz wichtiger und oft vernachlässigter Punkt: Die handelnden Personen sind ein wesentlichter Indikator für Erfolgswahrscheinlichkeit. Bei Catabasis haben im vergangenen Jahr reihenweise Hochkaräter angeheuert, darunter die ehemalige Celgene-Managerin Joanne T. Beck, Ph.D. („Ich sehe ein großes Potenzial für Edasalonexent, das Behandlungsparadigma für Duchenne zu ändern“) und Andrew A. Komjathy in der Rolle des Chief Commercial Officers, zuvor verantwortlich für Milliardenumsätze bei den Pharmakonzernen Alkermes und Genzyme. Auch die Neuzugänge Gregg Lapointe und Hugh M. Cole haben signifikante Positionen bei Milliardenunternehmen bekleidet und bringen Erfahrungen mit Übernahmen mit. All diese Leute werden wissen, warum sie in den Aufsichtsrat einer noch sehr kleinen Firma eintreten.

14. Enterprise Value von nur circa 20 Millionen US-Dollar

Zieht man den vorhandenen Cash ab und addiert die geringen Verbindlichkeiten dazu, kommt Catabasis derzeit bei einem Aktienkurs von rund 4 USD auf einen Enterprise Value von circa 20 Millionen US-Dollar. Auf Basis üblicher Bewertungsmuster wäre hingegen ein Vielfaches des erwarteten Umsatzes, abzüglich eines Sicherheits-Discounts, fair (siehe Sarepta, PTC Therapeutics etc.). Eine solche Bewertungsdiskrepanz, die zwingend aufgehoben gehört, ist uns noch nie begegnet.

15. Catabasis ist ausreichend finanziert

Catabasis ist nach einer überzeichneten Kapitalerhöhung im Februar, die man in weiser Voraussicht vor dem Corona-Dip angestoßen und diesmal erfreulicherweise ohne kursbelastende Warrants ausgestaltet hat, eigenen Angaben zufolge bis ins 3. Quartal 2021 und damit über den erwarteten US-Zulassungsantrag hinaus finanziert. Dass man im laufenden Jahr noch einmal Eigenkapital aufnehmen wird, halten wir für extrem unwahrscheinlich. Wahrscheinlicher ist ein lukrativer Lizenzdeal für Ex-US-Territorien wie die EU, welcher dabei hilft, den US-Rollout zu finanzieren.

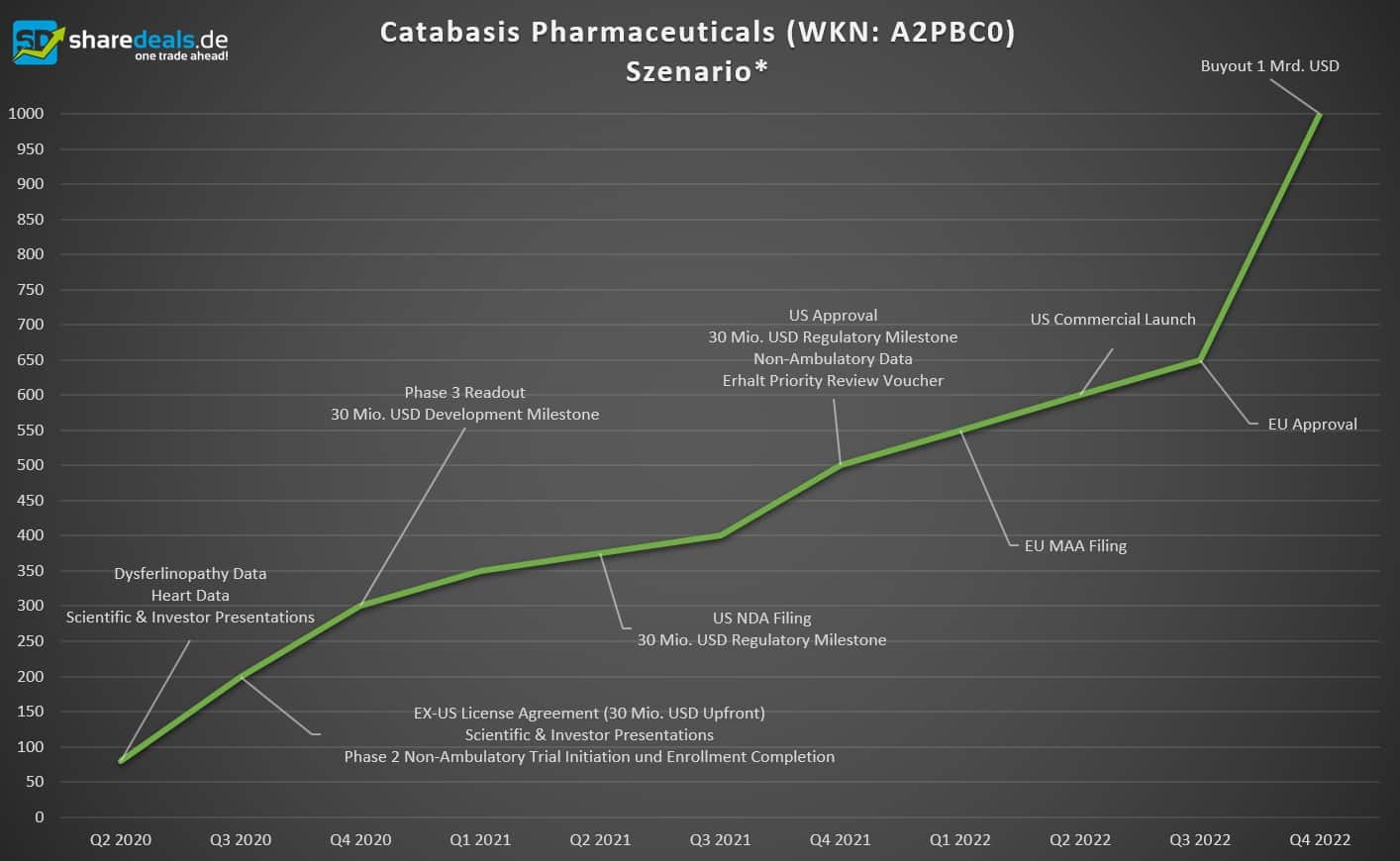

*Beispielhaftes Szenario zur potenziellen Entwicklung der Marktkapitalisierung (Y) des Unternehmens in Millionen über eine Zeitachse (X) bis Ende 2022. In diesem Szenario werden ein Ex-US-Lizenzdeal vor Phase-3-Readout sowie daraus generierte Einnahmen von mindestens 120 Mio. USD exklusive Royalties bis Ende 2022 unterstellt. Eine weitere Kapitalerhöhung wäre in diesem Szenario unwahrscheinlich. Der Finanzmittelverbrauch aus dem operativen Geschäft in diesem Zeitraum wird auf ca. 100 Mio. USD geschätzt. Der operative Breakeven des US-Geschäfts ist spätestens 2023 zu erwarten. Es wird ein vorheriger Buyout im Wert von 1 Mrd. USD angenommen. Unter Berücksichtigung von 4,2 Mio. ausstehenden Warrants mit Ausübungspreis 12,00 USD, 1,99 Mio. ausstehenden Warrants mit Ausübungspreis 6,25 USD und 0,79 Mio. Stock Options mit durchschnittlichem Ausübungspreis von 16,48 USD unterstellen wir ein vollverwässertes Kapital in Höhe von 24,88 Mio. Aktien zum Zeitpunkt eines möglichen Buyouts in Q4 2022. Damit ergäbe sich in diesem Szenario ein Kursziel von 42,19 USD für die Catabasis-Aktie per Ende 2022. Addiert man die durch Ausübung der Warrants und Stock Options erzielbaren Einnahmen auf den unterstellten Buyout-Wert hinzu, würde sich das Kursziel theoretisch noch einmal um 3,05 USD auf 45,24 USD erhöhen. Ebenso könnten noch nicht einberechnete Erlöse aus der Veräußerung eines Priority Review Vouchers den Buyout-Wert signifikant steigern.

Was uns NICHT gefällt

Tatsächlich fällt es dem Markt immer noch schwer, das Unternehmen adäquat zu bewerten. Das hat seine Gründe und unter anderem damit zu tun, dass das Management rund um Mitgründerin und CEO Jill Milne bislang seinen Fokus ausschließlich auf die Entwicklung Edasalonexents und dessen langfristige Wertsteigerung gelegt hat.

Kursbeflügelnde Transaktionen wären mit Sicherheit längst möglich gewesen, wurden bis dato aber offenbar zurückgewiesen. Die Kapitalerhöhungen aus 2018 und 2019 mit der Ausgabe teils riesiger Warrantmengen sowie die zunächst aufgrund eines zu früh gewählten Endpunkts enttäuschenden Phase-2-Daten (die deutliche Wirkung Edasalonexents zeigte sich bei längerer Einnahme immer stärker) wirken noch nach und lassen viele Player der Wall Street vorerst noch an der Seitenlinie. Dennoch ist sicher:

Die Aktie wird fliegen - vielleicht auch vom Markt!

Das Sentiment für die Catabasis-Aktie wird in den kommenden Wochen und Monaten positive Dynamik entfalten und auch "Big Money" wird nicht mehr anders können, als aufzuspringen. Selbst ein schwacher Gesamtmarkt wird die Kursrallye nicht mehr unterbinden können. Wir erwarten reihenweise Forschungsupdates, die das Potenzial Edasalonexents unterstreichen. Catabasis wird sich auf Wissenschaftskongressen und Investoren-Events präsentieren.

Wir halten es für ausgeschlossen, dass Catabasis mit einer Bewertung von unter 100 Millionen US-Dollar in den Readout geht. Ohne Lizenzdeal halten wir zumindest 200 Millionen US-Dollar Marktkapitalisierung im 4. Quartal für realistisch. Ein Lizenzdeal im Vorfeld der Daten - der letzte Analysten-Call deutet zwischen den Zeilen durchaus darauf hin - würde voraussichtlich für eine noch höhere Bewertung sorgen. Ein Buyout sowieso. Für den unwahrscheinlichen Fall, dass die Phase 3 völlig floppt, ist mit einem Verlust des Großteils des eingesetzten Kapital zu rechnen.

Mit Zulassung Edasalonexents im kommenden Jahr wären dann 400-500 Millionen US-Dollar Maktkapitalisierung Pflicht, 1-2 Jahre später wohl nochmal mehr! Denk dran: Aktuell sind es gerade mal circa 70 Millionen, von denen der Großteil allein durch Barmittel gedeckt ist!

Es ist nicht empfehlenswert, auf einen vermeintlich losrollenden Zug zu warten. JETZT nicht randvoll dabei zu sein, kann schmerzhaft werden! Eine überwiegende Wahrscheinlichkeit auf +500% und mehr Kursgewinn hatten wir noch nie. Bei Catabasis ist sie gegeben.

Als Mitglied des No Brainer Clubs bleibst Du in den kommenden Wochen bestens über Catabasis informiert. Freue Dich auf exklusive Insights, Experten-Kommentare und Handlungsempfehlungen!

Interessenkonflikt: Dieser Beitrag stellt eine Meinung des Autors dar. Autor, Herausgeber, Mitarbeiter und NBC-Mitglieder halten selbstverständlich Aktien des besprochenen Unternehmens. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber, Mitarbeiter und NBC-Mitglieder beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.