Fusion von Barrick mit Newmont hängt am seidenen Faden

Seitdem letzte Woche Barrick Gold (WKN: 870450) ein Übernahmeangebot für Newmont Mining (WKN: 853823) vorgelegt hat, stehen die Telefone in den Firmenzentralen und bei den Minenexperten nicht mehr still. Jeder will seinen Senf dazu geben und spricht sich dafür oder dagegen aus, ob die beiden Riesen zum größten Goldkonzern der Welt verschmelzen sollten.

Ich hatte in der letzten Woche über die langfristigen Chancen informiert, die der neue Goldgigant hätte. Zusammen soll der Gigant laut Barrick-CEO Mark Bristow in der Lage sein, 7 Mrd. US$ an zusätzlichen Vermögenswerten zu heben, wobei hier noch viele Fragen offen sind, wie diese erreicht werden sollen und ob diese Zahl tatsächlich realistisch ist. Mittlerweile gibt es aber auch die ersten scharfen Kritiken, auch von namhaften Sektorexperten.

Nach der Übernahmeofferte brachen die Kurse von Barrick und Newmont ein

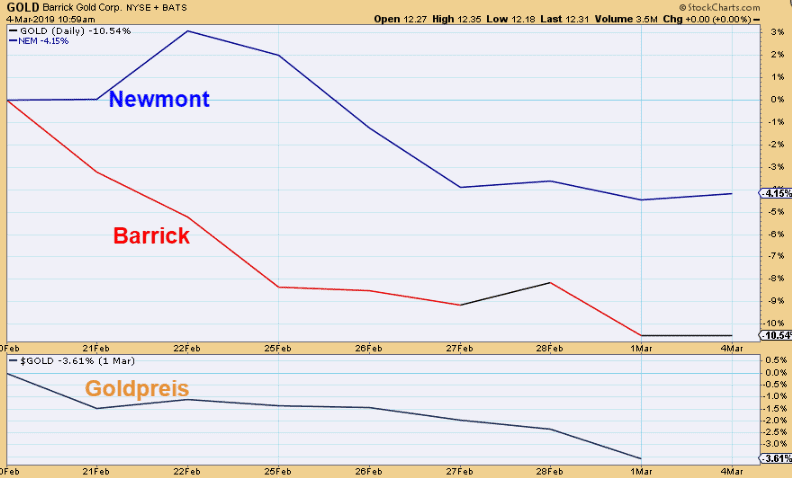

Sowohl die Aktien von Barrick als auch die von Newmont mussten nach Vorlage des von Barrick gezimmerten Angebots, das aktuell bei 2,5694 Barrick-Aktien für jede Newmont-Aktie steht, zunächst einige Federn lassen. Anleger diskutieren aufs Heftigste und sind von dem „Deal“ offenbar sichtlich geschockt.

Die Vorfreude des Angebots währte nur kurz. Wo gab es das zuletzt, dass Aktien nach einem Übernahmeangebot derart heftig fallen? Quelle: stockcharts.com

Newmont Minings CEO von der Übernahme geschockt

Für Newmont-CEO Gary Goldberg war es eine „lästige Offerte“. Denn Barrick torpediert seine eigenen Pläne des wohlüberlegten Zusammenschlusses mit Goldcorp, die nun durchkreuzt wurden.

Darum lehnt er die Barrick-Offerte entschieden und seit heute auch offiziell ab.

Zwei Gold-Gurus sind uneinig

Ich habe mich in der Minenwelt umgehört und stelle fest: Selten wurde eine geplante Fusion derart kontrovers diskutiert.

Rob McEwen, CEO von McEwen Mining und legendärer Ex-CEO von Goldcorp, sieht in dem Zusammenschluss durchaus große strategische Vorteile - ähnlich wie ich es in der Erstbetrachtung letzte Woche beschrieben hatte - und weist auf "riesige Synergien" hin.

Barricks Mark Bristow sei zudem aggressiv genug, um Newmont zu schlucken, so McEwen in seinem Interview mit BNNBloomberg.

Der lachende Dritte könnte, laut Meinung von McEwen, vielleicht sogar Goldcorp werden. Dieser würde bei Abbruch der Übernahmepläne seitens Newmont eine Trennungsgebühr von 650 Mio. US$ zustehen.

Pierre Lassonde, der Gründer und Aufsichtsratsvorsitzende von Franco Nevada, sieht den Deal hingegen kritisch. Eine Fusion zwischen Newmont und Barrick "mache keinen Sinn", äußerte er sich.

Barrick Gold versuche, den Aktienkurs von Newmont Mining unter Druck zu bringen, um danach ein akzeptables Angebot zu machen, sagte Pierre Lassonde, Vorsitzender von Franco-Nevada.

Er rechnet demnach auch damit, dass Barrick noch einmal nachlegen werde. Das spiegelt auch der Aktienkurs von Barrick wieder, der seit letzter Woche 10% verloren hat, was in etwa 2 Mrd. US$ der Marktkapitalisierung kostete.

Auch der Gold-Fondsmanager des VanEck Goldfonds, Joe Foster, sieht die Übernahmeaktivitäten im Goldsektor sehr vorteilhaft:

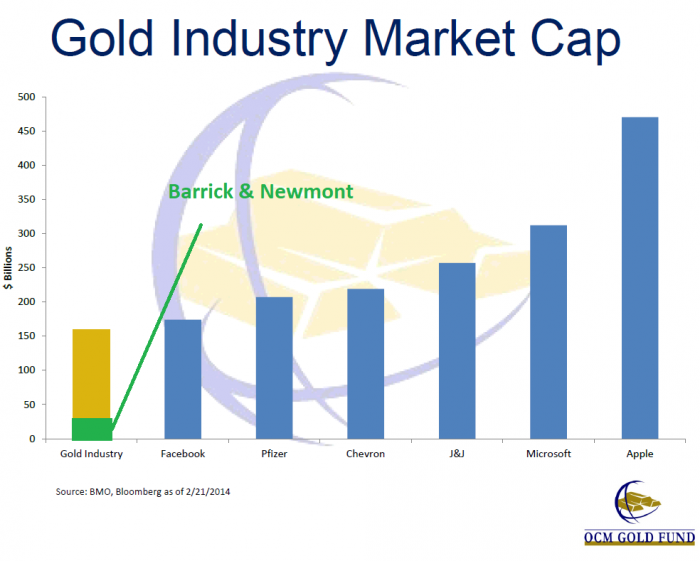

Die Riesenkonzerne können nie dagewesene Skaleneffekte nutzen und besitzen ausreichend Liquidität, um die größten institutionellen Investoren für sich zu gewinnen.

Überwiegend sind also von strategischer Seite aus positive Signale zu vernehmen, auch wenn die kurzfristigen Trader zunächst keinen Nutzen aus der aktuellen Lage ziehen können.

Die Fusion scheiterte schon einmal im Jahr 2014

2014 wollten Barrick und Newmont schon einmal miteinander fusionieren, um vor allem in Nevada einige Minen und Infrastruktur zusammenlegen zu können. Damals - inmitten des Bärenmarktes - wäre es keine schlechte Idee gewesen, die Kosten zu senken.

Doch am Ende scheiterten die sehr weit fortgeschrittenen Verhandlungen an den „Cowboy-Methoden“ des Barrick-Chairmans John Thornton, so der O-Ton des damaligen Newmont-CEOs.

Dennoch scheinen die Firmen im Grunde näher an einer Einigung und von den Vorteilen einer Zusammenarbeit überzeugt zu sein. Denn grundsätzlich ist man sich durchaus bewusst, dass Nevada viel Synergie- und Skalierungspotenzial bietet und deshalb schlägt Newmont Barrick hier die Bildung eines Joint-Ventures vor. Dieses könnte meiner Meinung nach möglicherweise sogar ausgegliedert und eigenständig an der Börse notiert werden.

Das letzte Wort scheint darum nicht gesprochen. Alles hängt davon ab, wie schnell Barrick mit einem besseren Angebot nachlegt. Denn auf aktueller Basis würden Newmont-Aktionäre bei Andienung ihrer Stücke nur 31,80 US$ bekommen, was 6% unter dem aktuellen Börsenkurs von 33,88 US$ wäre.

Es wird Zeit für einen Goldminengiganten

Solche Supertanker wie Barrick oder Newmont drehen nicht von heute auf morgen und es gibt viele Hürden bis zur Finalisierung eines Deals.

Die Dinosaurier unter den Goldminenaktien beginnen sich vom jahrzehntealten, angestaubten Image zu verabschieden und schmieden nun gemeinsam Pläne, wie sie in Zukunft effizienter und kapitalstärker auftreten können.

Der Goldsektor hat bisher keinen „Giganten“ wie die Öl-, Pharma- oder Techindustrie. Deshalb sind solche Deals erst der Anfang und dringend nötig, um die Stimmung im Sektor zu verbessern. Quelle: Präsentation des OCM Gold Fund

Treffsichere Prognosen nur im Goldherz Report

Meine Systeme, meine Analysen, mein Insider-Netzwerk, bestehend aus Vermögensverwaltern, Fonds, Firmengründern sowie vor allem hochvermögenden Privatinvestoren, die ihre Millionen selbst durch harte Arbeit an der Börse erkämpft haben und deshalb viel besser in der Lage sind, die Chancen und Risiken einzuordnen als die meisten Anleger, haben etwas gemeinsam:

Alle sind zurzeit massiv beim Gold investiert oder bauen Investitionen auf.

Wer sich für den kostenfreien Goldherz Newsletter anmeldet, bekommt in Zukunft noch mehr Tipps.