Franco Nevada: 20% Rendite mit Gold-Royalties in jeder Krise

Die Kurse der meisten Gold- und Silberaktien sind stark abhängig von den aktuellen Gold- und Silberpreisen sowie den schwankenden Produktionsergebnissen. Für viele Anleger sind reguläre Minenaktien darum zu riskant. Wer dennoch aktuell nach langfristigen Investitionsmöglichkeiten sucht, sollte in Royalty-Unternehmen investieren wie Franco Nevada (WKN: A0M8PX), Royal Gold (WKN: 885652) oder Wheaton Precious Metals (WKN: A2DRBP), die Ihnen einen sicheren Einnahmen- und Dividendenstrom ermöglichen.

Würden Sie gerne jeden Monat Silber für 5 USD pro Unze kaufen oder Gold für 200 USD pro Unze? Bei einem Gold- und Silberpreis, der seit zwei Jahrzehnten im Schnitt viel höher notiert und weiter kräftiges Aufwärtspotenzial bietet, ist das Geschäft der Vorfinanzierung einer Mine mittels Royalties, die ebendies ermöglicht, ein seltener Garant für stabile Depotrenditen.

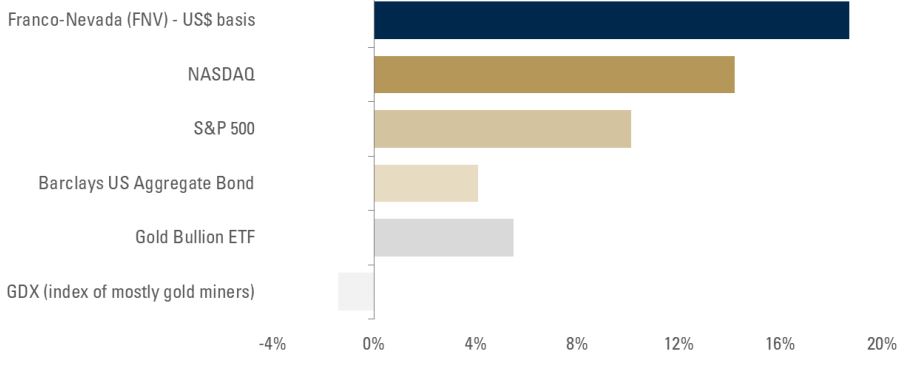

Franco Nevada verzehnfachte Ihr Kapital in 10 Jahren

Ursprünglich hatte sich der Rohstoffpionier Pierre Lassonde vor mehr als drei Jahrzehnten als Mitbegründer der berühmten Franco Nevada ein relativ krisensicheres Geschäftsmodell aus dem Ölsektor zu Eigen gemacht und für die Minenbranche adaptiert. Der Erfolg war so groß, dass er sein Unternehmen im Jahr 2001 an den Goldkonzern Newmont verkaufte und nach einigen Jahren Pause im Jahr 2007 erneut von diesem herauslöste, an die Börse brachte und neu positionierte. Seitdem feierten Franco Nevada und ihre Anleger nur Erfolge. Die Dividenden steigen jährlich, die Aktie gehörte mit fast +20% Depotrendite zu den besten Werten des Sektors und der Kurs allein konnte sich in der Spitze mehr als verzehnfachen.

Jährliche Rendite von knapp +20% schlägt sogar den NASDAQ und S&P 500

Der Erfolg war so eindeutig, dass sich weitere Unternehmen bildeten. So wurde Wheaton Precious Metals 2004 von Goldcorp abgespalten und rief ein ähnliches Modell für Silber ins Leben.

Stabil durch den Wandel statt labil durch die Krise mit Royalties

Ganz nach diesem Motto können Sie einen konservativen Schritt zurück machen und statt auf teils spekulative Investments wie Entwickler und Explorationsunternehmen zu setzen, eine Royalty als Beimischung für Ihr Rohstoffdepot in Betracht ziehen. Gerade die extremen Kursschwankungen von Explorern ähneln oft einer Achterbahnfahrt und rauben einem bisweilen nachts den Schlaf.

Alternativ zur Beteiligung an einem Produzenten wäre ein Investment in ein Royalty-Unternehmen durchaus eine Überlegung wert. Bei manchen Investoren wie dem milliardenschweren Goldinvestor Frank Holmes und seinem Gold and Precious Metals Fund bilden die beiden Royalty-Schwergewichte sogar das Rückgrat im Rohstoffdepot mit zurzeit jeweils 10 Prozent Depotgewichtung.

Was sind Royalties?

Einfach erklärt: Royalties oder auch Streaming-Unternehmen genannt, nein, die Rede ist nicht von Netflix und Co., haben es sich zum Geschäftsmodel gemacht in der Regel kleinere, kapitalschwächere Explorations – und Entwicklungsunternehmen zu finanzieren oder eigenständig ganze Konzessionen zu akquirieren.

Unternehmen in dieser Entwicklungsphase haben es oft schwer, die bestmögliche Finanzierungsentscheidung für ihren Minenbau zu treffen. Unter den diversen Möglichkeiten bietet sich grundsätzlich die Finanzierung durch eine Bank an. Da Banken aber oft nur finanzielle Unterstützung mit hohem Zinsaufschlag bieten, wenn bereits ausreichend Studien und Genehmigungen für ein Projekt vorliegen und darüber hinaus meist auch verlangen, einen Teil des Betrags über Eigenkapital zu finanzieren, welches wiederum häufig nur durch die Ausgabe neuer Aktien gestemmt werden kann, gelten die ersten Jahre der Produktion meist der Schuldentilgung und sind für Aktienhalter höchst riskant.

Hier kommen die Royalties ins Spiel und bieten eine Alternative.

Anstatt sich durch eine Bank oder mittels eines Joint Venture zu finanzieren, wie die partnerschaftliche Produktion mit einem Bergbaukonzern genannt wird, können kleine Bergbauunternehmen einen sogenannten Streaming-Deal mit einem entsprechenden Royalty-Unternehmen abschließen.

Dieses stellt dem Minenbauer das Gesamte oder einen Teil des nötigen Kapitals in der Entwicklungsphase zur Verfügung und sichert sich im Gegenzug einen meistens ewigen Anteil an der künftigen Produktion. Die Abgabe eines Teils der Produktion ist zwar ebenfalls gewinnschmälernd, dennoch lassen sich so Projekte in kommerzielle Produktion bringen, ohne dass Anleger eine große Verwässerung der Aktienstruktur befürchten müssen.

Was sich zunächst nach einem krisensicheren Geschäftsmodell anhört, birgt natürlich auch das Risiko eines Teilverlusts der Investition, falls das finanzierte Unternehmen insolvent wird.

Jedoch haben die Branchenführer in vielen Jahren gezeigt, wie es geht. Die gerade genannten Majors in diesem Sektor erreichen mit geringstem Personalaufwand große Umsätze. Ein Beispiel dazu hat der Fondsmanager Frank Holmes auf seinem Blogartikel jüngst deutlich gemacht:

Royal Gold und seine 27 Mitarbeiter generieren einen Pro-Kopf-Umsatz von knapp 18,5 Millionen US-Dollar jährlich – im Vergleich dazu erwirtschaftet ein Amazon-Mitarbeiter nur etwas über 364.000 US-Dollar.

Klar, der Vergleich hinkt zwar etwas, zeigt jedoch, wie hoch rentabel diese Firmen mit schlanken Strukturen arbeiten.

Produzenten oder Royalties?

Die kurze Antwort auf diese Frage lautet: beides! Trotz ihrer Schwankungsanfälligkeit ist davon auszugehen, dass Goldproduzenten in einem Bullenmarkt kurstechnisch eine höhere Rendite abwerfen dürften. In den letzten Jahren aber haben sich Royalty-Konzerne meist besser entwickelt als der gewöhnliche Goldproduzent. Dies spiegelt auch der deutlich stabilere Aktienkurs wider.

Die Aufnahme einer exzellenten Royalty wird somit zum Sahnehäubchen auf ihrer Depot-Torte. Allerdings weisen die großen Royalty-Konzerne bereits Bewertungen auf, die mit dem rund 20-fachen Cashflow keineswegs günstig sind. Das ultraniedrige Zinsniveau und die Aussicht auf steigende Gold- und Silberpreise lässt diese Bewertungen zu, es bedeutet aber auch, dass Sie als Anleger geduldig sein müssen, um vom langfristigen Vorteil des Royalty-Geschäftsmodells zu partizipieren.

Nur wenige Royalty-Werte sind jetzt ein Kauf – PLUS-Leser kennen die Besten

Meinen persönlichen Top-Favoriten aus dem Royalty-Segment, der mit dem 13-fachen Cashflow nur halb so hoch bewertet wird wie Branchenprimus Franco Nevada, kennen PLUS-Leser bereits und es ist mal wieder an der Zeit, diesen in Ihr Gedächtnis zu rufen. Es ist nach wie vor einer der besten Werte zum langfristigen Vermögensaufbau. Das Management mit jahrzehntelanger Erfahrung schläft nicht und liefert regelmäßig positiven Newsflow.

Der Vorteil dieses Unternehmens besteht darin, dass zahlreiche Minen erst in den nächsten Jahren vor dem Produktionsstart stehen und Anleger vor einem signifikanten Wachstumsschub. Das versierte Geologenteam hat im vergangenen Jahr Explorer und Entwickler bei der Goldsuche unterstützt und insgesamt mehr als 1 Million Bohrmeter mitfinanziert. Von dieser Ausbeute werden Anleger in den kommenden Jahren zahlreiche Früchte und hohe Dividenden ernten.

Wenn Sie wissen wollen, welche Aktie sich hinter dem aussichtsreichsten Royalty-Unternehmen der Welt verbirgt:

Abonnieren Sie bitte mein Premium-Produkt Goldherz PLUS

Royalty-Aktien jetzt im Rohstoff-Chat diskutieren

Nutze unseren kostenlosen Live Chat, um sofort mit Anlegern wie dem Top-Experten Günther Goldherz über die spannendsten Rohstoffaktien und die Silberpreisentwicklung zu diskutieren. Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!