Rohöl-Armageddon: Wie kaufe ich Gratis-Öl?

Gestern brach der Terminmarkt für den Monat Mai im WTI-Ölpreis (WKN: A1A4YQ) um über -100% auf -37 USD ein. Erstmals in der Geschichte der Menschheit bekamen Ölabnehmer Geld dafür, wenn sie das Öl abnahmen. Was steckt dahinter und was bedeutet diese Horrornachricht für Aktien der Ölkonzerne wie Royal Dutch Shell (WKN: A0D94M) oder Total (WKN: 850727). Wie können Sie als Anleger sogar davon profitieren?

Gestern erreichte mich eine Vielzahl von Anlegerfragen zum Ölmarkt. Es ging einheitlich darum, wie Öl günstig zu kaufen wäre.

Keine Sorge, Sie verpassen jetzt keine Jahrtausendgelegenheit, denn der gültige Ölpreis steht aktuell bei 20 USD pro Barrel. Dennoch stürzte gestern der Terminmarkt im Öl für die Sorte WTI und im Liefermonat Mai zum gestrigen Handelsschluss auf -37 USD und damit in einen rekordhohen negativen Bereich ab. Aktuell wird dieses Öl mit Minus -5 USD notiert.

Ein negativer Ölpreis stellt Anleger vor ein Rätsel, lässt bei einigen eine vorschnelle Gier entfalten und ist auch teilweise schon ein Kuriosum, zumal der nächstfolgende Liefertermin im Juni noch immer einen vergleichsweise hohen Preis von 20 USD aufruft. Das alles lässt sich nur mit tiefer Kenntnis der Materie erklären, bei der ich als Ölspekulant mit über 20 Jahren Erfahrung all mein Wissen fokussiert einsetzen muss, um noch Profit aus der Situation zu schlagen.

Wie kann der Ölpreis negativ sein?

Öl speichert wertvolle Energie und seit einem Jahrhundert bezahlen die Konsumenten für Benzin an der Tankstelle gutes Geld. Zurzeit um 1 € pro Liter, was einem Fasspreis von immerhin 159 € entspricht. Natürlich ist ein Großteil dieses Preises auf Steuern, Transport und Raffinerie-Verarbeitung zurückzuführen. Mindestens 10 USD pro Barrel hätte Öl gestern dennoch kosten müssen. Schließlich war das gestern auch der Kassapreis, der Spotmarkt, an dem die Großhändler Öl direkt kaufen können. Dass der Mai Future auf -37 USD pro Barrel (Fass mit 159 Litern) abstürzte, lag darum an zwei Besonderheiten:

- Erstens wollte die überwiegende Mehrheit der Öl-Spekulanten von Anfang an niemals Öl tatsächlich kaufen, sondern spekulierte auf einen Ölpreisanstieg, obwohl das Umfeld dafür äußerst fragil war.

- Zweitens waren offensichtlich die meisten Tanklager schon voll und mit Öl befüllt, das längst bestellt und bezahlt war. Darum waren nur wenige physische Abnehmer offenbar bereit, für den Liefertermin im Mai zu bezahlen, zumal die Profi-Großhändler exakt um den Umstand der großen ausstehenden Hedge-Fonds- und Privatanleger-Spekulationen wußten.

Ein Denkzettel für Öl-Zocker

Was im Ölmarkt gestern passierte, gab es noch nie in der Geschichte. Doch wie beim Schwarzen Schwan oder James Bond sollten Sie sich bei Finanzanlagen nicht auf das "niemals nie" verlassen. Wenn Sie keine Öltanks im Keller haben und wenig Erfahrungen beim Umgang mit Terminmärkten, dann sollten Sie sich besser von diesem Markt fernhalten. Es ist höchst unwahrscheinlich, dass Sie ohne das richtige Wissen und Rüstzeug, wie ich das im PLUS-Abo vermittle, als Privatanleger dauerhaft mehr gewinnen als die professionellen Händler, die hier sicher auch üble Verluste erlitten haben.

So habe ich meine Leser seit Wochen über die spezifischen Besonderheiten des Ölmarktes aufgeklärt und von verfrühten oder gar gehebelten Spekulationsgeschäften auf steigende Ölpreise vehement abgeraten, obwohl ich selbst langfristig einen Ölpreis über 100 USD in wenigen und letztlich über 500 USD in mehreren Jahren erwarte.

Zertifikate bieten nicht immer ausreichend Schutz

Auch die Käufer von Zertifikaten, selbst wenn diese keinen Hebel haben und sich 1:1 am Ölpreis orientieren, könnten theoretisch sogar einen Totalverlust erleben, auch wenn die meisten Emittenten, wie auch zum Beispiel der populäre Öl-ETF USO, innerhalb von zwei Wochen vor dem Auslaufen eines Liefertermins in den nächstfolgenden Monat wechseln.

Das ist jedoch nicht ungefährlich und bedeutet aktuell erhebliche Rollverluste. Wenn Sie davon noch nie gehört haben oder sich damit nicht auskennen, dann lassen Sie bitte die Finger davon, bevor Sie sich diese verbrennen.

Lesen Sie immer unbedingt das sogenannte Termsheet des Emittenten. Oft werden Zertifikate, ETFs oder ETCs einfach über den nächstbesten Terminmarktkontrakt abgebildet und wenn der Händler diesen Kontrakt falsch abbildet, könnte dieser tatsächlich auf Null fallen und dann könnte das Zertifikat auch mit Totalverlust beglichen werden, je nachdem wie das Kleingedruckte formuliert wurde.

Anders gelagert ist es, wenn das Zertifikat sich auf eine Futurepreiskurve der nächsten 12 Monate verteilt, dann erhalten Anleger den Durchschnitt und sind diversifiziert. Achten Sie auf den Einzelfall.

Meines Wissens existierte noch nie ein Öl-ETF, der Öl tatsächlich physisch handelt und lagern kann, wie es zum Beispiel beim Euwax Gold-ETF oder anderen der Fall ist, die das Handelsinstrument physisch replizieren.

Wer profitiert vom Gratis-Ölpreis?

Jeder, der ein Tanklager oder einen alten schrottreifen Supertanker besitzt, könnte das Rohöl für lau abholen. Nur weise ich darauf hin, dass eine Besonderheit der Terminmärkte immer den Liefertermin und einen Ort der Lieferung beinhaltet, der in dem Fall in Oklahoma liegt.

Laut der Terminbörse CME muss die Lieferung frei an Bord ("F.O.B.") erfolgen, zu jeder Pipeline oder Lagereinrichtung in Cushing, Oklahoma, einem verschlafenen Nest, das als Pipeline-Drehscheibe der USA gilt.

Sie müssten also schon wie Warren Buffett ein paar Eisenbahnwagons haben oder mindestens einen Tanklaster, um die negativen Ölpreise zu nutzen.

So gesehen, ist das eine Sondersituation und nicht allgemeingültig für die Welt. Wobei ich mir vorstellen könnte, dass es im Juni-Future wieder ein paar Short-Attacken gibt, die ebenfalls für Preise unter 20 USD oder nochmals negative Preise sorgen könnten, je nachdem, wie lange der Lockdown noch anhält.

Für Zocker, die Tagesschwankungen von 50% nicht scheuen, wäre es daher eine legitime Spekulation, das WTI Öl im Liefermonat Juni zu veräußern oder auf Kursunterschiede zwischen der europäischen Ölsorte Brent und WTI zu wetten.

Die meisten Anleger, da will ich keine Hoffnung oder Gier schüren, dürften aber bei solchen Wetten dennoch kaum auf einen grünen Zweig kommen.

Deshalb rate ich weiterhin, lieber langfristige Aktienanlagen im Ölsektor zu tätigen. Einige große bekannte Titel in Europa wären Royal Dutch Shell, Total, ENI, Repsol oder ExxonMobil, Chevron, ConocoPhilips in den USA. Alle notieren trotz des Ölpreis-Armageddons noch immer rund 40-50% über ihren Tiefstständen von Mitte März, könnten aber in einer weiteren Abwärtswelle zum Frühsommer noch einmal günstige Kaufkurse erlauben.

Ein wenig profitieren von der Situation aktuell theoretisch noch die in den USA tätigen Raffinerien wie Valero, Marathon Oil, Philips 66, CVR Energy, Imperial Oil, Holly Frontier oder PBF Energy.

Raffinerien haben von Haus aus große Tanklager, bleiben aber in der aktuellen Krise genauso auf ihren Raffinerieprodukten sitzen und können irgendwann auch nichts mehr kaufen. Einige darunter weisen sehr attraktive Bewertungsverhältnisse auf und sollten in den nächsten Jahren gute Margen einfahren, vor allem solange der Rohölpreis relativ tief bleibt.

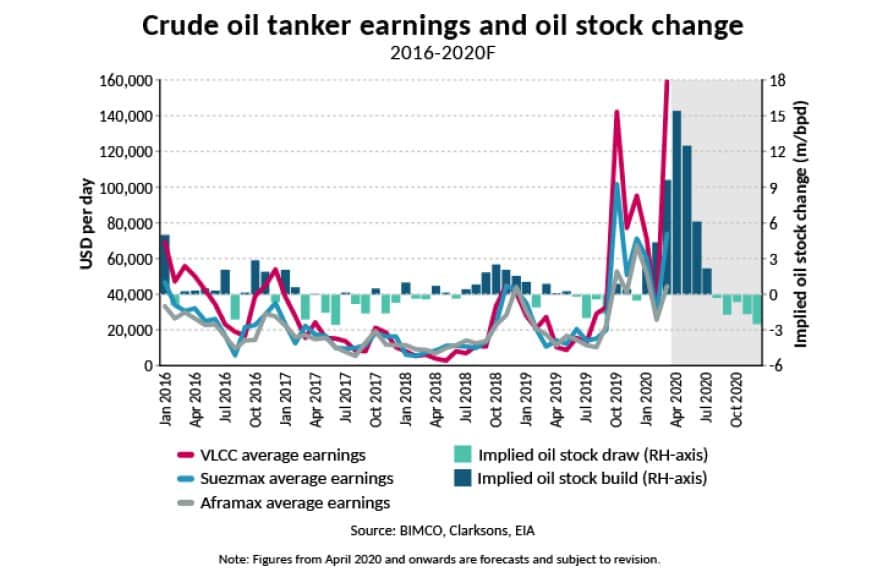

Am einfachsten läuft zurzeit das Ölgeschäft über die Weltmeere, weil es in Asien eine anhaltend große Nachfrage gibt, die von Saudi-Arabien aus mit Supertankern bedient wird.

Schätzungsweise können die Tanker-Reeder etwa 200 Millionen Barrel Öl zwischenlagern. Nur geht das leider nur ab einem Hafen und begünstigt die am meisten gehandelte Ölsorte Brent gegenüber WTI.

Die Mietpreise für Supertanker der aktuell größten Kategorie VLCC, die sonst eher um 30.000 bis 50.000 US-Dollar pro Tag liegen, stehen aktuell über 200.000 US-Dollar pro Tag.

Das bedeutet monatlich hochgerechnet Millionengewinne für Tankeraktien, die gestern ein wahres Kursfeuerwerk erlebten.

- Teekay Tankers +21%

- Scorpio Tankers +18%

- Frontline +13%

- DHT Holdings +8%

Diese gestrigen Kursexplosionen könnten der Anfang eines mehrjährigen Bullenmarktes für Tankeraktien werden, weil ab diesem Jahr kaum noch neue Tanker ausgeliefert werden und viele schrottreife Seelenverkäufer höchstens noch für wenige Monate als Tanklager dienen, bevor sie dann endgültig ausgemustert werden.

Viele Tankeraktien halten Schrotttanker und sind Hals über Kopf verschuldet. Darum sollten Sie eine tiefe Kenntnis der Bilanzen und der Vermögenswerte besitzen, sonst werden Sie in diesem Haifischbecken als leichte Beute zerfleischt.

PLUS-Leser machen längst Spitzengewinne mit Tankeraktien:

Wenn ich mir die gestrigen Kursbewegungen bei den Tankerwerten anschaue, muss ich nur müde lächeln, denn der ideale Kaufzeitpunkt war gestern längst vorbei.

Ich informiere meine Abonnenten seit mindestens 4 Wochen über die enormen Chancen bei ausgesuchten, kerngesunden Supertanker-Aktien

- Bis zu +68% in 4 Wochen mit Projekt Onassis I.

- Bis zu +29% in 2 Wochen mit Projekt Onassis II.

Die beiden Werte weisen eine enorme Qualität auf, haben ihre junge Flotte noch einmal vor einem Jahr, exakt am Tiefpunkt des Marktes, renoviert und alle Schiffe stehen in der Sonne glänzend und frisch poliert bereit, um für ihre Aktionäre in dieser Sondersituation exorbitante Gewinne einzufahren.

Ich rechne persönlich sogar mit einer astronomischen 20-30% Dividendenrendite auf Sicht von drei bis fünf Jahren. Allerdings nur bei meinen Favoriten, die finanziell gesund sind.

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

Erlauben Sie mir, dass ich Sie überzeuge. Wenn Ihnen das Produkt nicht zusagt, können Sie innerhalb von 4 Wochen jederzeit kündigen und erhalten Ihr Geld zurück.