ServiceNow: Das Paradebeispiel relativer Stärke

Gemäß der technischen Analyse sollten Anleger kurzfristig immer auf die Aktien setzen, die die höchste relative Stärke aufweisen. Doch wie erklärt man einem Börsenneuling, was genau relative Stärke bedeutet? Nun, eine Aktie ist relativ stark, wenn sie in schwachen Marktphasen kaum oder nur mit dem Gesamtmarkt fällt, in starken Marktphasen dann jedoch überdurchschnittlich stark steigen kann. So gesehen ist ServiceNow (WKN: A1JX4P), die kürzlich ihre aktuellen Quartalszahlen vorgelegt haben, tatsächlich das Paradebeispiel für relative Stärke.

Denn schaut man sich den Chart einmal näher an, so stellt man nicht nur fest, dass die Aktie einen langfristigen Aufwärtstrend aufweist und folglich naher ihrer Allzeithochs notiert. Vielmehr fiel sie auch Ende vergangenen Jahres, als der Gesamtmarkt deutlich unter Abgabedruck stand, nur mit dem Gesamtmarkt zurück. Während die NASDAQ ca. -20% nachgab und viele Highflyer sich entsprechend halbierten, verlor dieser Titel mit knapp -25% nur unwesentlich mehr als der Leitindex.

Schauen wir uns daher mal die längerfristige Geschäftsentwicklung des erst 2003 unter dem Namen Glidesoft gegründeten Cloud-Software-Spezialisten an. So konnte ServiceNow seinen Jahresumsatz zwischen 2015 und 2018 um sage und schreibe knapp +160% oder ca. +37,4% p.a. auf zuletzt knapp 2,61 Mrd. US-Dollar steigern. Zwar reicht es in keinem Geschäftsjahr für einen Nettogewinn, mit einem Nettoverlust von nur noch rund -26,7 Mio. US-Dollar ist der Konzern inzwischen jedoch nahe am Break-even.

Besser als erwartete Quartalszahlen und sehr guter Ausblick, aber...

Im per Ende Juni abgelaufenen zweiten Quartal 2019 erzielte ServiceNow dabei einen Quartalsumsatz von 833,9 Mio. US-Dollar (ca. +32,1% gegenüber Q2/2018) sowie einen Nettoverlust von 11,1 Mio. US-Dollar respektive 0,06 US-Dollar je Aktie. Bereinigt reichte es dagegen schon zu einem Gewinn von 0,71 US-Dollar je Aktie. Damit übertraf ServiceNow sowohl die Umsatz- als auch die Gewinnschätzungen der Analysten (Umsatzerwartungen: 832,1 Mio. US-Dollar; Gewinnschätzungen: 0,63 US-Dollar je Aktie (bereinigt).

Ferner wusste das Management auch mit seinem Ausblick zu überzeugen. So stellt man einen Jahresumsatz 2019e zwischen 3,29 und 3,30 Mrd. US-Dollar in Aussicht, wobei im laufenden dritten Fiskalquartal zwischen 836 und 841 Mio. US-Dollar erlöst werden sollen. Analysten hatten bis dato nur mit einem Jahresumsatz 2019e in Höhe von 3,25 Mrd. US-Dollar kalkuliert. Auch für das laufende dritte Fiskalquartal waren sie vorsichtiger und erwarteten im Durchschnitt einen Quartalsumsatz von nur 833,4 Mio. US-Dollar.

Trotzdem ging die Aktie zunächst einmal auf Tauchstation, wofür es prinzipiell keinen richtigen Grund gab. Sie ist halt zuletzt wohl einfach so gut gelaufen, dass einige Anleger hier auch mal Gewinne mitgenommen haben. Inzwischen ist jedoch auch diese kleine Scharte schon wieder nahezu vollständig ausgewetzt. Grundsätzlich kann ich dabei beide Seiten, also sowohl die Bullen als auch die Bären unter den Anlegern, sehr gut verstehen.

ServiceNow hilft anderen Unternehmen in die Cloud...

Bullen vs. Bären – welche Sichtweise ist hier richtig?

So können die Bären argumentieren, dass das Unternehmen zwar stark wächst, die Aktie inzwischen aber auch ein Umsatzmultiple von über 16 – selbst auf Basis der 2019er Prognosen des Managements – aufweist. Dies ist natürlich exorbitant hoch, wenngleich im Hightechsektor in den USA inzwischen wohl normal. Solange die US-Notenbank Federal Reserve halt Geld in den Markt pumpt, kaufen Anleger Aktien – und natürlich bevorzugt von starken Wachstumsunternehmen wie es ServiceNow fraglos ist.

Doch auch die Bullen haben natürlich sehr gute Argumente auf ihrer Seite. Denn zum Einen möchten die Notenbanken weltweit ja schon wieder ihre Geldschleusen öffnen, was Aktien grundsätzlich weiter nach oben treiben sollte. Zudem wächst ServiceNow eben auch so stark, dass sich hier der Jahresumsatz derzeit etwa alle 26 Monate verdoppelt. Ferner ist ServiceNow schon heute nahe am Break-even und könnte diesen, bei Bedarf, problemlos erreichen. Darüber hinaus ist der Konzern netto schuldenfrei, so dass die Bilanz recht solide wirkt.

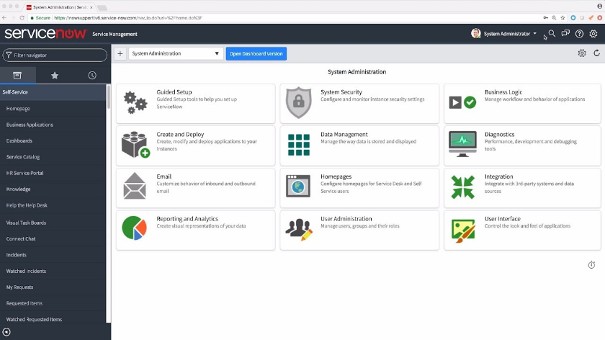

Benutzeroberfläche der Software aus dem Hause ServiceNow

Fazit: Spekulative Anleger greifen bei Rücksetzern zu!

Zusammenfassend muss man daher wohl konstatieren, dass spekulative Anleger bei dieser Aktie in jede Kursschwäche hinein auch weiterhin zugreifen sollten. Denn mit seinen vorgelegten Quartalszahlen konnte ServiceNow auch zuletzt wieder absolut überzeugen und befindet sich somit unverändert auf starkem Wachstumskurs. In Relation zu anderen Hightechkonzernen wirkt daher selbst das zunächst astronomisch wirkende KUV 2019e von ca. 16 gar nicht mal mehr so absurd.

Charttechnisch ist die Sachlage ohnehin klar. Die Aktie weist einen längerfristig ungebrochenen Aufwärtstrend auf und zeigte bis zuletzt eine hohe relative Stärke. Um das charttechnische Bild daher komplett positiv werden zu lassen, fehlt jetzt nur noch der Sprung auf ein neues Allzeithoch, wozu die Aktie nachhaltig über 300 US-Dollar klettern müsste. Aktuell erscheint ein solcher Kurssprung jedoch nur noch eine Frage der Zeit zu sein. Sobald erfolgt, liegt das Kursziel für den Titel dann bei bis zu 360 US-Dollar!