Rohöl-Roundup: Gazprom, Shell & Chevron vor Erholungswelle

Während die Papiere von Royal Dutch Shell (WKN: A0ER6S), Gazprom (WKN: 903276), BP (WKN: 850517) oder Total (WKN: 850727) weiter fallen, stolziert der Nordsee-Öl-Small-Cap Cairn Energy (WKN: A1JSPE) auf neue Jahreshochs. Welche Öl-Aktie sollte man jetzt kaufen? Die Antwort überrascht selbst Experten.

Tatsächlich hatte ich mein letztes Sektor-Update zu den Öl-Aktien schon Anfang April gegeben und im Anschluss an die erste Erholungswelle eine Korrektur erwartet, die für die meisten bekannten Titel unterhalb der Jahrestiefs mündete.

Der Aktienkurs von Royal Dutch Shell ist in den letzten neun Monaten um 60 Prozent gefallen und notiert wieder auf dem Niveau seines 25-Jahres-Tiefs.

Andererseits konnten Goldherz PLUS-Abonnenten kräftig von meinem Spezialwissen profitieren und haben ihren Einsatz bei Cairn Energy seitdem mindestens verdoppelt.

Über keinen Sektor wird so heftig und kontrovers debattiert wie über den Ölsektor und das vermeintlich nahende Ende von fossilen Energiequellen. Manche Pläne, die mittlerweile medienwirksam präsentiert werden, erinnern mich eher an Utopien.

Für großen Wirbel sorgte jüngst der World Energy Outlook 2020, der alljährlich vom britischen Ölkonzern BP veröffentlicht wird. Dieses Jahr war die grüne Prägung besonders deutlich erkennbar. Die BP-Analysten schreiben:

In allen drei Szenarien erreicht die Öl-Nutzung im Verkehrssektor ihren Höhepunkt Mitte bis Ende der 2020er Jahre.

Dieser Ausblick brachte verbunden mit den täglich stolz in den Medien präsentierten COVID-19-Infektionszahlen einige schockartige Verkaufswellen über den Sommer.

Pandemie und OPEC sorgen für Überkapazitäten

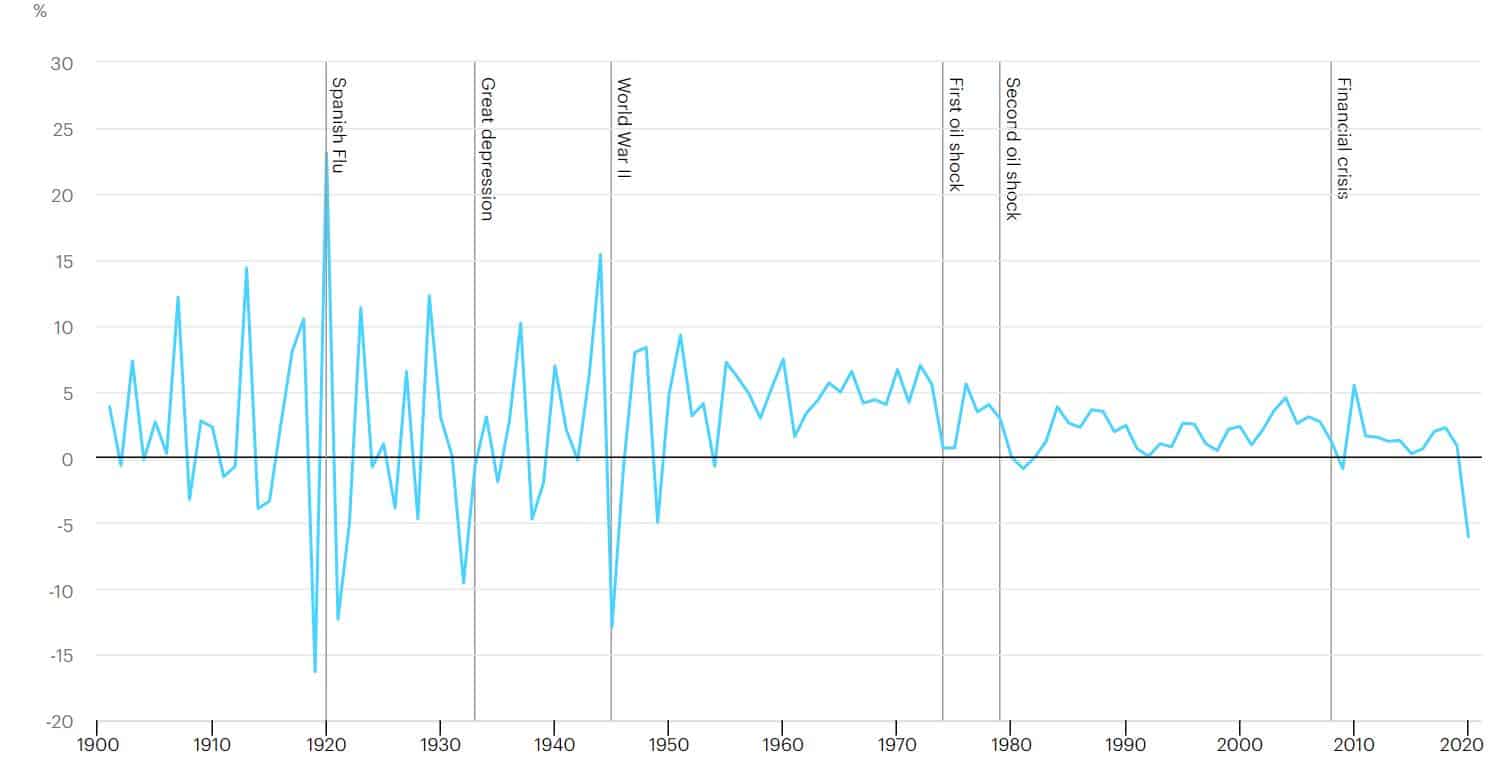

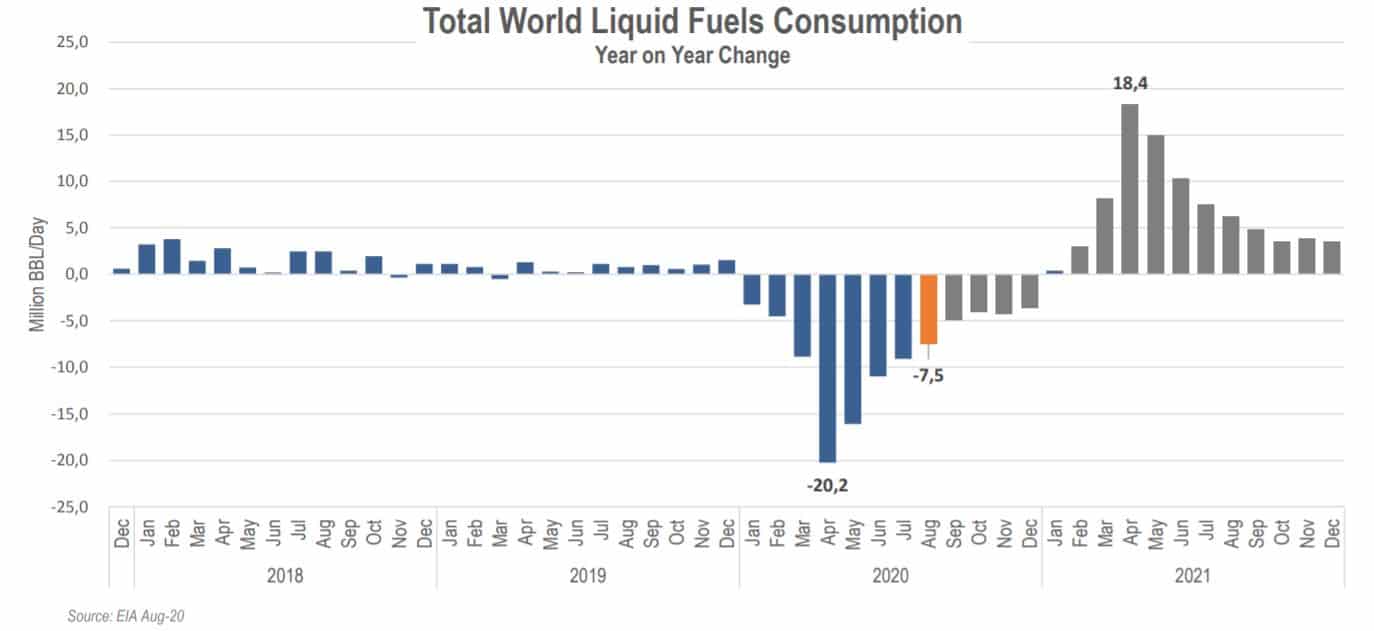

Kritiker sehen sich darin bestätigt und erwarten jetzt das baldige Ende des Ölzeitalters für die Menschheit. Doch kluge Anleger differenzieren und wissen längst, dass der Hauptgrund dafür allein in der globalen COVID-19-Pandemie zu suchen ist, die im ersten Lockdown einen schrecklichen, aber temporären Rückgang der Rohölnachfrage verursacht hat, der aufgrund der nur langsamen Öffnung der Wirtschaft weiterhin bei 8 Millionen Barrel oder 8 Prozent der Weltnachfrage liegt.

Epochaler Nachfrageeinbruch

Quelle: IEA.org

Weil die größten Weltkonzerne der OPEC und in Russland gleichermaßen in dieser Pandemie eine Chance darin sehen, ihre Marktanteile auf Kosten der westlichen, bilanziell überstrapazierten und hochverschuldeten kleinen und mittelgroßen Ölunternehmen auszuweiten, verschärfte sich der Ölpreiseinbruch und erreicht zurzeit mit 38 USD pro Barrel nur rund die Hälfte der Preise des Vorjahres.

Anleger sollten auf die Veränderungsrate achten

Es ist heute schon anhand der sinkenden Investitionsneigung absehbar, dass die weltweiten Ölkonzerne mit Blick auf das Jahr 2021 zu einer disziplinierten Förderrate zurückfinden.

Anlagemodelle, die große Hedgefonds für ihre Strategie anwenden, bauen oft auf einer strikten Datenanalyse auf, deren Kern die prozentuale Veränderungsrate ist. Demnach sollte spätestens zum Frühjahr 2021 der Umkehrpunkt erkennbar sein.

Das negative Wachstum wird sich voraussichtlich schon im Januar, spätestens aber im März 2021, ins Positive umkehren, schon allein wegen des Basiseffekts des durch den ersten Lockdown geprägten Nachfrageeinbruchs.

Der Rebound kommt – der Verbrauch wächst ab Anfang 2021 rasant!

Fakt ist, es wird weiterhin Öl in rauen Mengen benötigt werden. In westlichen Ländern vielleicht ein paar Tröpfchen weniger, die aber wegen der Produktionsverlagerung nach Asien netto wie ein Selbstbetrug wirken, doch das Wachstum im Osten wird weiter zunehmen.

Südostasiens und Indiens Wachstum ist nicht aufzuhalten

Südostasien ohne Indien ist bereits heute die Heimat für 9 Prozent der Weltbevölkerung und besitzt mehr als doppelt so viele Einwohner wie Europa. Jeder, der schon mal in Thailand oder Vietnam im Urlaub war, weiß, dass sich diese dynamischen Volkswirtschaften, die treffenderweise als Tigerstaaten bezeichnet werden, mittlerweile rasend schnell entwickeln.

Ein wichtiger Indikator ist hierbei der Anteil der Stadtbewohner. Dieser stieg seit Mitte der 1960er Jahre von 12 auf heute 50 Prozent.

Während BPs Energieausblick für diese Region lediglich eine Stagnation der Nachfrage erwartet, liefert die IEA in ihrem im Oktober 2019 erstellten ersten Energieausblick für Südostasien ein wesentlich realistischeres Bild der Fakten:

Seit 2000 ist die Gesamtenergienachfrage um mehr als 80 Prozent gestiegen und der Löwenanteil dieses Wachstums wurde durch eine Verdoppelung des Verbrauchs fossiler Brennstoffe gedeckt. Öl ist das größte Element im regionalen Energiemix und Kohle – hauptsächlich für die Stromerzeugung – ist am schnellsten gewachsen.

In Indonesien, mit seinen 200 Millionen Einwohnern der größte Staat, wuchs der Ölverbrauch seit jeher unaufhörlich, zuletzt auf 1,9 Millionen Barrel täglich, der zu 60 Prozent importiert werden muss.

Quelle: IEA.org

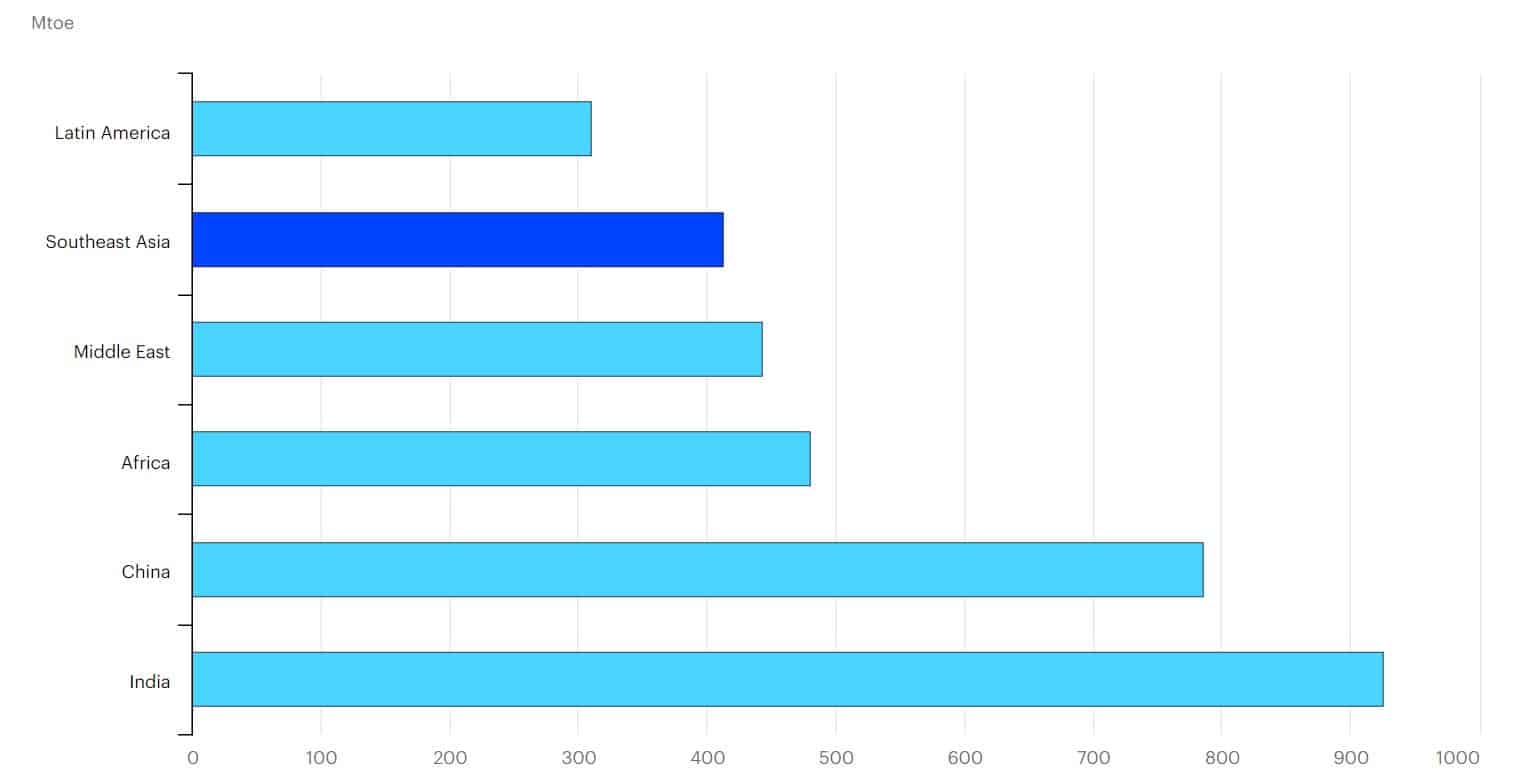

Südostasien ist laut IEA erst die fünftstärkste Wachstumsregion weltweit für den Energieverbrauch bis 2040 und noch stärkeres Wachstum wird vom Mittleren Osten, Afrika sowie den führenden Wachstumsnationen China und Indien erwartet.

Gazprom: Nord Stream 2 befindet sich auf der Zielgeraden

Trotz der unsäglichen Medienschelte, die seit Jahren das Ende der "Nord Stream 2" Pipeline heraufbeschwören, läuft das Projekt außerplanmäßig weiter Richtung der Zielgeraden und ist kaum mehr aufzuhalten.

Zuletzt blamierte sich Polens Ministerpräsident Mateusz Morawiecki in einem höchst beschämenden Artikel für die "Frankfurter Allgemeine Zeitung", in dem er einen Stopp von Nord Stream 2 forderte und ein düsteres Bild malte, wie die Pipeline Russlands Einfluss auf die EU bestärken würde.

Historisch gesehen ist diese Befürchtung hanebüchener Unsinn und fußt auf diffusen Ängsten. Selbst die Bundesrepublik Deutschland hat jahrzehntelang durch diverse Höhepunkte des kalten Krieges hindurch, erfolgreich mit der früheren Sowjetunion zusammengearbeitet und Gazprom unterzeichnete schon in den 1960er Jahren mit der Ruhrgas AG einen Vertrag für Gaslieferungen, der im Gegenzug Pipelinelieferungen aus dem Ruhrgebiet in die Sowjetunion vorsah und dabei half, das dortige über 100.000 Kilometer lange Pipelinenetz aufzubauen, und von beiden Seiten stets respektiert wurde.

Währenddessen hat nun selbst die dänische Regierung ihre Betriebserlaubnis für Nord Stream 2 vor wenigen Tagen erteilt.

Während das Projekt trotz heftiger Blockadeversuche voran prescht, übersehen viele Anleger, dass Gazprom selbst nur für die Hälfte der finanziellen Lasten über 9,5 Milliarden Euro gerade steht und ein westliches Konsortium, bestehend aus den fünf Energiekonzernen Shell, BASF, Engie, Uniper und OMV, je 10 Prozent am Projekt hält und langfristig enormen Nutzen aus der Kooperation ziehen wird.

Strategisch und bewertungstechnisch ist außerdem die vom künftigen Exportumfang her mehr als doppelt so bedeutsame Asien-Pipeline "Power of Siberia" wesentlich bedeutsamer. Selbst wenn sich einige Wirtschaftsredakteure hieraus kaum Gewinne für den russischen Gasriesen ausrechnen, was eine reine Mutmaßung ist, sehen praktisch alle Finanzanalysten die Bewertung gänzlich anders als die oberflächlich arbeitenden Journalisten.

Gazprom – Keiner wagt es, den Titel auf Verkauf zu stellen

So wagt es von den namhaften Analysten zurzeit kein einziger, bei der Gazprom-Aktie zum Verkauf zu raten. Tatsächlich reiht sich eine Kaufempfehlung an die nächste:

- Morgan Stanley "Overweight"

- Goldman Sachs "Buy"

- UBS "Kaufen"

Selbst wenn ich hier nur drei Optimisten herausgreife, raten insgesamt 10 von 15 Analysten zum Kauf und sehen einen ultragünstigen Einstieg bei der Aktie.

Anleger sollten sich nicht von den Tiefstkursen verunsichern lassen, sondern beherzt zugreifen und unter 4 Euro kaufen.

Herausstellen möchte ich hier den außergewöhnlich attraktiven Nettobuchwert, der bei 15 Euro pro Aktie und damit +300% über dem aktuellen Kurs liegt. Es ist nicht immer zwingend, dass eine Aktie über dem Buchwert notiert, doch angesichts der historischen Bedeutung von Gazprom und der hinreichend bewiesenen Profitabilität, ist die aktuelle Bewertung aberwitzig tief.

Dividendenrendite von 18 Prozent möglich?

Auch wenn die Pandemie zurzeit das Gasexportgeschäft nach Europa belastet, dürfte in den nächsten drei Jahren wieder eine steile Erholung und Dividendenerhöhung ins Haus stehen. Für nächstes Jahr wird vom Analystenkonsens noch eine Dividendenrendite von bis zu 9 Prozent erwartet, doch bis zur Mitte der Dekade könnte sich diese unter günstigen Voraussetzungen sogar auf 18 Prozent erhöhen.

Grüne Pläne sind für Gazprom förderlich

Gewöhnlich werden die Aktien von fossilen Energien wegen der Energiewende abgestraft. Doch selbst mit den Plänen für den energetischen Wandel, der selbst in den grünsten Dummköpfen, immer mehr Gasanteil an der Stromerzeugung vorsieht, ist ein massiver Kursanstieg in den kommenden Jahren sehr leicht begründbar.

Gazprom und der russische Technologiekonzern Rostec unterzeichneten hierfür im Rahmen des Petersburger Internationalen Wirtschaftsforums eine weitreichende Kooperationsvereinbarung.

Unter diese fallen diverse grüne Initiativen, die von Russland aus vorangetrieben werden. Neben Wasserstoff, das bislang vornehmlich aus Erdgas gewonnen wird, spielt auch Helium als ein wichtiges Zukunftsgas für die Hightech-Industrie und die Luft- und Raumfahrt eine große Rolle. So wird der DAX-Konzern Linde ebenfalls ab 2021 von Gazprom mit Helium beliefert, das seine Heliumproduktion im östlichen Teil Russlands versiebzigfachen wird.

Shell-Aktie – wie weit die Kurse tragen?

Die Shell-Aktie bleibt aus strategischer Sicht eine schwierige Baustelle. Erstmals in der Geschichte seit dem Ende des 2. Weltkriegs musste Shell seine Dividende senken. Das lässt besonnene Anleger jedoch kaum aus der Ruhe kommen.

Der geplante Konzernumbau, wie ihn auch BP anstrebt, und Investitionen in alternative Energien kosten zunächst einmal viel Kapital, das zum denkbar ungünstigsten Zeitpunkt umgeschichtet wird.

Voraussichtlich bringen die meisten Initiativen ohne massive Subventionsbegünstigungen jedoch nur eine geringere Rendite wie das Stammgeschäft der Ölförderung und vor allem die margenstarke Raffinierung und das Produktgeschäft ein.

Allerdings kann sich jeder halbwegs zyklenbewanderte Anleger heute auf eine Erholung der Profitabilität des Ölgeschäfts in den kommenden Jahren einstellen. Durch die neue Jahrzehnteplanung dürfte selbst ein strammer Ölpreisanstieg über 80-100 USD pro Barrel nicht sofort für Investitionsanreize sorgen, weil die Manager ihrer Ideologie folgen.

Bis eines Tages frische Manager den Wert des Unternehmens von den Wurzeln an erkennen, dürfte eine längere Orientierungszeit nötig sein.

Trotzdem sehe ich die Aktie ausgehend von ihrem 25-jährigem Boden nun wieder kräftig steigen. Kurzfristig orientierte Anleger sollten mindestens auf +50% Kurspotenzial spekulieren, das sich schon vor Weihnachten entfalten könnte. Wer etwas mehr Geduld und bis zu zwei Jahren Anlagehorizont mitbringt, darf den Verdoppler oder Verdreifacher sowie die Dividenden gerne mitnehmen.

PLUS-Leser können mit Small-Cap-Ölaktien immense Gewinne absahnen

Für PLUS-Abonnenten habe ich im Frühjahr mit Cairn Energy längst eine lukrative Small-Cap-Ölaktie vorgestellt und jüngst meinen Rat zum Kauf noch einmal bekräftigt.

Die Aktie von Cairn notiert selbst jetzt in der erneuten Korrekturphase an ihrem Jahreshoch und konnte vom Jahrestief +153% zulegen.

Das Unternehmen kann trotz der operativen Herausforderung im Nordseeölgeschäft eine kerngesunde Bilanz vorweisen und erhielt zuletzt eine 300-Millionen-Zahlung aus der Veräußerung seines Investitionsvorhabens im Senegal an die russische Ölgesellschaft Lukoil.

Jetzt könnte Cairn Energy einen weiteren überraschenden Geldregen bekommen und von einem in Kürze bevorstehenden Gerichtsurteil massiv profitieren, das eine milliardenschwere Ausgleichszahlung und danach eine Sonderausschüttung für Aktionäre bedeuten könnte. So schreibt der Vorstand von Cairn:

Das Schiedsgericht in Indien hat angedeutet, dass es erwartet, zum Herbst dieses Jahres in der Lage zu sein, eine Entscheidung über die gegen die indische Regierung erhobene Schiedsklage im Zusammenhang mit dem bilateralen Investitionsvertrag zu treffen. Cairn Energy hat weiterhin ein hohes Maß an Vertrauen in die Begründetheit seiner Ansprüche im Schiedsverfahren und strebt die vollständige Rückerstattung von Verlusten in Höhe von mehr als 1,4 Milliarden US-Dollar an, die aus der Enteignung seiner Investitionen in Indien im Jahr 2014 resultieren.

Eigentlich war das Verfahren längst als erfolgloses Vorhaben abgehakt, doch Aktionäre stimmt es nun optimistischer, dass dem Vodafone-Konzern in einem vergleichbaren Verfahren von Seiten eines internationalen Schiedsgerichts nun 2 Milliarden US-Dollar zugesprochen wurden.

Wir reden bei Cairn Energy von einer Aktie, die selbst nur eine Marktkapitalisierung von rund einer Milliarde US-Dollar aufweist und bereits bei Vorlage der Halbjahreszahlen eine Sonderdividende von 250 Millionen US-Dollar ankündigte, die 25 Prozent des aktuellen Kurswertes entspricht.

Neuen Lesern stelle ich ausführlich in der nächsten Woche im PLUS im Rahmen eines weiteren Öl-Sonderreports meine dividendenstarken Favoriten und die hierbei beste Öl-Aktie vor, die kurzfristig ihren Kurs verdoppeln und langfristig vervielfachen dürfte.

Abonnieren Sie sofort Goldherz PLUS mein Premium-Produkt

Nutze unseren kostenlosen Live Chat, um mit Top-Experte Günther Goldherz über die spannendsten Rohstoff-Aktien und die Goldpreisentwicklung zu diskutieren. Noch nicht dabei? Hier kannst Du dich kostenlos registrieren!